שנתיים אחרי שעברה ידיים הפניקס שווה 10 מיליארד שקל

קרנות הפרייבט אקוויטי מארה"ב סנטרברידג' וגלאטין, שמחזיקות ב־32.5% מחברת הביטוח, נקטו מהלכים להצפת ערך והפכו את הפניקס לראשונה בענף עם שווי כזה. החברה נסחרת במכפיל 1.15 על ההון העצמי — נתון הגבוה גם הוא משמעותית מ־4 מתחרותיה

אוקטובר 2019. יו"ר רשות שוק ההון מתיר לשתי קרנות הפרייבט אקוויטי האמריקאיות, סנטרברידג' וגלאטין, לרכוש את הפניקס. את היתר השליטה בחברת הביטוח נתן משה ברקת לאחר חמש שנים שבמהלכן כשלה דלק של יצחק תשובה, בעלת השליטה הקודמת, למצוא להפניקס רוכש. תשובה נאלץ למכור את החברה במסגרת חוק הריכוזיות, שאסר אחזקה בו־זמנית בתאגידים פיננסיים וריאליים. היתר השליטה שנתן ברקת בישר על כך שלראשונה בישראל תהיה חברת ביטוח בשליטת קרנות השקעה זרות. במסגרת העסקה מכרה קבוצת דלק 32.5% מהונה של הפניקס תמורת 1.57 מיליארד שקל. כלומר, הפניקס נמכרה על פי שווי של 4.8 מיליארד שקל.

שווי האחזקה של הקרנות האמריקאיות הוכפל בשנתיים

כיום, שנתיים לאחר מתן היתר השליטה, המהלכים שנקטו סנטרברידג' וגלאטין להצפת ערך בהפניקס יותר מהכפילו את שווי האחזקה של הקרנות להיקף של 3.25 מיליארד שקל. זאת בעוד החברה מגיעה לשווי שוק של 10 מיליארד שקל — רף שחברת ביטוח ישראלית מעולם לא הגיעה אליו. חברת הביטוח נסחרת במכפיל של 1.15 על ההון העצמי — מכפיל גבוה, שדומה לחברת ביטוח דיגיטלית ומצביע על צפי להגדלת ההון של החברה.

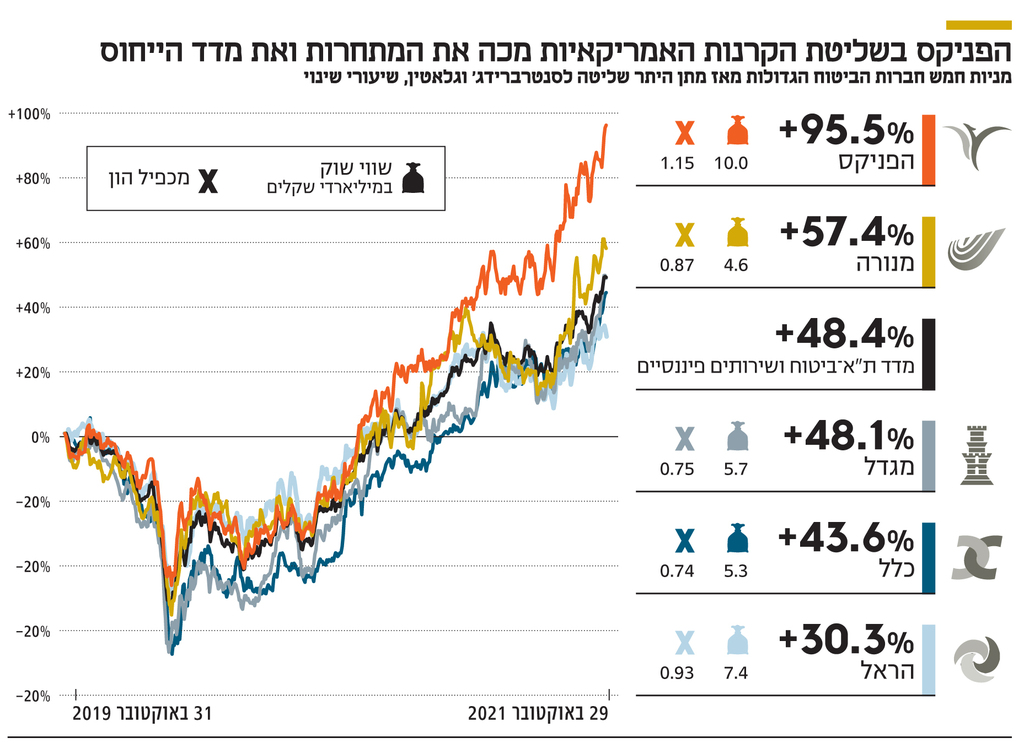

הזינוק בשווי השוק של הפניקס בא על רקע המגמה החיובית בשוק המניות בכללותו ובמניות ענף הביטוח בפרט. מתחילת השנה עלה מדד תל אביב 125 בשיעור של 22.5% ומדד מניות הביטוח טיפס ב־44.6%. מניית הפניקס עלתה ב־71.9% מינואר. מסוף אוקטובר 2019 עלה מדד ת"א־125 בשיעור של 21.8%, ומדד מניות הביטוח טיפס ב־48.4%. מניית הפניקס, לעומת זאת, זינקה ב־95.5%. מנתונים אלה עולה כי אי אפשר לתלות את הנסיקה במניית הפניקס רק בגאות במחירי המניות בתל אביב.

תחת הקרנות האמריקאיות נעשו כמה מהלכים ברורים של הצפת ערך, שהראשון בהם היה מכירת רשת הדיור המוגן עד 120. הפניקס מכרה 53% מהרשת לשפיר הנדסה תמורת 845 מיליון שקל. בהפניקס התחבטו שנים בצורך למכור את הרשת, והמכירה יצאה לפועל קצת יותר משנה לאחר שינוי הבעלות בחברה. המהלך השני היה הנפקת חברת האשראי החוץ־בנקאי גמא סליקה — הנפקה שבוצעה ביוני 2020 והציפה ערך של 120 מיליון שקל עבור הפניקס, שמחזיקה ב־60% ממניות החברה. המהלך השלישי היה אימוץ תוכנית דיבידנד, שקובעת כי 50% מהרווח הכולל של הפניקס יחולק לבעלי המניות.

"הפניקס מציגה לאורך שנים תוצאות טובות מאלה של המתחרות שלה, דוגמת כלל ביטוח ומגדל", אומר האנליסט אלון גלזר, שמסקר את החברה. "היא עשתה זאת באמצעות התייעלות ושיפור החיתום, תוך הגדלת נכסים. השיפור התמידי בא לידי ביטוי גם בהתעניינות של הקרנות האמריקאיות, סנטרברידג' וגלאטין. קרנות השקעה באופן כללי מוטות להצפת ערך, והנהלותיהן מעודדות מהלכים כאלה, בניגוד לשאר בעלי השליטה בחברות הביטוח", מסביר גלזר.

גלזר אינו היחיד שזוקף את הצפת הערך בהפניקס להעברת השליטה מתשובה לקרנות מארה"ב. הנהלת הפניקס טוענת כי האמריקאים הכניסו סטנדרטים גבוהים יותר של שקיפות ושיפרו את התקשורת עם המשקיעים הזרים. בנוסף, החברה החלה לפרסם את דיווחיה באנגלית ושינתה את האופן שבו היא מציגה את הנתונים בדו"חות הכספיים. בשנתיים שחלפו מאז הקנייה טורחת הנהלת הפניקס להדגיש בכל פעם מחדש את הסטנדרטים שהטמיעו בעלי השליטה החדשים.

לדוגמה, הפניקס היא חברת הביטוח הישראלית הראשונה שזכתה לסקירה של בנק זר. במאי האחרון העניק ג'פריס בסקירה שהתפרסה על פני 58 עמודים מחיר יעד של 39 שקל למניית הפניקס — 30% מעל מחירה בבורסה בעת כתיבת הסקירה (ונמוך ב־1% מהמחיר היום). לדברי בכיר בענף הביטוח, ההחלטה של ג'פריס להתחיל עם סיקור הפניקס נבעה בעיקר מעובדת היות השליטה בה בידי גופים זרים.

לעומת הצפת הערך, הנהלת החברה הציגה אגרסיביות בכל הנוגע לצורך לצמצם את התחרות. בסוף 2020 בחרה הפניקס לרכוש את הלמן־אלדובי תמורת 275 מיליון שקל — אותו בית השקעות שיצר תחרות עזה בענף הגמל, כאשר הציע דמי ניהול מינימליים. בסופה של תקופה, המהלך הועיל לחברת הגמל של בית ההשקעות, שכן הפניקס הסכימה לרכוש אותו בשווי כפול משווי השוק שלו.

מינו למנכ"ל את אייל בן סימון הידוע כנוח יותר מקודמו

ההחלטה הראשונה של הקרנות האמריקאיות לאחר הרכישה היתה למנות את אייל בן סימון למנכ"ל בנובמבר 2019, לאחר עזיבת המנכ"ל הקודם אייל לפידות. בן סימון הוא ההפך הגמור מלפידות, שכן הוא ניחן באורך רוח, מתינות ורצון לשתף פעולה עם הכפופים לו, לעומת לפידות, שנודע בנחרצות שלו וביד הקשה שבה נהג בחברה. בן סימון צמח מתוך החברה, לפידות הוצנח להוביל אותה בידי יצחק תשובה עשור קודם למינויו של בן סימון. בסביבת הפניקס מודים כי המהלכים של סנטרברידג' וגאלטין לא היו מצליחים באותה מידה ללא הניהול של בן סימון ויכולתו להימנע מקונפליקטים.

בן סימון בחר להרחיב את פעילות החברה בתחום ביטוחי הבריאות באמצעות פיתוחים טכנולוגיים, ובתחום הגמל בעזרת רכישת הלמן־אלדובי. תחת ניהולו גדלו הפרמיות ב־40% מהיקף של 18 מיליארד שקל ב־2019 לסכום של 25 מיליארד שקל ב־2021 במתווה שנתי. הרווחים שולשו מ־701 מיליון שקל ב־2019 להיקף של 2.4 מיליארד שקל השנה במתווה שנתי.

אולם, לא כולם מרוצים מההתפתחויות בחברה. בכיר בהלמן־אלדובי, שהשתתף במשא ומתן בין בית ההשקעות לבין הפניקס, ביקר את ההחלטה לסגור חלק ממחלקות בית ההשקעות. לדבריו, קרנות ההשקעה מציפות ערך עבור המשקיעים, אך מצמצמות את פעילות חברת הביטוח. "זה מצוין עבור המשקיעים בטווח הקצר, אך בטווח הארוך יש לכך מחיר, וראינו זאת בחברות ביטוח אחרות כמו כלל ומגדל", אמר. כלל מכרה את הזרוע הפיננסית שלה, כלל פיננסים, ב־2014 במהלך שתואר בחברה כאומלל בראייה היסטורית. מגדל ויתרה לפני שני עשורים על פעילות בתחום ביטוח הבריאות הקולקטיבי והותירה את המגרש לחברת הראל, שחולשת כיום על 40% ממנו.

התמרמרות נוספת מגיעה מכיוון בית ההשקעות אקסלנס, שבשליטת הפניקס מ־2009, ואשר אינו מצליח להתבלט בענף קרנות הנאמנות כפי שמתבלטת הפניקס בענף הביטוח. חברת הקרנות קסם, המנוהלת באקסלנס, אמנם מנהלת נכסים בהיקף של 52 מיליארד שקל — עלייה של 6 מיליארד שקל מתחילת השנה — אך בשל התחרות העזה בענף, הפסיקה לגבות דמי ניהול ב־20 מתוך 163 הקרנות שלה. הרכישה של הלמן־אלדובי בידי הפניקס אף אילצה את הרוכשת למכור באוגוסט קרנות נאמנות של קסם שהוחזקו בהלמן־אלדובי בהיקף של 1.8 מיליארד שקל. זאת כתוצאה ממגבלה האוסרת על גופים מוסדיים לגבות דמי ניהול עבור גופים המוגדרים "צדדים קשורים". כלומר, למן הרגע שהפניקס רכשה את הלמן־אלדובי, כל קרנות הנאמנות שנוהלו בהלמן־אלדובי והונפקו בידי קסם נפדו. בכירים בענף הקרנות פירשו את המהלך של בן סימון כהעדפה ברורה של הפניקס לצמוח בגמל תוך אפליית אקסלנס וקסם.