בלעדי

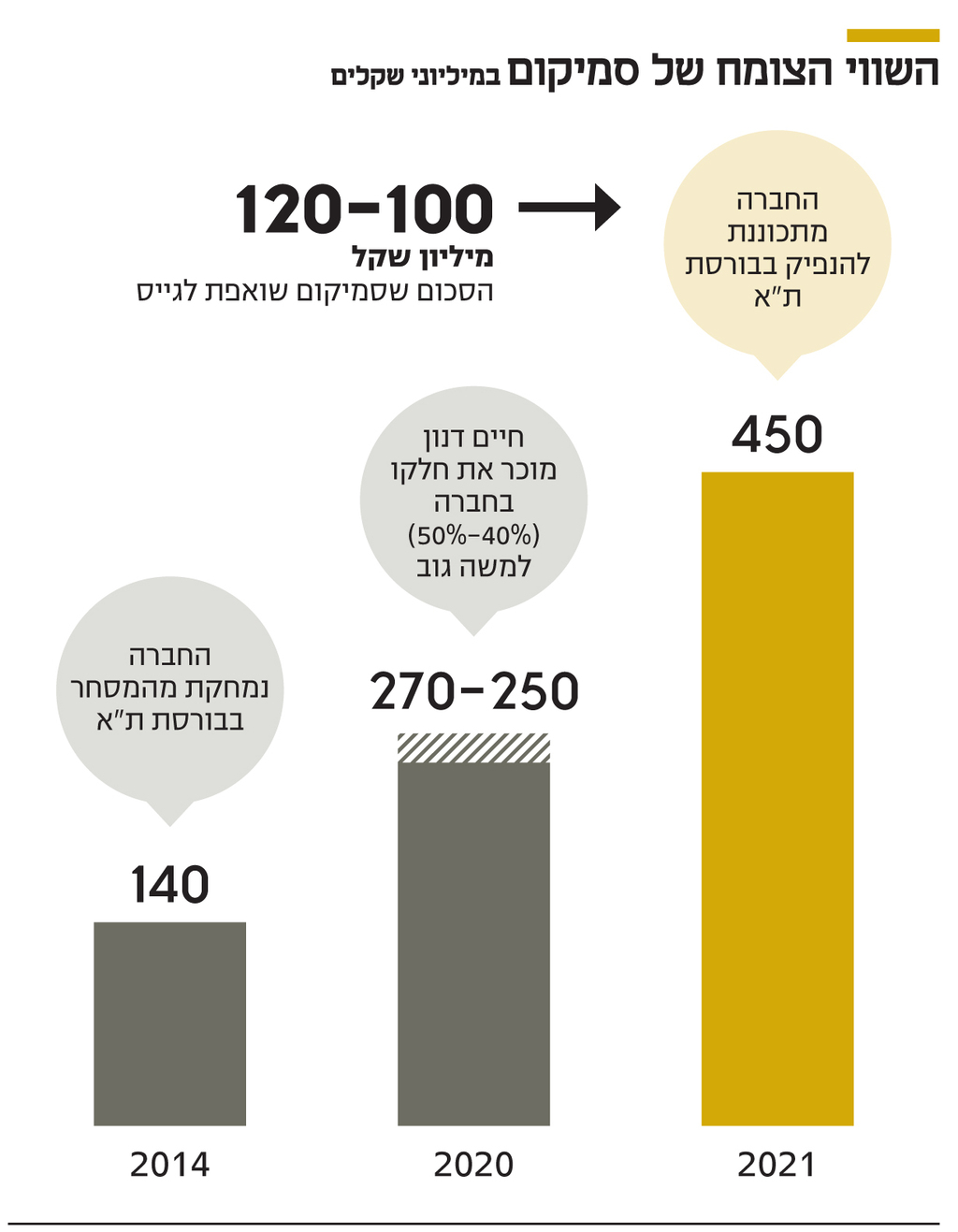

סמיקום חוזרת לבורסה: תנפיק לפי שווי של 450 מיליון שקל

יבואנית ומשווקת מוצרי החשמל שבבעלות משה גוב שואפת לגייס 100-120 מיליון שקל. בהנפקה לא תבוצע הצעת מכר והכסף ישמש להתרחבות ליבוא מזגנים ומכונות כביסה. גוב מחק את סמיקום מהבורסה ב־2014 לפי שווי של 140 מיליון שקל

שבע שנים לאחר שסמיקום נמחקה מהמסחר בבורסה, פועל בעל השליטה משה גוב להנפיק את יבואנית ומשווקת מוצרי החשמל והאלקטרוניקה באחוזת בית.

ל"כלכליסט" נודע כי גוב שואף לגייס 100‑120 מיליון שקל לפי שווי של 450 מיליון שקל לפני הכסף - יותר מפי 3 מהשווי שלפיו מחק את החברה מהבורסה ב־2014, שעמד על 140 מיליון שקל. במסגרת ההנפקה לא תבוצע הנפקת מכר וכל הכסף ייכנס לקופת החברה.

תשקיף החברה נמצא בשלבי סיום, ההנפקה צפויה להתבצע בעוד כחודש, על בסיס דו"חות סמיקום לרבעון הראשון של השנה. ייתכן שבסופו של דבר ההנפקה תבוצע על בסיס הדו"חות למחצית הראשונה של 2021. את ההנפקה תוביל לידר חיתום.

בשנה האחרונה גוב ניהל מגעים על מנת להכניס לסמיקום שותף פיננסי, אולם הפערים בין השווי שביקש לשווי שקיבל היו גבוהים יחסית. כתוצאה מכך, אף עסקה לא הבשילה וגוב החליט בסופו של דבר לצאת להנפקה.

סמיקום עוסקת ביבוא ושיווק של מוצרי ורכיבי אלקטרוניקה, מתקני תאוריה, ציוד מחשבים ומוצרי חשמל. החברה מייבאת, בין היתר, את מוצרי החשמל של הענקית הקוריאנית יונדאי. מדובר בבלנדרים, מעבדי מזון, טלוויזיות, טוסטרים ומיקרוגלים. כמו כן, היא מייבאת את כלי העבודה של Work, מתקני ברביקיו של סטנלי ומכשירי טלפון של וויטק.

לחברה יש גם פעילות תעשייתית של ייצור כבלים נעדרי קרינה, וכן ייצור רכיבים למוצרים ביטחוניים. כמו כן, סמיקום מציעה שירותי ניהול פרויקטים. כיום, עיקר ההכנסות של החברה מגיעות ממכירות המוצרים לבית החכם, תחום שנהנה מעלייה משמעותית בביקושים בשנתיים האחרונות. כספי ההנפקה ישמשו את החברה על מנת להתרחב לתחום יבוא המזגנים ומכונות הכביסה.

סמיקום פועלת בעיקר באונליין, אולם יש לה גם שתי חנויות פיזיות גדולות - אחת באיזור התעשייה קדימה ואחת בראשל"צ.

משבר הקורונה פגע בסמיקום בצורה משמעותית, הן בשורה העליונה והן בשורה התחתונה. את 2020 סיימה החברה ברווח נקי של 30 מיליון שקל. על בסיס רווח נקי זה, השווי המבוקש בהנפקה גוזר לסמיקום מכפיל רווח של 15. אולם ב־2021 סמיקום התאוששה ואת השנה הנוכחית היא צפויה לסיים עם הכנסות של 370‑380 מיליון שקל ורווח נקי של 38‑37 מיליון שקל. הרווח הנקי הצפוי השנה גוזר לחברה מכפיל רווח של קרוב ל־12.

דנון מכר את חלקו לפי שווי של עד 270 מיליון שקל

גוב מחזיק ב־100% מסמיקום, זאת לאחר שבשנה שעברה, בעיצומה של מגיפת הקורונה, הוא רכש את החלק של שותפו חיים דנון, שהחזיק בכ־40%־50% ממניות סמיקום. לפי ההערכות של גורמים בשוק ההון, גוב רכש את הנתח שלו בחברה לפי שווי של כ־50%‑60% מהשווי שלפיו הוא שואף להנפיק את סמיקום. כלומר, שווי של עד 270 מיליון שקל.

דנון הוא הבעלים של חברת קומסקו, שמייבאת ציוד מכני והנדסי, אחד מבעלי השליטה בחברה שמייבאת משאיות, וכן אחד מבעלי השליטה (50%) ביבואנית הרכב UMI, שמייבאת ארצה את המותגים שברולט, קאדילק ואיסוזו, וכן מחזיקה בסוכנות השכרת הרכב אוויס. כמו כן, עד 2017 החזיק דנון ב־12% ממניות יבואנית הרכב קרסו מוטורוס, שמייבאת ארצה את רנו וניסאן. את האחזקה הזו מכר תמורת 320 מיליון שקל.

דנון נכנס לראשונה לסמיקום בעת שהיתה חברה נסחרת, וב־2014 חבר לגוב בביצוע הצעת רכש למניות הציבור, שעמדו באותה עת על נתח של 13%. השניים שילמו 17 מיליון שקל עבור המניות, הפכו את סמיקום לפרטית והחברה נמחקה מהבורסה בעיצומו של גל מחיקות ענק.

סמיקום מצטרפת לגל ההנפקות בתל אביב

סמיקום מגיעה לבורסה בעיצומו של גל הנפקות שהחל בשנה שעברה והתגבר בצורה משמעותית בשנה הנוכחית. מתחילת השנה הצטרפו לבורסה 75 חברות חדשות שגייסו 9 מיליארד שקל. מספר החברות שהצטרפו לבורסה מתחילת השנה גבוה ממספר החברות שהנפיקו ב־2020 כולה, שבעצמה היתה שנה שרשמה את מספר ההנפקות הראשוניות (IPO) הגבוה ביותר מאז 2007. כמו כן, במחצית הראשונה של השנה בוצעו גיוסי הון בהיקף של 17 מיליארד שקל - יותר מפי שלושה בהשוואה למחצית הראשונה של 2020.

עם זאת, נוכח אכזבות שהנחילו חלק מהחברות שהצטרפו לבורסה - בעיקר חברות טכנולוגיה שהסבו הפסדים למשקיעים ‑ בשבועות האחרונים השוק מגלה סלקטיביות גבוהה יותר, וישנן חברות שלא מצליחות לקבל בהנפקה את השווי שאליו הן שאפו. דוגמה לכך התקבלה השבוע כשטופ־גאם, יצרנית סוכריות הגומי שמשמשות גם כוויטמינים, סיימה את ההנפקה לפי שווי של 360 מיליון שקל לפני הכסף - חצי מהשווי שאליו שאפה במקור, שעמד על 700 מיליון שקל לפני הכסף. גם חברת האנרגיה הירוקה אקונרג'י חתכה את השווי המבוקש בחצי והנפיקה לפי שווי של מיליארד שקל בלבד.

החברות שנמצאות בהליך הנפקה כעת מרגישות זאת על בשרן. כך, למשל, רב בריח שבבעלות שמואל דונרשטיין צפויה להתפשר על שווי של כ־500 מיליון שקל, שאותו מוכנים להעניק לה הגופים המוסדיים הגדולים בשוק, זאת בשעה שהיא שאפה להנפיק לפי שווי של 600‑800 מיליון שקל לפני הכסף.