כלבי השמירה של מחזיקי האג"ח לא נובחים בזמן

לפי מחקר של בנק ישראל, שבדק את יעילות הקובננטים בשוק הקונצרני ב־2007—2015 ובשנת הקורונה, רוב החברות הגיעו להפרה רק אחרי שכבר היו במצב קשה, והדבר התגלה למחזיקים באיחור. הדבר אמור להטריד כשמשבר כלכלי חדש בפתח

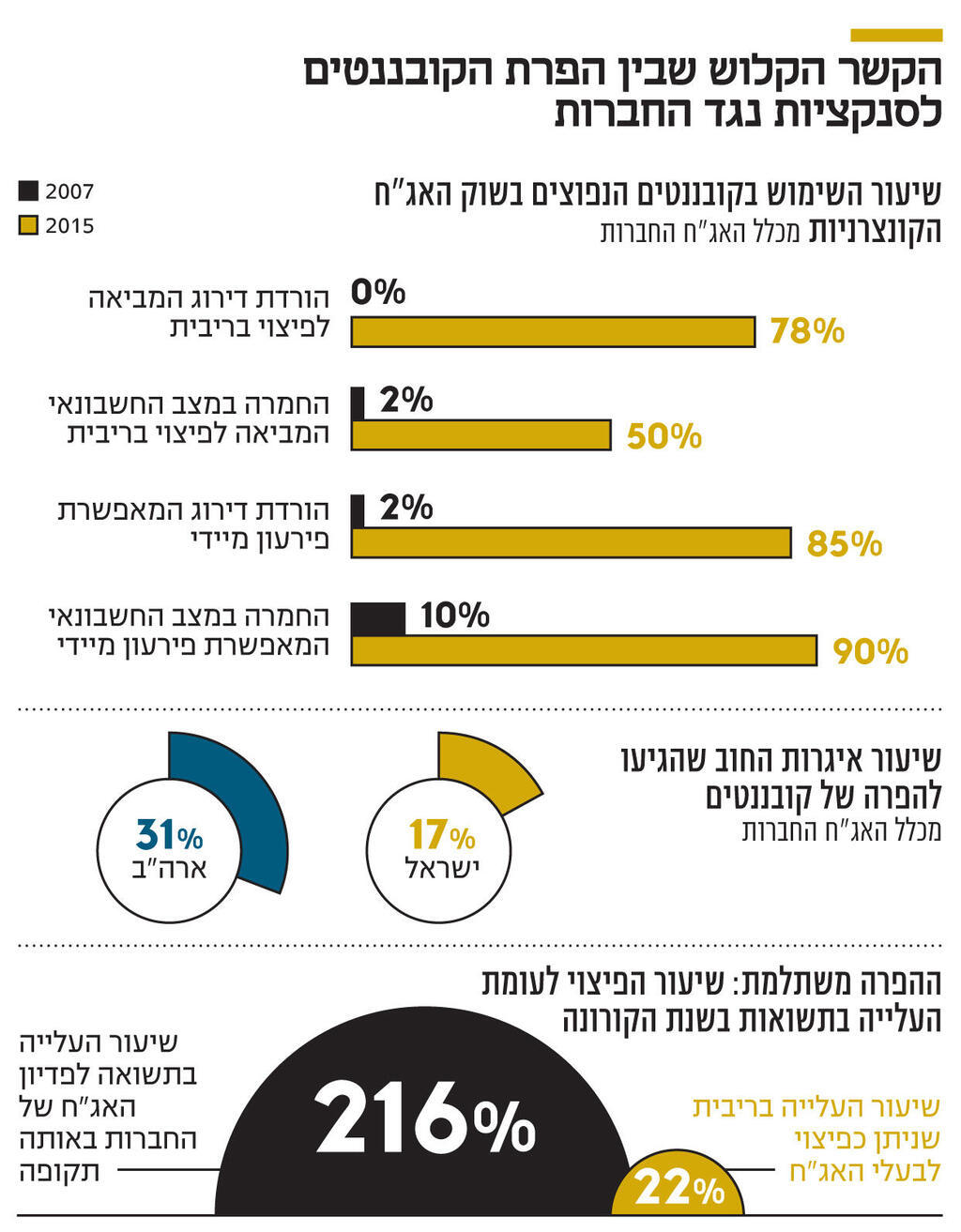

אמות המידה הפיננסיות (קובננטים) בשוק איגרות החוב הקונצרניות בישראל אינן אפקטיביות במיוחד, וההסתברות להפרתן נמוכה, וגם כשזה קורה הסנקציה נגד החברה אינה מרתיעה, וכוללת בשלב הראשון עלייה קלה בריבית. שלב חדלות פירעון החוב מגיע מאוחר, לאחר שהחברה כבר נמצאת בסחרור פיננסי. אלו הן המסקנות המרכזיות ממחקר שפרסם באחרונה בנק ישראל. את המחקר ערכה ד"ר אנה ססי־ברודסקי, מחטיבת המחקר של הבנק, והוא בחן את המצב בשוק אג"ח החברות בשתי תקופות בשנים 2015-2007, ובשנת הקורונה (מרץ 2020 עד מרץ 2021), ובשתי התקופות המסקנות הן דומות.

מסקנות המחקר מטרידות במיוחד לאור התקופה שבה אנו נמצאים. אחרי שנים של צמיחה במשק, ומיעוט יחסי של הסדרי חוב, הסייקל הכלכלי החל להשתנות. ההאטה הכלכלית הצפויה מצד אחד, ועליית הריבית שתקשה במיחזור החוב של חלק מהחברות במקביל, עלולה להביא בשנתיים הקרובות לגל של הסדרי חוב. אם הציפייה היא שבזכות הקובננטים יאותרו הבעיות בזמן, ובעלי החוב יוכלו לשפר עמדות - אזי כנראה שצפויה אכזבה בעניין.

לפני הממצאים, תזכורת להתפתחות נושא הקובננטים בשוק האג"ח בישראל. בשנת 2009 מונתה ועדת חודק שבאה לעשות סדר בשוק האג"ח הקונצרניות. הוועדה הוקמה כלקח מהמשבר הפיננסי העולמי שהיה באותה תקופה, שהכה בעוצמה בשוק האג"ח. בעקבות המשבר אג"ח של חברות רבות בישראל נכנסו להסדרי חוב, ואז התברר שתהליך מתן האשראי לא היה עמוק ויסודי, בלשון המעטה, מצד הגופים המוסדיים שהעניקו את ההלוואות מכספי חסכונות הציבור.

אחד הלקחים מגל הסדרי החוב היה שהמגעים להסדר חוב מתחילים מאוחר מדי, כשהחברה במצב קשה. לכן אחת ממסקנות ועדת חודק היתה להתנות השקעה באג"ח קונצרניות על ידי הגופים המוסדיים (מנהלי החסכונות ארוך הטווח של הציבור) בכך ששטרי האג"ח יכללו קובננטים, קרי תנאים או התניות, שאם יופרו, אזי ניתן יהיה לפתוח מחדש את הסכם ההלוואה, לשפר את מצב הנושים, ובמידת הצורך אף לדרוש פירעון מיידי של החוב. הכוונה היא בעיקר לתנאים פיננסיים, כגון החרפה ביחס המינוף או, לחלופין, ירידה בדירוג החוב של החברה. המטרה בהכנסת הקובננטים היתה לעודד תקשורת בין החברה למוסדיים לפני שהחברה מידרדרת לחדלות פירעון, וכאשר רק מתחילות להתגלות אצלה בעיות.

ואכן, השימוש באמות מידה פיננסיות הפך לנפוץ בעקבות המלצות ועדת חודק שהפכו להנחיות מחייבות. מנתוני המחקר עולה, למשל, כי השימוש בקובננטים שמאפשר פירעון מוקדם במקרה של הורדת דירוג היה קיים בפחות מ־20% מאיגרות החוב בשנת 2009 לעומת יותר מ־80% מהאג"ח בשנת 2015. מנגנון הקובננטים הנפוץ שנקבע היה שבעת הפרה ראשונית אין לרוב השלכה חמורה מדי על החברה, אלא רק מנגנון שמעלה את הריבית המשולמת לבעלי האג"ח. רק בעת הפרה מתמשכת והידרדרות נוספת במצב הפיננסי של החברה מופעל רף שני המאפשר לנושים לדרוש פירעון מיידי.

אלא שמתוצאות המחקר עולה שהקובננטים שנקבעו באג"ח השונות לא היו אפקטיביים במיוחד: בשנים 2015-2007 רק ב־17% מהאג"ח הופעל מנגנון הפיצוי בריבית המשולמת למחזיקים, זאת בעוד במחקר מקביל שנעשה באג"ח בארה"ב, הנתון עמד על 31% מהחוב שחווה הפרה של קובננטים. למעשה, בארה"ב הפעלת קובננט של הפרה נחשבת כמעט דבר שבשגרה, והיא כלי שמאפשר קשר הדוק בין החברה לנושים.

בנוסף, המחקר בדק את מצב שוק האג"ח בתקופת הקורונה - בין מרץ 2020 למרץ 2021 - ולפי בדיקה זו במהלך משבר הקורונה רק כ־9% מהאג"ח הגדילו את תשלומי הריבית כתוצאה מהפרה של קובננטים, ולעומת זאת נצפו מקרים רבים של אג"ח שהגיעו לתשואה לפדיון מאוד גבוהה - קרי השוק תמחר שקיים סיכון שהן לא יעמדו בתשלום החוב - אבל רשמית הן לא הפרו קובננטים.

זאת ועוד, מהמחקר עולה כי גם הפיצוי שנתנה החברה בתקופת הקורונה לבעלי החוב בגין ההפרה היה סמלי, בוודאי בהשוואה לעלייה בתשואה לפדיון האג"ח של אותן החברות. שיעור הריבית גדל ב־22% בממוצע, אולם תשואת אותן אג"ח עלתה במקביל ב־216% בממוצע. המשמעות היא שלחברה פשוט עדיף לשלם את "הקנס" בדמות העלאת הריבית, ולא לפתוח את החוזה מול בעלי החוב ולנהל עימם מו"מ שהיה מגדיל את השפעתם על החברה ואמור לשפר את מצבם בזמן שהיא חווה הידרדרות פיננסית.

במסגרת המחקר, ססי־ברודסקי גם ערכה מבחנים סטטיסטיים לקובננטים עצמם, ואת הסיכוי שהם יתממשו. למשל, היא בחנה את רף ההון העצמי שנקבע בקובננט, שמהווה הפרה, והשוותה אותו לממוצע רב־שנתי של ההון העצמי של החברה, בכדי לבחון מה הסיכוי שהחברה אכן תפר ותחרוג את מהרף שנקבע. גם כאן נבחנו הממצאים מול ארה"ב, ונמצא שהסיכוי שהקובננט יופר שם יותר מכפול לעומת הסיכוי להפרתו בישראל.

עדות נוספת לחולשה של הקובננטים נמצאה בהשוואה שבין רמת המחירים באג"ח שבשטרי החוב שלהן מצויים קובננטים לעומת אלו שאין בהם, ולא נמצא הבדל מובהק ברמת התשואות לפדיון בין שתי הקבוצות. כלומר, אם לקובננטים היה ערך כלכלי לנושים, היה ניתן לצפות לפערי תשואות בין האג"ח שיש להן קובננטים לאלו שאין להן. משמעות הממצאים היא שהקובננטים לא שיפרו משמעותית את מצב בעלי החוב - גם במצב הנוכחי, רוב הסיכויים הם שכשהחברה תגיע להפרה, היא כבר תימצא במצב קשה, והמטרה של איתור הבעיות בשלב מוקדם לא הושגה ברוב המקרים.

חשוב לציין שהמסקנה שעולה מהמחקר - ואשר תונח אולי לפתחה של רשות שוק ההון - היא לאו דווקא לחייב את המוסדיים להקשיח קובננטים, אלא שייתכן ששיטה זו פשוט לא מתאימה לשוק האג"ח הקונצרניות הסחירות, אלא יותר לתחום החוב הפרטי. בארה"ב האג"ח שנבדקו הן מסוג חוב פרטי (private debt issues), קרי כאלו שמתאפיינות במעט מחזיקים, שחלקו גם סחיר. במקרה שכזה החשיפה של כל מחזיק אג"ח לחוב היא משמעותית, ולכן האמריקאים מקפידים לשים קובננטים מאוד הדוקים, כך שבעת שינוי, אפילו קל, במצב החברה, הם יכולים לקיים מולה שיח על מצבה ועל מצב החוב.

לשיח שכזה יש עלויות גבוהות, ולכן כאשר מדובר בשוק כמו בישראל, שבו יש בעלי חוב רבים, ובו כל מוסדי מפזר את השקעותיו על אג"ח רבות, זו כבר עלולה להפוך להוצאה משמעותית. לכן אין מוטיבציה למוסדיים לקבוע קובננטים מאד קשוחים. מבחינת המוסדיים הטיפול בסיכון, הוא באמצעות פיזור ההשקעה על פני אג"ח רבות.

על כן, עקרונית בתחום החוב הפרטי - תחום שצבר תאוצה אצל המוסדיים בשנים האחרונות - הקובננטים אמורים להיות קשוחים יותר, אולם לא קיים מידע פומבי שיאפשר לבדוק האם אכן זה המצב. בשורה התחתונה, המחקר של בנק ישראל מעלה את השאלה האם נכון להשאיר את המצב הנוכחי כפי שהוא, ולהמשיך לחייב את המוסדיים לקבוע קובננטים, כשממילא אלו לא אפקטיביים במיוחד.