בדיקה

כמה באמת רווחי תחום המשכנתאות עבור הבנקים בישראל

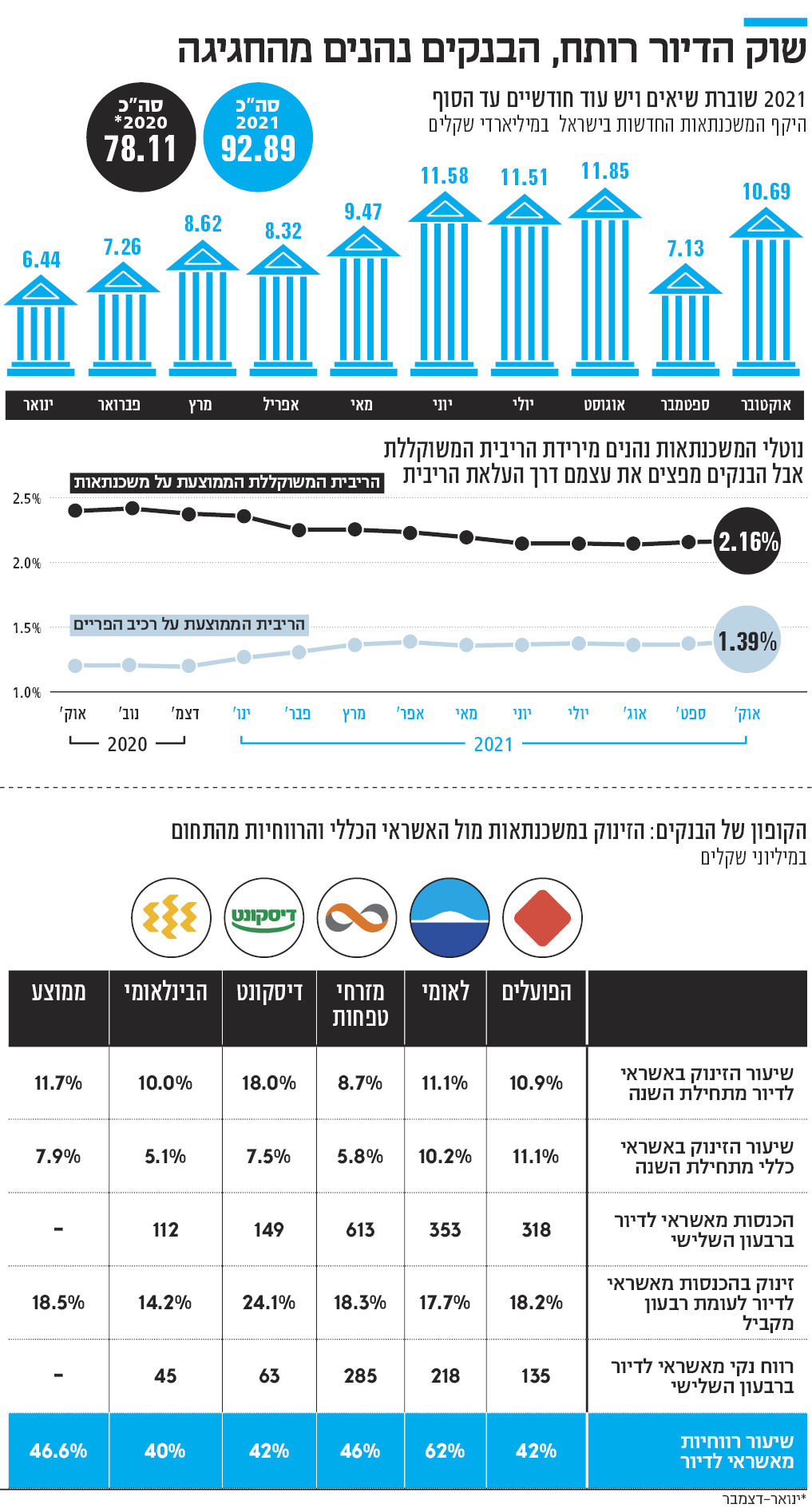

שוק הדיור הרותח ושבירת שיא נטילת המשכנתאות הפכו למנוע רווחיות חסר תקדים עבור הבנקים. תיק המשכנתאות של חמשת הבנקים הגדולים צמח בממוצע ב־11.7% מתחילת השנה וההכנסות מהתחום זינקו ברבעון השלישי ב־18.5%. וכשאין תחרות ממשית, עמלות הטיפול באשראי משתוללות

שוק המשכנתאות שבר בחודש אוקטובר את השיא השנתי עם כ־93 מיליארד שקל שחולקו על ידי הבנקים לרוכשי הדירות, וזאת כשנותרו עוד חודשיים עד סוף השנה. בעשרת החודשים הראשונים של השנה קפצו נתוני המשכנתאות החדשות בכ־48% בהשוואה לתקופה המקבילה אשתקד, ואנחנו כבר גבוה מעל 78 מיליארד השקלים שחולקו ב־2020 כולה, שנחשבה אף היא לשנת שיא כאשר רף של לפחות 10 מיליארד שקל בחודש הפך לנורמה. לפי גורמים במערכת הבנקאית, נובמבר לא צפוי להיות שונה מכך ואולי אף לקבוע שיא חדש של מעל 12 מיליארד שקל משכנתאות חדשות בחודש.

במסגרת פרסום נתוני המשכנתאות בחודש שעבר חשף בנק ישראל לראשונה נתונים חדשים על הריבית המשוקללת שגובים הבנקים על המשכנתאות וכן על ריבית הפריים, שמהווה חלק מרכזי בהן. בדצמבר אשתקד ביטל בנק ישראל את המגבלה שקבעה כי רק שליש לכל היותר מכל משכנתא יהיה במסלול הפריים, שנחשב לזול ביותר, מגבלה שאותה הטיל לפני כעשור. בנק ישראל התכוון בביטול המגבלה להקל על הלווים דרך הוזלת המשכנתאות ואולי לאפשר ליותר חסרי דירות לרכוש את הדירה הראשונה. על הדרך, כך נראה, תדלק בנק ישראל עוד יותר את שוק הדיור ואת שוק המשכנתאות הרותחים.

צמיחה גבוהה יותר מזו שבאשראי הכללי

אחת הדאגות של בנק ישראל היתה מכך שהוזלת הריבית בעקבות הסרת המגבלה על רכיב הפריים לא תתגלגל ללווים ותישאר בבנקים, שם היא תעבור ישירות לשורת הרווח. חודשים ספורים לאחר מכן אף העיר בנק ישראל לבנקים כי עליהם לדאוג לגלגל את ההנחה ללקוחות, וכך אכן קרה, כאשר הריבית המשוקללת ירדה לשפל של 2.16%, חרף ניסיון של הבנקים להעלות מעט את הריבית הממוצעת במסלול הפריים.

המהלך הזה העלה את השאלה עד כמה תחום המשכנתאות באמת רווחי עבור הבנקים. ניתוח "כלכליסט" שמתבסס על דו"חות הבנקים לרבעון השלישי שפורסמו בשבועיים האחרונים מראה כי התחום החם אכן מהווה מנוע רווחיות חסר תקדים עבור הבנקים כאשר בממוצע מכל שקל של הכנסות על אשראי שמחולק לדיור, 47 אגורות מתגלגלות לשורת הרווח הנקי שלהם. הרווחיות של הבנקים מתחום המשכנתאות נמצאת בעלייה מתמדת. ב־2018 עמדה הרווחיות הממוצעת על 38%, ב־2019 על 41%, ב־2020 (שנת הקורונה) היא ירדה ל־31% ובעשרת החודשים הראשונים של 2021 היא זינקה ל־47.8%.

2 צפייה בגלריה

מימין למעלה: מנכ"ל בנק לאומי חנן פרידמן, מנכ"ל הפועלים דב קוטלר ומנכ"ל מזרחי טפחות משה לארי. מימין למטה: מנכ"לית הבינלאומי סמדר ברבר צדיק ומנכ"ל דיסקונט אורי לוין,

(צילומים: אבשלום שושני, מימון ישיר, אורן דאי, גדי דגון, עמית שעל)

עד כמה המשכנתאות מהוות חלק מרכזי בצמיחה של הבנקים בשנה החולפת ניתן ללמוד מהזינוק בתיק המשכנתאות שלהם בהשוואה לעלייה הכללית באשראי, כאשר בממוצע צמח תיק המשכנתאות של חמשת הבנקים הגדולים ב־11.7% מתחילת השנה לעומת צמיחה של 7.9% בכלל תיק האשראי שלהם.

למעט בבנק הפועלים, בכל הבנקים הגדולים שיעור הצמיחה במשכנתאות עקף את שיעור הצמיחה הכללי באשראי, כאשר בבנק דיסקונט נרשמה הקפיצה הגדולה ביותר בתחום – 18% מתחילת השנה בהשוואה לצמיחה של 7.5% בכלל תיק האשראי. בנק מזרחי טפחות מציג לכאורה את שיעור הזינוק הקטן ביותר בתיק המשכנתאות, אך זה נובע מהעובדה שהוא הבנק הגדול במערכת בתחום זה, כך שגם אם כמותית הוא מוביל במשכנתאות החדשות, ביחס לתיק המשכנתאות הכללי שלו, מדובר בשיעור הנמוך ביותר, אך גם הוא עומד על 8.7%.

הצמיחה המרשימה בתיק המשכנתאות באה לידי ביטוי בצמיחה מרשימה אף יותר בהכנסות של הבנקים מתחום ההלוואות לדיור. הכנסות אלו מורכבות מהכנסות המימון – פערי הריביות בין ההלוואות שמחלקים הבנקים לבין אלה שהם נוטלים מבנק ישראל לצורך כך – וכן מעמלות שהם גובים מהלקוחות עבור טיפול במשכנתאות. תחום זה נחשב לעתיר משאבים ולפיכך העמלות עליו נחשבות לגבוהות יחסית. אלא שבשנים האחרונות, האצת המעבר לתהליכים דיגיטליים הביאה להתייעלות של הבנקים, כך שההוצאות ירדו בזמן שהעמלות ממשיכות להיגבות מהלקוחות.

הכנסות הבנקים מאשראי לדיור גדלו ברבעון השלישי בלא פחות מ־18.5% בממוצע בהשוואה להכנסות הרבעון המקביל אשתקד. את הצמיחה הגדולה ביותר רשם גם כאן בנק דיסקונט, בזכות המאמצים שהביאו לזינוק בתיק המשכנתאות שלו. הכנסות הבנק צמחו בכ־24% מתחום המשכנתאות לכ־149 מיליון שקל. במזרחי טפחות צמחו ההכנסות ב־18.3%, בדומה לבנק הפועלים ולפני לאומי (17.7%) והבינלאומי (14.2%).

הנתון המעניין ביותר הוא השורה התחתונה שמציגים הבנקים בדו"חות שלהם בחלוקה לפי מגזרי פעילות לפי גישת ההנהלה. בנתון זה חושפים הבנקים את הרווחיות יוצאת הדופן שלהם משוק המשכנתאות, כאשר זו עומדת בממוצע על 46.6% מההכנסות. מדובר ברווח נקי אחרי סעיפי הניכוי השונים, כך שמדובר בכ־47 אגורות מכל שקל שנכנס לבנק מתחום זה שזורמות לשורת הרווח הנקי.

זינוק בעמלות הטיפול באשראי

שנת 2021 מציגה רווחיות מעט חריגה בתחום שכן הבנקים רשמו הכנסות בסעיף ההוצאות על הפסדי אשראי. הכנסות אלו נובעות מכך שבשנה הקודמת הם רשמו הפרשות גבוהות יחסית על הפסדי אשראי צפויים, בין היתר כתוצאה מהנחיות של בנק ישראל שקראו להם להיות שמרניים יותר בגלל מגפת הקורונה וההשלכות הצפויות ממנה.

בתשעת החודשים הראשונים של השנה החזירו הבנקים חלק מאותן הפרשות ולפיכך רשמו הכנסות שהקפיצו את שורת הרווח שלהם. גם ב־2020, במהלך משבר הקורונה, רשמו הבנקים רווחיות גבוהה מתחום המשכנתאות וזו עמדה על 38% ברבעון השלישי אשתקד, רבעון שבו רשמו הבנקים הפרשות גדולות על הפסדי אשראי. בממוצע של שני הרבעונים — השלישי השנה והשלישי אשתקד — עומד שיעור הרווחיות על 42%, כלומר 42 אגורות על כל שקל.

מי שהוביל את הרווחיות בין הבנקים מאשראי לדיור ברבעון השלישי השנה הוא בנק לאומי עם שיעור רווח נקי של 62% מההכנסות. אחריו מזרחי טפחות עם 46%, הפועלים ודיסקונט עם 42% והבינלאומי עם 40%. ברבעון המקביל הוביל דיסקונט עם שיעור רווחיות של 52%, אחריו הפועלים עם 42%, לאומי – 40%, הבינלאומי – 29% ומזרחי טפחות עם 26%.

צמיחת תיקי המשכנתאות תורמת להכנסות הבנקים גם בצורה עקיפה וזו נמצאת בסעיף "עמלת הטיפול באשראי". בעמלה זו נכללים, בין היתר, העלויות הנלוות של טיפול בלקוחות כמו פתיחת תיק משכנתא ללווה חדש, פתיחת קו אשראי לעסק וטיפול בהלוואות לצרכנות. העמלה נגבית כאחוז מגודל האשראי שמסופק ללקוח בעת העמדת אשראי.

ברבעון השלישי של השנה זינקו עמלות הטיפול באשראי בשיעור ממוצע של 27%, שיעור גבוה יותר מאשר שיעור העלייה באשראי שחולק ללקוחות. במזרחי טפחות העמלה זינקה ב־47% ל־47 מיליון שקל, בהפועלים היא גדלה ב־23% ל־53 מיליון שקל ובלאומי ב־12% ל־47 מיליון שקל. העמלה בדיסקונט עלתה ב־15% ל־42 מיליון שקל ובבינלאומי היא עומדת על 15 מיליון שקל. סביר להניח שתחרות מהותית בענף הבנקאות לצד הסתמכות רבה יותר על דיגיטציה היו מובילות להוזלת העמלה לצרכן.

הרווחיות החריגה של הבנקים בתחום המשכנתאות לא נעלמה מעיני בנק ישראל, שמחפש כל הזמן דרכים לעודד את התחרות בתחום. לפני כשלושה שבועות הודיע בנק ישראל כי הוא מקדם סדרת שינויים בענף המשכנתאות והכריז על "רפורמה להגברת השקיפות ושיפור התחרות בשוק המשכנתאות". במסגרת הרפורמה יחויבו הבנקים להציג ללקוחות את המשכנתאות בצורה אחידה ושקופה תוך קביעת "סלי משכנתאות" שאותם יוכל להשוות. כן נדרשים הבנקים לתת אישור עקרוני להלוואה בתוך ימים ספורים, וכן להפוך את התהליך כולו למקוון. בבנק ישראל משוכנעים שהרפורמה, שעוד נמצאת בשלב הטיוטה שלה, תצא לפועל במהלך 2022.