כצמן מעלה ב־1.7 מיליארד שקל את המאמץ להשבת אמון השוק

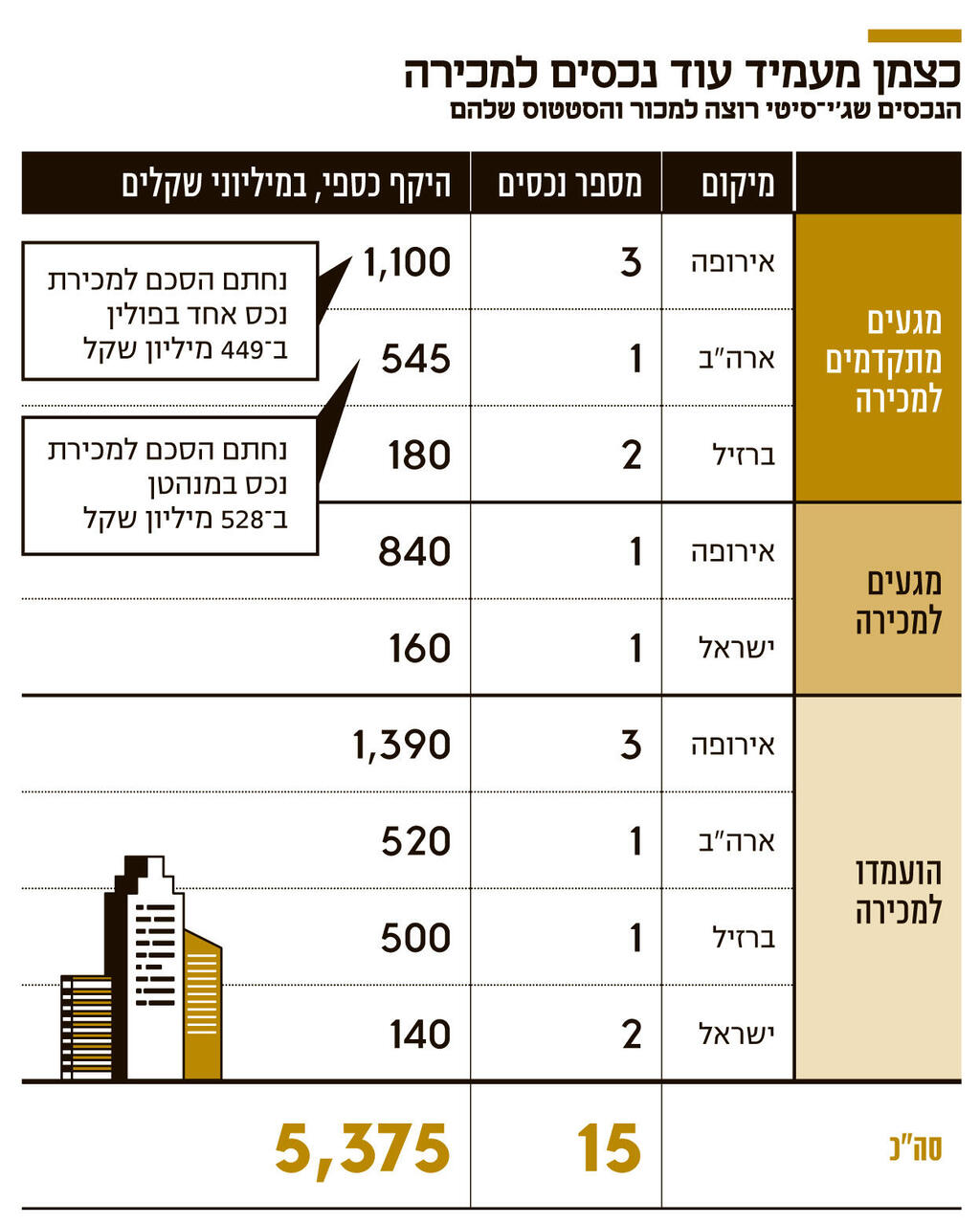

ג'י־סיטי שבשליטת חיים כצמן הודיעה על כוונתה למכור נכסים נוספים, כולל נכס ליבה אחד. כעת היקף תוכנית המימושים שלה מגיע לכ־5.4 מיליארד שקל, שהם כ־15% מהפורטפוליו. משקיעי חברת הנדל"ן המניב לא התרשמו ושלחו את המניה לירידה של 4%

לא לתגובה הזו פילל חיים כצמן, מנכ"ל ובעל השליטה בג'י־סיטי (שמה הנוכחי של גזית גלוב), שמצוי בעיצומו של קרב להשבת האמון של המשקיעים בו ובדרך שבה הוא מוביל את חברת הנדל"ן המניב. אתמול הודיעה ג'י־סיטי שהיא מעמידה נכסים נוספים למכירה בשווי של 1.7 מיליארד שקל, ובכך היא הגדילה בכ־50% את שווי הנכסים הכולל שבכוונתה למכור, שכעת עומד על כ־5.4 מיליארד שקל. זו אף הפעם הראשונה שבה ג'י־סיטי מעמידה למכירה נכס ליבה (באירופה) ונכסים בישראל. לא מדובר על היקף נכסים זניח, שכן השווי הכולל של הנדל"ן להשקעה של החברה עומד על כ־36 מיליארד שקל.

המטרה של המימושים היא להקל על החברה להתמודד עם החוב שלה למחזיקי האג"ח שעומד על כ־8.1 מיליארד שקל (גם לחברה־הבת ג'י־סיטי אירופה יש חוב של 2.4 מיליארד שקל למחזיקי האג"ח), לשכך את הביקורת שנשמעת מכיוונים רבים על הדיבידנד בגובה 53 מיליון שקל שהחליטה החברה לחלק בנובמבר, ולנסות להפחית את תשואות האג"ח שנמצאות בחלק מהסדרות בטריטוריות זבל דו־ספרתיות, מה שמבטא את חוסר האמון של השוק בדבר היכולת של ג'י־סיטי להתמודד עם הפירעון של החוב.

אלא שהשוק לא התרשם. מניית ג'י־סיטי ירדה אתמול בלמעלה מ־4%. מניית החברה־האם נורסטאר, שבה שולט כצמן, ירדה בכ־4%. שתי סדרות האג"ח של נורסטאר ירדו גם כן והתשואה עליהן עומדת כעת על 29% ו־27%. סדרות האג"ח השונות של ג'י־סיטי עלו בשיעורים זניחים והתשואות שלהן עומדות על עד קרוב ל־17%.

דנאור ארז, מנהל מערך ההשקעות בפסגות קרנות נאמנות הסביר בשיחה עם "כלכליסט" כי "הרחבת תוכנית המימושים היא מהלך מתבקש וצעד נוסף בכיוון הנכון בהתחשב במצבה של ג'י־סיטי, כשהמוכנות שלה למכור נכס ליבה מהווה איתות לכך שהיא נכונה לשרת את החוב שלה. בהנחה שתצליח לממש את כל הנכסים שהוסיפה לתוכנית במחירים שבהם הם רשומים בספרים, היא תקבל כ־1.3 מיליארד שקל לשירות החוב, ובכך תקנה לעצמה עוד זמן, בסדר גודל של כשנה קדימה, שהרי רק למחזיקי האג"ח שלה היא צריכה להחזיר בכל שנה סכום דומה".

עם זאת, ארז מבהיר "שיש סימני שאלה בנוגע ליכולת שלה לממש את כל הנכסים ולקבל עליהם את המחירים שהיא מבקשת, שכן המצב בשווקי הפעילות שלה מאתגר. את הנכסים שהעמידה למכירה בישראל היא כנראה תצליח לממש במחיר טוב, אבל לגבי אלו שמעבר לים קיים סימן שאלה לגבי העיתוי והמחיר שיקבלו בגינם. אך שוב, במבט מלמעלה ניכר שאם בתקופה של ריביות אפסיות ג'י־סיטי התקשתה להציף ערך לאורך זמן, עכשיו, כשהריביות עולות ומצב הנדל"ן בחלק ממדינות הפעילות בסימן שאלה, הכיוון של החברה לא נראה טוב".

משום כך, ארז גם הוא שותף לחוסר ההתלהבות המופגן מההחלטה של ג'י־סיטי לחלק דיבידנד, שלו זקוקה נורסטאר באופן משמעותי: "לפיכך, מן הראוי שחברה במצבה של ג'י־סיטי, הייתה עוצרת את חלוקת הדיבידנדים עד לשיפור במצבה. כל עוד האג"ח בתשואות דו־ספרתיות, עדיף שתעצור חלוקה ותשתמש בחלק מהכסף שיועד לדיבידנד לרכישת אג"ח חזרה בשוק לטובת בעלי האג"ח ובעלי המניות".

מגעים בשלל מדינות: כאמור, לאחר שבאוקטובר הודיעה ג'י־סיטי על תוכניתה למכור נכסים שאינם נכסי ליבה בהיקף של 3.6 מיליארד שקל — ומתוכם כבר חתמה על הסכמים מחייבים למכירת שני נכסים בפולין ובניו יורק בתמורה כוללת של כמיליארד שקל — כעת היא מוסיפה לרשימה נכסים ב־1.7 מיליארד שקל והיקף התוכנית הכולל מגיע לכ־5.4 מיליארד שקל.

בקבוצת הנכסים החדשה נכללים שלושה נכסים באירופה המוחזקים על ידי החברה־הבת ג'י־סיטי אירופה בשווי כולל של כ־1.4 מיליארד שקל. מהם, נכס אחד נחשב כנכס ליבה ושוויו בספרים עומד על כ־840 מיליון שקל, שלגביו כבר התקשרה חברת־הבת עם חברת נדל"ן אירופית שחתמה על הסכם סודיות לעריכת בדיקת נאותות. על הנכס קיימת משכנתא בסך של ־400 מיליון שקל, כך שתמורת המכירה, במידה שתושלם, תועבר בחלקה לכיסויה. שני נכסים נוספים, שאינם נחשבים כנכסי ליבה, בשווי כולל של 570 מיליון שקל, יועמדו למכירה בינואר הקרוב, ומלוא תמורתם תוכל לשרת את היקף החוב מאחר שהם לא נושאים חוב ספציפי או שעבוד. מעבר לכך נכללים בקבוצה שלושה נכסים בישראל, שגם הם אינם נכסי ליבה, שלגבי אחד מהם ששוויו 160 מיליון שקל כבר מתקיימים מגעים למכירתו, ובג'י־סיטי מצפים לתמורה כוללת עבורם של 300 מיליון שקל.

לפי הודעתה של ג'י־סיטי מאתמול, היא מקיימת כיום מגעים למכירת נכסים בהיקף כולל של 2.6 מיליארד שקל, מתוכם, שניים, בשווי מיליארד שקל, הם מהנכסים שהוסיפה כעת לתוכנית המימושים. 1.6 מיליארד שקל נוספים מתייחסים, לחלק מהנכסים שהודיעה באוקטובר על כוונתה לממש (שישה נכסים בהיקף של 1.8 מיליארד שקל שכבר החלה במגעים למכירתם, ושלושה נוספים בהיקף דומה שהועמדו למכירה, באירופה, ארה"ב וברזיל), שמהם יש להחסיר את השניים בפולין ובמנהטן שלגביהם כבר נחתמו בשבועות האחרונים הסכמים מחייבים לרכישתם בכמיליארד שקל, אך היא לא ציינה באילו מהם מדובר.

הנכסים הטובים נמכרו ראשונים? בנוסף לנכסים שנכללו בתוכנית, בתחילת החודש השלימה ג'י־סיטי אירופה מכירה של שני נכסים בפולין בתמורה ל־60 מיליון שקל, במחיר זהה לשווי הרשום בספרים. לאחר שבחודש יוני מכרה החברה־הבת נכס בסלובקיה ב־422 מיליון שקל, גם כן במחיר זהה לשווי בספרים, מגיע היקף הנכסים שמכרה ג'י־סיטי מתחילת השנה ל־1.5 מיליארד שקל. העובדה שהנכסים שנמכרו, או שנחתמו לגביהם הסכמים מחייבים למכירתם עד כה, נמכרו במחיר ששווה למחיר בספרים או קרוב לכך – 3% פחות לגבי הנכס בפולין — עשויה לתמוך בטענתו של כצמן כי הערכות האנליסטים לגבי מצב החברה מנוגדות למצבה בשטח ולניתוחי השמאים אודות מצב הנכסים שלה. אך בקרב המשקיעים ומחזיקי האג"ח ההנחה היא שג'י־סיטי הצליחה בכך מכיוון שמימשה קודם את הנכסים הטובים יותר, וסביר שהיא תיאלץ לתת הנחות לרוכשי הנכסים הבאים.

במקביל, ג'י־סיטי הודיעה גם על התקדמות בהשגת הסכמי מימון חדשים לנכסים שהיא מחזיקה באירופה. החברה חתמה על מזכרי הבנות לא מחייבים לקבלת מימון בהיקף של 315 מיליון יורו עבור אותם נכסים.

מור מתנגדת לדיבידנד: שלשום שלחו מור גמל ופנסיה ומור קרנות נאמנות, החברות הבנות של בית ההשקעות מור, שגם הוא ציבורי, מכתב לדירקטוריון ג'י־סיטי שבו קראה לו לדון מחדש בהחלטה לחלק דיבידנד. בכך הפכה מור, שמחזיקה באג"ח של ג'י־סיטי, לגוף המוסדי הראשון שיוצא בגלוי נגד החלטת החלוקה.

במכתב נכתב כי "מצבה המאתגר של החברה מתבטא במינוף גבוה; ובעלייה מהותית בתשואות האג"ח שלה, שמבטאות חשש כבד לכשל פירעון. בנוסף, שיעורי הריבית עולים בעולם כולו, ועלויות המימון צפויות להשפיע על החברה. למרות כל הברבורים השחורים הללו, החליט הדירקטוריון להתעלם מתמרורי האזהרה הניצבים בפני החברה ונושיה, ולחלק דיבידנד לבעלי המניות. האם לא מצאה החברה שימוש אחר לאותם 53 מיליון שקל זולת לחלק אותם לבעלי מניותיה, ובראשם נורסטאר בעלת השליטה? האם לא ראוי היה לייעד את אותם כספים ליישום בפועל של תוכנית רכישת עצמית של אג"ח שהוכרזה במרץ 2022? החברה ומנהליה הכריזו על תוכנית רכישה עצמית בהיקף של 450 מיליון שקל, אך בפועל מימשו רק כ־6% מהיקף מוצהר זה".

מור גמל ופנסיה רמזה במכתב בבוטות שהחלוקה של הדיבידנד היא למעשה אקט שנועד לדאוג לאינטרסים של כצמן שזקוק למזומנים עבור החברה־האם נורסטאר: "ברקע חלוקה זו עמד מצבה המאתגר של נורסטאר המשוועת לנזילות. ככל שהמצב של החברה ילך ויחמיר, הסיכון האישי של כצמן לאובדן השקעתו יהיה מוחשי יותר".

מור גמל ופנסיה קוראת "לחברה ולכל אחד מנושאי המשרה שלה לפעול ללא דיחוי לכנס ישיבת דירקטוריון בה תידון מחדש ההחלטה הקודמת לחלוקת דיבידנד. כל אחד מנושאי המשרה נקרא אישית להפעיל את כל כובד משקלו ואחריותו על מנה שהחברה תשקול מחדש את החלטת החלוקה ואת מדיניות הדיבידנדים".