בלעדי

מנורה, עמיתים ומיטב בדרך לאיסכור לפי שווי 700 מיליון שקל

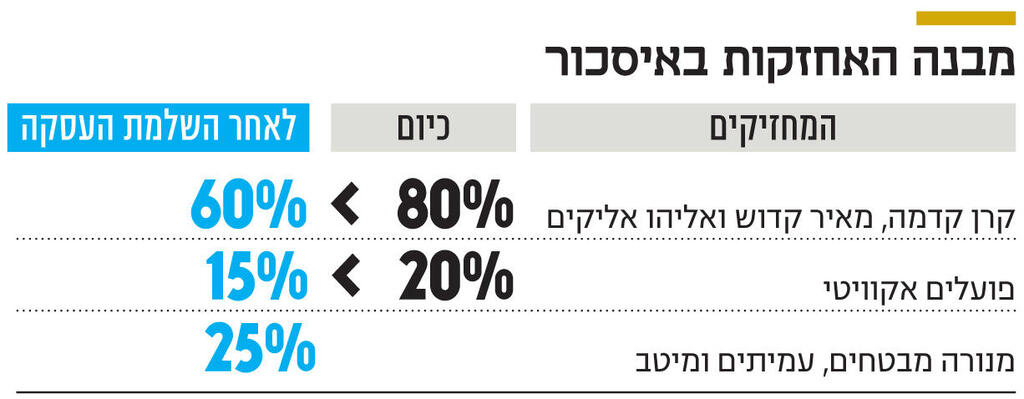

קרן קדמה ופועלים אקוויטי, שנאלצו לבטל בינואר IPO של חברת המתכות שבשליטתן לפי שווי של 1.5 מיליארד שקל, פונה להנפקה פרטית לשלושת הגופים המוסדיים, שיחזיקו ב־25% מהמניות. ההנפקה בוטלה בשל אינדיקציות שהחברה לא תקבל את השווי המבוקש

לאחר ההחלטה למשוך את תשקיף ההנפקה בבורסה בינואר האחרון פונה חברת המתכות איסכור למסלול של הנפקה פרטית של מניות. ל"כלכליסט" נודע כי שלושה גופים מוסדיים - חברת הביטוח מנורה מבטחים, קופת הפנסיה עמיתים ובית ההשקעות מיטב מנהלים משא ומתן מתקדם לרכישת כ־25% ממניות איסכור.

המו"מ מתנהל סביב שווי של 700 מיליון שקל לחברה שבשליטת קרן ההשקעות קדמה ובנק הפועלים באמצעות זרוע ההשקעות פועלים אקוויטי. ייתכן שהעסקה תכלול גם רכיב של מכירת מניות לגופים המוסדיים, ולא רק הקצאת מניות.

2 צפייה בגלריה

מימין: מנהל ההשקעות הראשי במיטב גיא מני ומנהל ההשקעות הראשי במנורה מבטחים ניר מורוז

(צילומים: מיטב דש, יעל צור)

השווי בהנפקה התבסס על מיזוג עם אגן הנדסה

השווי המדובר הוא פחות מחצי מהשווי שבו ביקשה איסכור להנפיק בנובמבר, 1.5 מיליארד שקל - שווי גבוה, שנבע בין היתר מכך שהחברה כללה מיזוג עם אגן הנדסה מאשדוד לפני ההנפקה. ההתפשרות על השווי נועדה להכין את החברה לניסיון הנפקה נוסף לכשיירגעו השווקים.

איסכור, המעסיקה יותר מ־400 עובדים, הוקמה ב־1973 בידי כור תעשיות וחברת פלדה מדרום אפריקה. החברה מייבאת מתכות ופלדות, מעבדת מתכות ומוכרת ומפיצה מתכות ופלדות, וכן עוסקת בגילוון מוצרי פלדה ומספקת תבניות פלדה ואביזרים נלווים לבנייה מתועשת.

קרן קדמה רכשה את השליטה באיסכור ביולי 2018 עם מאיר קדוש ואליהו אליקים, שהיו אמורים למכור בהנפקה חלק ממניותיהם. קדמה שילמה עבור המניות, יחד עם פועלים אקויטי שרכשה 20% מהחברה, 300 מיליון שקל ו־75 מיליון בהתאמה מידי קבוצת מקסטיל, הנחשבת לאחת הקבוצות הגדולות בעולם בתחום הסחר והעיבוד של מוצרי פלדה ומתכת ובסיסה בדרום אפריקה.

הסכום שביקשה איסכור לגייס בהנפקה הוערך בכ־500 מיליון שקל - כ־380 מיליון שקל בהנפקת מניות, סכום שעיקרו יועד לצמצום עלויות המימון של החברה ולהקטנת חובה הבנקאי, וכ־120 מיליון שקל באמצעות הצעת מכר של מניות שבידי קדוש ואליקים. השניים היו שותפים ברכישת איסכור יחד עם קדמה מידי קבוצת מקסטיל הזרה תמורת 380 מיליון שקל. החברה ייעדה כ־15 מיליון שקל מכספי ההנפקה "לתשלום בונוס הנפקה לנושאי משרה ועובדים".

בנובמבר האחרון חתמה איסכור על הסכם למיזוג עם חברת אגן בדרך של החלפת מניות עם אליקים וקדוש, שאמורים היו להעביר לאיסכור את מלוא אחזקותיהם באגן תמורת הקצאת מניות איסכור, אך מהלך זה הותנה בהנפקת החברה, ומשזו ירדה מהפרק בוטל גם המיזוג.

איסכור פרסמה בתשקיף שלה את תוצאותיה לתשעת החודשים הראשונים של 2021 של החברה המאוחדת הכנסות פרופורמה (המשקללות את פעילות אגן), שהתקרבו ל־800 מיליון שקל - עלייה של 29% לעומת התקופה המקבילה ב־2020, בעוד הרווח הנקי קפץ ביותר מפי 8 (כ־730%) והגיע ל־124 מיליון שקל, אחרי שיפור חד ברווח הגולמי והתפעולי. ההון העצמי של החברה המאוחדת עמד על 890 מיליון שקל, ובבעלותה נדל"ן בהיקף של 200 דונם, בקרית גת, עכו, רמלה ובאר שבע. אגן היתה אמורה להוות 46% ממניות החברה הממוזגת.

זינוק ברווחיות הודות לעליית מחירי חומרי הגלם

איסכור ייחסה את השיפור ברווחיותה בעיקר לגורמים שהושפעו מתמונת המאקרו, ובהם "עליית מחירי חומרי הגלם, עיכובים בשרשרת האספקה, עלייה בביקוש העולמי לאחר הסרת הסגרים, עלייה במחירי ההובלה ומחסור מקומי בסחורות, ירידה בשער החליפין, אופטימיזציה של מקורות הרכש ועוד".

מנהלי הההשקעות של הגופים המוסדיים, ניר מורוז ממנורה מבטחים, ניר עובדיה מעמיתים וגיא מני ממיטב, מקווים שמחירי הסחורות - שנותרו גבוהים גם כיום - ישארו כך, והשווי הנמוך יחסית שעל פיו הם נכנסים לאיסכור יניב להם פירות כבר בתהליך ההנפקה.

לאיסכור יש יותר מ־2,000 לקוחות, בעיקר מענפי התעשייה, הבנייה, התשתיות, החקלאות והמסחר, ואף לא אחד מהם אחראי ליותר מ־3% מהכנסותיה. החברה מעריכה, לפי אומדן פנימי, כי חלקה בשוק המתכות והפלדות בישראל עומד על 20%–25%, ובין מתחרותיה היא מזכירה את חברת סקופ הציבורית.

איסכור פועלת באמצעות שש יחידות עסקיות: מרכזי שירות למוצרי פלדה ומתכות שטוחות עם ציוד לגזירה, חיתוך, עירגול וכיפוף; רשת מחסני פלדה למוצרים ארוכים, קורות ומוטות פלדה, ברזל מקצועי, ברזל בניין, פלטות ופחים; מפעלים לייצור צינורות ופרופילים מרותכים; מערכי חיתוכי להבה צורניים של פלטות ופחים עבים; מחלקת מתכות אל־ברזליות, המתמחה במוצרי אלומיניום ופלדות אל־חלד, וכן מפעל לגילוון בחום וצביעת מוצרי פלדה ומתכת. לאיסכור מפעלים בקרית גת, באר שבע ורמלה.

קדמה, בניהולם של אורי עינן (בנו של מנחם עינן, בעבר מנכ"ל קבוצת עזריאלי), גלעד הלוי (בנו של ראש המוסד לשעבר אפרים הלוי) וגלעד שביט, חתמה באחרונה על עסקה למיזוג של יקבי כרמל שבשליטתה עם כלל משקאות, שתכניס את יקבי כרמל לבורסה. הקרן מחזיקה, בין היתר, גם באייס אוטו דיפו.