רכישת איילון על ידי weSure מסמנת את המהפכה הטכנולוגית בענף הביטוח

חברת הביטוח בת ה-3 הודיעה היום על רכישת חברת הביטוח שקמה לפני 45 שנה. wesure תצטרך עוד להוכיח שהיא מסוגלת להטמיע את החדשנות שלה בתוך המערכת הוותיקה של איילון, כדי שהעסקה תשתלם לה

1. עסקה מפתיעה נרשמה היום בענף הביטוח: חברת הביטוח הצעירה והדיגיטלית ווישור חתמה על הסכם לרכישת חברת הביטוח הוותיקה איילון. האחרונה היתה על המדף מזה שנה מאז שבעל השליטה לוי רחמני ז"ל נפטר.

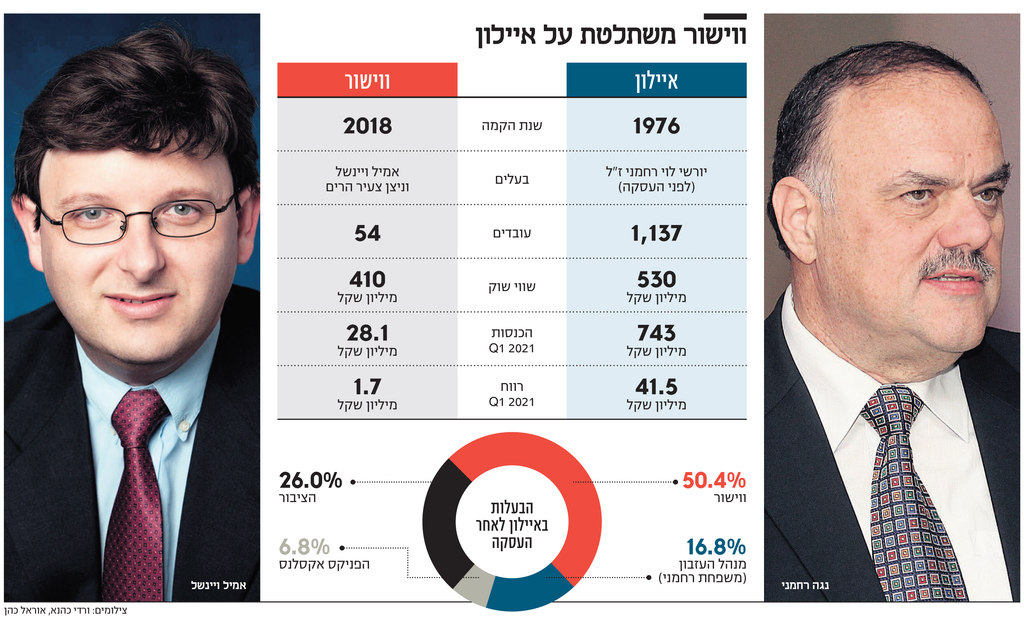

אולם זהות הרוכשת היא שמפתיעה: חברת הביטוח הדיגיטלית ווישור, שהוקמה לפני שלוש וחצי שנים, הונפקה לפני כמה חודשים, והיא בעלת הון עצמי של 115 מיליון שקל בלבד, רוכשת את השליטה באיילון (50.4%) בתמורה ל־354 מיליון שקל.

הנתון החריג ביותר הוא העובדה שווישור רכשה את החברה AS IS ללא בדיקות נאותות. אמנם לבעל השליטה בווישור אמיל ויינשל היכרות מצוינת עם איילון, מכיוון שהוא היה המנכ"ל שלה במשך 4.5 שנים עד לשנת 2016, ואולם עדיין רכישת חברה ללא בדיקת נאותות היא סיכון לא מבוטל.

הסיכון בולט בעיקר כשרשות שוק ההון כבר הכינה טיוטת דו”ח חמורה נגד איילון על חשד לפעולות הונאה לכאורה שנעשו בחברה בשנים האחרונות בכל הנוגע לקביעת טוטאל לוס למכוניות אחרי תאונה. הדו"ח הסופי אמור להתפרסם בקרוב, והוא צפוי לכלול קנסות כבדים אם לא מעבר לכך.

ההסכמה להתפשר בנושא בדיקת הנאותות היא ככל הנראה זו שהכריעה את הכף לטובת ווישור. היו שחקנים נוספים שחשקו בחברה. המשמעותי ביניהם הוא הכשרה ביטוח שבשליטת אלי אלעזרא. השווי שלפיו היה מוכן לרכוש היה גבוה יותר וכלל גם את מניות הציבור, אך הוא התנה זאת בבדיקת נאותות. כמו כן מבחינת המוכרים היה חשש מעיכוב בקבלת היתר השליטה של אלעזרא באיילון מרשות שוק ההון.

גופים נוספים שהתעניינו ברכישה הם עדי צים יחד עם יבואן רכב, יונל כהן מנכ"ל מגדל לשעבר שהחזיק במניות באיילון, וחברת ההשקעות גולדן טרי. המחיר שהציעו נע סביב 80% מהונה העצמי של איילון שעומד על 760 מיליון שקל בעוד שווישור הסכימה לשלם 92.5% מההון.

2. העסקה הנוכחית מעניינת בשל השונות הדרמטית בין שני הגופים: מצד אחד איילון היא חברת ביטוח ותיקה ומסורתית, פועלת בעיקר מול סוכני ביטוח, ופעילה במגוון תחומים בביטוח מאלמנטרי (רכב, דירות וכדומה), בריאות וביטוחי חיים ועד לפנסיה. מהצד השני ווישור היא חברה חדשה דיגיטלית, שאמנם עובדת גם כן מול סוכני ביטוח, אך היא מסמלת את העולם החדש שאליו צועד ענף הביטוח.

כיום ענף הביטוח נמצא בפתחה של מהפכה דיגיטלית, כאשר חברות הביטוח הדיגיטליות החדשות מהוות איום על הגופים המסורתיים. החדשנות בתחום הביטוח, שנעשית הן באמצעות השקעות גבוהות שחברות הביטוח בעולם מבצעות והן באמצעות סטארט־אפים מהתחום (חברות אינשורטק), מגיעה עם שתי מטרות. ראשית, המעבר לביצוע פעולות בדיגיטל מייעל את מבנה ההוצאות, ומאפשר בנוסף מכירה ישירה תוך דילוג על מכירה דרך סוכני ביטוח, שגובים עמלות עבור המכירה. ואולם סוגיה חשובה לא פחות במהפיכה הדיגיטלית בביטוח היא בשלב החיתום. שימוש בשיטות מתקדמות דוגמת ביג דאטה ובינה מלאכותית ואלגוריתמים מתקדמים הופכת את תהליך החיתום והתמחור של הלקוח ליעיל ומדויק יותר, מאפשרת לחברת הביטוח להתמקד בלקוחות ברמת סיכון נמוכה, ובכך להציע להם מחיר אטרקטיבי יותר מחד, ובו זמנית גם לשפר את רמת הרווחיות.

"יש שתי דרכים לביצוע השינוי הטכנולוגי – או בנייה בעצמם של מערכות מתקדמות, או קיצור דרך באמצעות רכישה של חברות ביטוח דיגיטליות. מה שמפתיע בעסקה הזו, זה שאם כבר היינו מצפים שחברה מסורתית תקנה את ווישור ותטמיע את הטכנולוגיה אצלה בחברה. כאן ראינו משהו הפוך, חברה צעירה וחדשה קנתה חברה מסורתית וותיקה. יש בכך אמירה מצד בעלי השליטה של ווישור, שמי שיוביל וייתן את הטון אלו חברות הדיגיטציה, ולכן אנחנו קונים חברה מסורתית", אומר ל"כלכליסט" אייל דבי, ראש דסק אנליזה בלאומי שוקי הון.

המהפיכה הטכנולוגית שחולשת על ענף הפיננסים כולו גורמת לכך שגופים קטנים וותיקים מתקשים לשרוד בו, שכן הם סובלים מחיסרון לקוטן ומתקשים לבצע השקעות משמעותיות בתחום הטכנולוגיה והתאמה לעולם החדש. כתוצאה מכך ראינו כמה מיזוגים בשנים האחרונות: למשל, בנק אגוד התמזג למזרחי טפחות, הראל רכשה את שירביט. הפעם לכאורה עוד שחקן יוצא מהשוק, אולם המקרה הזה שונה – איילון לא נבלעת לתוך גוף גדול, אלא נרכשת דווקא על ידי גוף קטן יותר, וכן היא אמורה, לפחות בשלב הראשון להישאר גוף עצמאי.

3. בענף הביטוח מציינים כי קיים פוטנציאל משמעותי להשבחת הפעילות של איילון. "אפשר לבצע מהלך התייעלות משמעותי בכוח האדם בחברה, וכן לפתוח פעילות מכירה ישירה, שלא דרך סוכנים. גם אם ייעשו רק פעולות שכאלה, נראה שיפור לא מבוטל בתוצאות", מעריך גורם בכיר בענף. ואולם השאלה המעניינת יותר היא האם ווישור תצליח להטמיע בתוך איילון גם את הטכנולוגיה והחדשנות שקיימת בה. כאן הדעות חלוקות. "אני רואה חיבור מאוד גדול וסינרגיה: חברת ביטוח מסורתית וותיקה, אך לא יעילה ולא טכנולוגית, עם חברת טכנולוגיה שייפתחו לה שווקים חדשים, ושבנוסף היא גם יכולה להשביח לחברה המסורתית את הפעילות", אומר דבי. ואילו גורמים אחרים בענף מעריכים שהטמעת החדשנות של ווישור באיילון, שהיא חברה שעובדת בעיקר עם סוכני ביטוח, תהיה משימה מאד מאתגרת בלשון המעטה. כמו כן, הסינרגיה היא מורכבת למדי כשמדובר בחברות שיש להן גם פעילות חופפת: כיצד ינהג וינשל בלקוח חדש שיבקש ביטוח דירה או רכב. למי יפנה אותו? לאיילון או לווישור? בסביבת ווישור טוענים שיהיו הסדרים מוצהרים של פעילות שתי החברות, דירקטוריונים נפרדים עצמאיים. אולם הערכות הן שבסוף התהליך כנראה ימוזגו שתי החברות לחברה אחת. מיזוג כזה עלול להיתקל בהתנגדות של בעלי המניות של איילון. איילון היא חברה עם הכנסות יציבות ורווחית. ווישור היא עדיין חלום. מי אומר שבעלי המניות של איילון יסכימו למיזוג כזה? איך תתומחר ווישור במיזוג כזה? רק לפי מחיר השוק?

4. כשבוחנים את העסקה של איילון-ווישור אי אפשר להתעלם מכך שמדובר בגוף קטן שקונה גוף גדול יותר. מימון עסקה שבמסגרתה חברה עם הון עצמי של 115 מיליון שקל, שיש לה כבר תוכניות להשקעות בכניסה לפעילות בארה"ב, רוצה לרכוש חברת ביטוח בעסקה שעשויה להגיע עד ל־470 מיליון שקל. אמנם השווקים חיוביים, וקל לגייס היום הון, אך עדיין אלה מספרים שמהווים אתגר משמעותי. נראה כי גם בשוק ההון לא בטוחים ב־100% בנוגע להשלמת העסקה, או לפחות מבינים שגם אם היא תתבצע, זה עלול להיות במחיר של דילול. בתחילת היום, בעת שנודע על העסקה, המשקיעים היו נלהבים ושלחו את מניית ווישור לזינוק של 10%, אך את היום היא סיימה בירידה של 2%. באיילון המניה אמנם סיימה את יום המסחר בעלייה של 6%, אבל גם עלייה זו התמתנה, לאחר שבשיאה היום הגיעה לזינוק של 13%.

* * *

המועד האחרון להשלמת העסקה: מאי 2022

המשוכות שבדרך: תלות באישור בית הדין לענייני משפחה ורשות שוק ההון

מכירת איילון לווישור תלויה באישור של בית הדין לענייני משפחה. הסיבה לכך נעוצה בעובדה שהמניות הנמכרות נמצאות בעיזבון של לוי רחמני שנפטר לפני כשנה. מניותיו הועברו לנאמן אפי אברמזון ובהמשך עברו לנאמן מורן מאירי. החלפת הנאמנות נעשתה בעקבות רצונה של משפחת רחמני – האם יהודית והבנים נגה, נחמה ושחר, לזרז את המכירה. מאירי, יחד עם רואה החשבון משה שחף, פנה אקטיבית לחברות כדי להציע את מניות רחמני למכירה. ההעדפה של המשפחה היתה למכירה מהירה בשל טענות לאופי הניהול של ההנהלה הנוכחית באיילון תחת המנכ"ל הנוכחי אריק יוגב. "חלק מהחברות מבצעות אקזיט כשהן נמכרות בשיא שלהן, איילון נמכרת כשהיא במצב של שפל", הסביר נגה רחמני.

בידיו של מנהל העיזבון יש מניות נוספות של איילון, המהוות כ־16.5% מהון החברה, והוא רשאי להודיע עד 1 באוגוסט כי מניות אלה או חלקן יימכרו לווישור במועד השלמת העסקה תמורת סכום נוסף של כ־118.2 מיליון שקל. בחודש הקרוב תחליט משפחת רחמני אם הם רוצים להותיר את המניות בידם או למכור את השאר לווישור. על פי נגה רחמני, המשפחה תחליט ככל הנראה להותיר את המניות אצלה. לשם כך תצטרך בעצמה את היתר רשות שוק ההון לבעלי עניין בחברת ביטוח.

נוסף לאישור של בית הדין לענייני משפחה נדרשים אישורי דירקטוריון ווישור, רשות התחרות ורשות שוק ההון. המועד האחרון להשלמת העסקה נקבע ל־1 במאי 2022, כך שיש לחברות כמעט שנה שלמה להשגת האישורים. אם ווישור תיכשל בהשגת האישורים תבוטל העסקה, תוך איבוד המקדמה המסתכמת ב־16 מיליון שקל.

אלמוג עזר