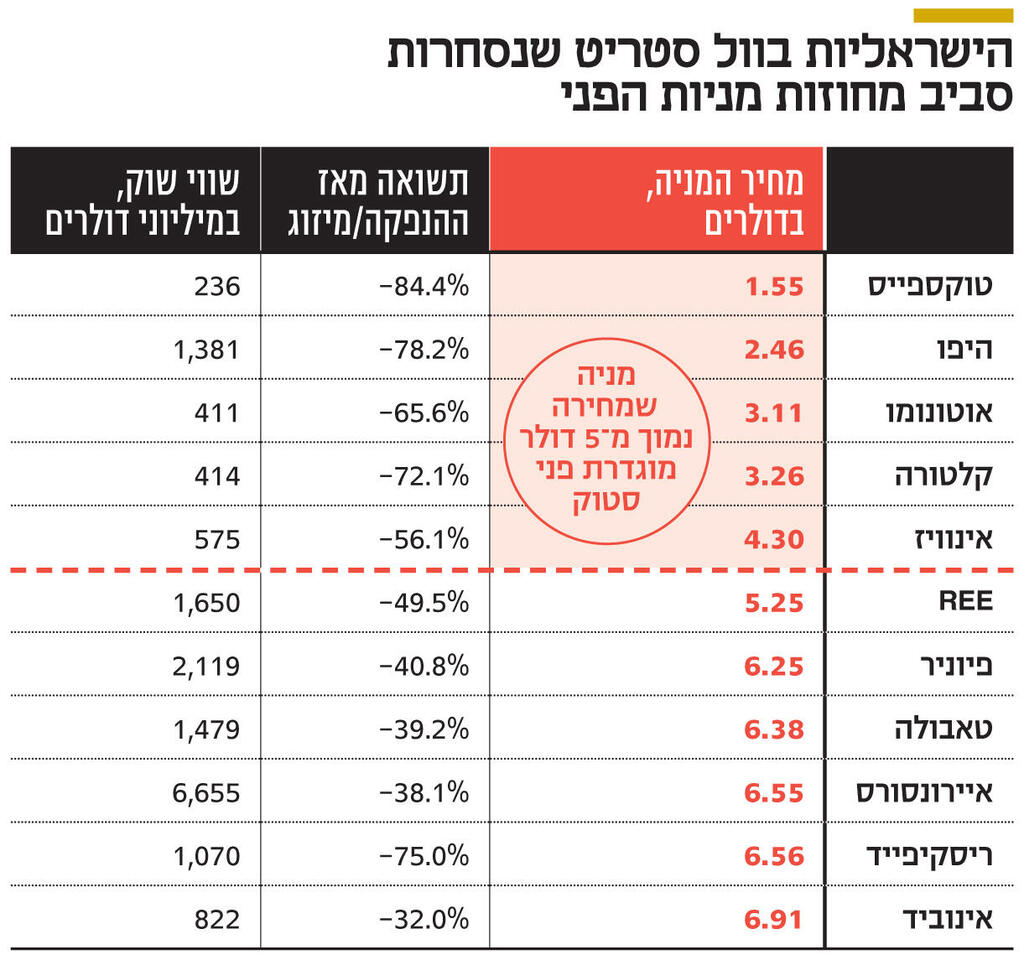

גולשות במדרון החלקלק בניו יורק: מיוניקורן למניות פני ב־180 יום

לאחר צלצולי הנפקות במיליארד דולר וצפונה ספגו חלק ממניות הטכנולוגיה הישראליות ירידות של עד 84% במחיר. ולמה זו בשורה מסוכנת גם לחברות ששוויין עדיין מעל מיליארד? כי האמריקאים נרתעים ממניות שמחירן חד־ספרתי. אפילו ה־SEC הזהירה מפניהן

מה משותף לקלטורה, אוטונומו, REE, טוקספייס, היפו ואינוויז? מדובר בשישה יוניקורנים, שנהפכו בתוך פחות משנה למה שקרוי בוול סטריט Penny Stocks (מניות בפרוטות). אם לא היה די באובדן הכנפיים והקרן, עם הפיכתן לחברות ציבוריות רגע לפני תחילת יציאת האוויר ממניות הטכנולוגיה, הרי שגם העובדה שמרביתן הונפקו באמצעות ספאק — שמראש מתמחר את המניות "על הקשקש" ב־10 דולר — הובילה לכך שהן נסחרות כעת במחירים חד־ספרתיים נמוכים. אמנם כל השש עדיין מעל דולר אחד, אבל טוקספייס, למשל, כבר קרובה לסף ונסחרת ב־1.55 דולר. חברת הטיפול הפסיכולוגי אונליין נפגעה יותר מאחרות גם על רקע בעיות פנימיות, שהתבטאו בעזיבה פתאומית של שני מייסדיה.

לכאורה מדובר בסמנטיקה, כי מה משנה מחיר המניה? חשוב שווי החברה, ובמקרה של REE והיפו הן עדיין שוות יותר ממיליארד דולר. אבל צריך להכיר את המשקיעים האמריקאים, את התרבות והמסורת שלהם – ולפעמים גם תפיסות מעט מוזרות של משקיעים ממדינות אחרות — כדי להבין שכניסה למועדון מניות הפני היא אירוע בעל השלכות שליליות על המניה, על סחירותה ועל יכולת החברה לגייס הון בהמשך.

המשקיעים האמריקאים, בעיקר המוסדיים, נרתעים ממניות עם מחירים חד־ספרתיים, ולא במקרה קבעו הספאקים את הרף על 10 דולר. זו המדרגה הראשונה והבסיסית ביותר שמניה צריכה להיסחר מעליה, כדי להיחשב ל"רצינית". מצד שני, חברות שמנפיקות במסלול הרגיל לעולם יתרחקו מרף המחירים של 10 דולר, וינסו תמיד להנפיק סביב רמות מחיר של 20 דולר לכל הפחות — שיהיה מרווח נשימה וירידה.

המוסדיים בארה"ב מסבירים את הרתיעה ממניות שמחירן חד־ספרתי בכך שקשה לסחור בכמויות גדולות מהן, ולכן מדובר בסופו של דבר במעין ביצה ותרנגולת. המניות הקטנות נהפכות לסחירות פחות, וזה מעגל טכני ותדמיתי שקשה לצאת ממנו. מחיר המניה, במנותק ממספר המניות של החברה, הוא כמובן מדד טכני, שכן יכולה להיות חברה בשווי של עשרות מיליארדי דולרים ויותר שתיסחר במחיר של 5 דולר למניה, ויכולה להיות חברה של כמה מאות מיליוני דולרים שמנייתה תיסחר ב־30 דולר.

אבל המשקיעים האמריקאים מוזרים במישור זה. כמו שהם נוהגים למדוד את תנודת המדדים בנקודות ולא רק באחוזים, וזאת בשונה מהעולם כולו, כך גם השתרשה התפיסה שמניות חד־ספרתיות הן לספקולנטים ולא למשקיעים רציניים. המקרה הקיצוני ביותר לצד השני הוא זה של חברת ברקשייר הת'אוויי של וורן באפט, שמניה בודדת שלה עולה כמעט 500 אלף דולר (כן, חצי מיליון דולר), כשבאפט מסרב לאורך שנים לבצע ספליט (פיצול) במניה, מתוך אמירה ערכית עקרונית שהוא לא מעוניין במשקיעים מזדמנים, אלא רק בשחקנים רציניים, שמסוגלים לקנות מניה בודדת בכמה מאות אלפי דולרים. לבסוף, באפט נכנע — אבל רק קצת – והסכים להוציא מניות BRK-B במחיר מציאה של כ־300 דולר כיום, כדי להנגיש אותן לציבור רחב יותר. בעקבות הזינוק החד במנייתה, גם מניית אמזון כבר נסחרת במחיר של יותר מ־3,000 דולר, אם כי בשנים האחרונות, בשונה מהעבר, אפשר לרכוש שברירי מניות, כך שמי שרוצה להיחשף לאמזון לא חייב להוציא 3,000 דולר, אלא יכול להשקיע סכום קטן יותר.

באופן היסטורי המניות הקטנות נתפסות גם כמסוכנות יותר, כי הן תנודתיות יותר וסחירות פחות. מניות כאלה — שזול לקנות אותן וקל להשפיע על המסחר בהן באמצעות סכום קטן — נתונות יותר להשפעות של אירועים בעייתיים כמו הרצת מניות. למעשה, פני סטוקס מושכות אליהן, לעתים מבלי להתכוון, את הגורמים הנכלוליים שפועלים בבורסות. בסרט "הזאב מוול סטריט" התחיל ג'ורדן בלפורט את עלייתו המטאורית בדיוק ממסחר במניות אלה.

3 צפייה בגלריה

"הזאב מוול סטריט". פני סטוקס מושכות גורמים נכלוליים כמו גיבור הסרט ג'ורדן בלפורט (ליאונרדו דיקפריו), שהחל כך את עלייתו המטאורית

אפילו רשות ניירות הערך של ארה"ב (SEC) מזהירה: "משקיעים במניות הקטנות צריכים להיות מוכנים לאפשרות לאבד את כל השקעתם". זה ייתכן בכל השקעה במניות, אבל אובדן מוחלט של ההשקעה סביר יותר בפני סטוקס. אך מחיר חד־ספרתי אינו גזר דין מוות, ואפשר להתאושש ממנו. בעשורים האחרונים היו נקודות שבהן אפילו מניות אפל ואמזון ירדו אל מתחת ל־10 דולר. חשוב לציין כי אף מניה ישראלית לא עונה כרגע להגדרה המקיפה של פני סטוק, שכן כולן מניות חדשות, הנסחרות ברשימה המרכזית ולא במשניות (OTC). לפי ההגדרה היבשה, מניה שמחירה פחות מדולר ואחזקות הציבור בה נמוכות מרף מסוים, עוברת לרשימת המסחר המשנית ומוגדרת פני סטוק.

אם המפולת במניות הטכנולוגיה תימשך ב־2022, וכרגע זה נראה תרחיש סביר, הרי שקלטורה, טוקספייס ויתר החברות יצטרכו לקבל החלטות. מעבר להשלכות הפיננסיות של השחיקה במחיר המניה, יש מישור השפעה חשוב נוסף. המניה היא כלי מרכזי במלחמה על העובדים, וקריסתה אל מתחת למחירי המימוש של האופציות שהעובדים מחזיקים היא אירוע אסטרטגי מבחינת החברות. ציידי העובדים בשוק ההייטק הם כיום מתוחכמים מאוד, והם פונים דווקא לעובדים בחברות שמניותיהן ספגו את המכות הקשות ביותר, שמרחיקות בין האופציות לכסף. האיום, במקרה זה, הוא בעיקר באובדן העובדים הוותיקים, שכן דווקא כשמחיר המניה נמוך אפשר למשוך את העובדים ההרפתקניים יותר, שיצטרפו לחברה כדי לקבל אופציות כשהמניה בשפל ולקוות לשינוי כיוון.

אחת מדרכי הפעולה כעת היא ביצוע ספליט הפוך במניה — חיבור שתיים־שלוש מניות למניה אחת, כדי להתרומם מעל רף 10 דולר. אפשר גם להיעזר בקופת המזומנים לרכישה עצמית של מניות. אך כאן היוניקורנים לשעבר ייתקלו בדילמה, כי הכסף גויס לתמיכה בקצב הצמיחה המואץ שהמשקיעים מצפים לו, וניתוב סכומים משמעותיים לבייבק — שהוא, למעשה, מקבילה של חלוקת דיבידנד מבחינת השפעתו על המשקיעים — עלול לגרור תגובות שליליות. סביר להניח כי בתקופה הקרובה החברות לא יעשו דבר, אלא ינסו להמתין ולראות אם האומיקרון ששוטף את העולם יוביל לשינוי סנטימנט כלפי מניות הטכנולוגיה, כפי שעשו גלי הקורונה ב־2020.