בלעדי

פתאל מגייס 300 מיליון דולר לרכישת בתי מלון באירופה

בעל השליטה ברשת המלונות פתאל מקים חברת השקעות ייעודית שתרכוש בתי מלון באירופה, ובכוונתו לחבור לגופים מוסדיים גדולים, שכל אחד יחזיק ב־20% ממניותיה. הגיוס יהווה את ההון העצמי לרכישות, שבאמצעות מימון יוכלו להגיע לכמיליארד דולר

דוד פתאל, בעל השליטה (55.7%) ברשת בתי המלון פתאל החזקות, מקדם בימים אלה הקמה של חברת השקעות ייעודית שתרכוש בתי מלון ברחבי אירופה.

ל"כלכליסט" נודע כי החברה תוקם במתכונת של שותפות (SPV, חברה למטרת ייעודית) יחד עם גופים מוסדיים גדולים, וכי בכוונת פתאל לגייס 300 מיליון דולר עבור השותפות – סכום שיהווה את ההון העצמי שישמש לרכישות, שבאמצעות מימון יוכלו להגיע לכמיליארד דולר.

ככל הנראה, פתאל ישקיע בשותפות באמצעות החברה הציבורית שבשליטתו, אך היא לא תהיה בעלת השליטה בשותפות החדשה. בשל כך, פתאל החזקות גם לא תידרש לאחד את הדו"חות של השותפות לדו"חותיה. בנוסף, לפתאל צפויים להצטרף 4-3 גופים מוסדיים, כך שכל אחד מהשותפים יחזיק ב־20% מהשותפות — השיעור המקסימלי שמותר למוסדיים להחזיק במבנה שכזה.

חברת החיתום של לאומי פרטנרס, זרוע ההשקעות הריאליות של בנק לאומי, מלווה את המהלך, וכבר קיימה פגישות עם כמה מוסדיים. יש סיכוי שלאומי פרטנרס עצמה, שבניהול אבי אורטל, תהיה אחד הגופים המוסדיים שישקיעו בשותפות, אולם החלטה טרם התקבלה. בניגוד לקרן השקעות, השותפות לא תגבה דמי ניהול שנתיים מהמשקיעים בה.

בשלב זה לא ברור אם השותפות החדשה תשכיר את בתי המלון שתרכוש לפתאל החזקות, או שתעביר לחברה הציבורית את זכויות הניהול שלהם.

פתאל הספיק לממש בזמן

אם הגיוס המדובר יושלם, יהיה זה גיוס האקוויטי הגדול ביותר שביצע פתאל. פתאל החזקות הונפקה לפני כ־3 שנים לפי שווי של 4 מיליארד שקל, תוך שהיא מגייסת 500 מיליון שקל, מה שהעניק לה שווי של 4.5 מיליארד שקל אחרי הכסף. בשנתיים שחלפו הגיעה החברה לשווי שיא של יותר מ־8 מיליארד שקל, אבל אז הגיעה 2020 ואיתה מגפת הקורונה.

משבר הקורונה פגע בפתאל, וביתר חברות הענף, בצורה ניכרת. כשישראל נכנסה לסגר במרץ 2020, כל בתי המלון נסגרו מיידית, ופתאל סגר גם את רוב בתי המלון באירופה. לחברה, שהוקמה ב־1999, יש 42 אלף חדרים ב־216 בתי מלון המפוזרים ב־19 מדינות בעולם, מתוכם הרוב באירופה ומיעוטם, 48, בישראל. החברה הוציאה כמעט את כל 5,500 העובדים שלה לחל"ת וביצעה קיצוצי שכר, גם בשכר של פתאל עצמו, המשמש כמנכ"ל וכיו"ר החברה, ושל בניו שמועסקים בחברה, שהוצאו גם הם לחל"ת. ההנהלה הבכירה קיצצה את השכר בחצי. המשבר הוביל לצניחה של 86% במניה ופתאל הגיעה לשווי של 1.1 מיליארד שקל; את 2020 סיימה בהפסד של 1.3 מיליארד שקל.

למזלו של פתאל, הוא ואשתו לשעבר הדסה הספיקו לממש מניות כשהחברה היתה סביב שווי השיא ב־2017 ולהיפגש עם 550 מיליון שקל (457 מיליון שקל לדוד ו־93 מיליון שקל להדסה).

כדי לייצב את הספינה, פתאל הוציאה לפועל תוכנית שמטרתה ליצור לה כרית נזילות של יותר ממיליארד שקל. בין היתר כללה התוכנית הנפקת אג"ח ביותר מ־200 מיליון שקל והנפקת זכויות ב־100 מיליון שקל, שבה השתתף פתאל כפי חלקו, מכירת נכסים וכן קבלת מענקים ממדינות באירופה שתמכו במגזר המלונאות. מהלכים אלה - לצד מבצע החיסונים הנרחב בישראל ובחלק ממדינות אירופה ושגרת הקורונה החדשה, שהפיחו חיים בענף התיירות, גם אם לא ברמות של עידן הטרום־קורונה — תרמו לכך שפתאל הציגה תוצאות משופרות בסוף 2020 ובמהלך השנה הנוכחית.

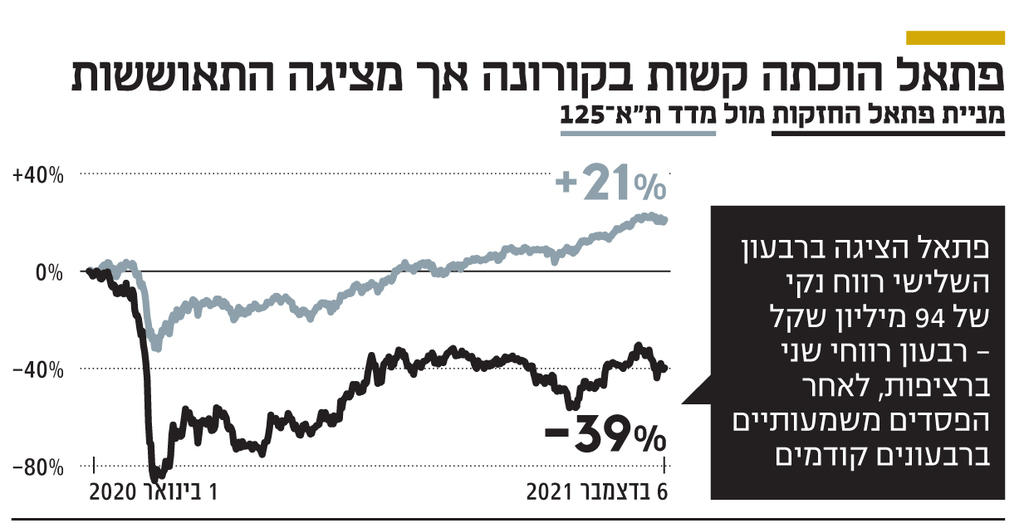

החברה סגרה את הרבעון השלישי של השנה הנוכחית ברווח נקי של 94 מיליון שקל לעומת הפסד של 271.5 מיליון שקל בתקופה המקבילה. זהו הרבעון השני ברציפות שבו החברה הציגה רווח נקי חיובי, לאחר הפסדים משמעותיים ברבעונים קודמים; חמישה רבעונים ברצף רשמה החברה הפסד תפעולי.

הכנסות הרשת עלו בשיעור חד של 78% ברבעון השלישי ביחס למקבילו והסתכמו ב־1.2 מיליארד שקל. החברה העלתה תחזיות לשנה הנוכחית ומעריכה כי תסיים אותה עם הכנסות של 3.5-3 מיליארד שקל, ועם רווח לפני פחת, מסים הפחתות ותשלום דמי שכירות (EBITDAR) של 1.25-1.1 מיליארד שקל. כל אלה סייעו למניית פתאל להתאושש וכיום החברה נסחרת לפי שווי של 5.3 מיליארד שקל.

קרן דומה כבר ב־2007

עם זאת, חרף ההתאוששות, זן האומיקרון מאיים על ענף התיירות ועל החברה, שנושאת חובות לא קטנים, ולא יכולה להרשות לעצמה לצאת למסע רכישות ממונף באירופה ולהכביד על המאזן. יש באפשרותה לגייס הון כדי לממן רכישות, אולם צעד כזה ידלל משמעותית את חלקו של בעל השליטה פתאל. נראה שמהסיטואציה הזו נולדה השותפות שפתאל מקדם בימים אלה, שכן כיום נוצרו הזדמנויות באירופה לרכישת נכסים מלונאיים במחירי סוף עונה, בשל התפוסה הנמוכה. אבל לשם כך דרוש כסף, ולכן פתאל מציע למוסדיים שותפות, שאליה הוא מביא את הידע הנרחב שלו והמוניטין בתחום. השאלה היא אם המוסדיים יראו בכך הזדמנות.

השותפות החדשה מהדהדת מהלך דומה שביצע פתאל לפני 14 שנה. ב־2007, הרבה לפני שהחברה הפכה לציבורית, פתאל הקים קרן מלונאות עם קבוצת יצחק תשובה, מגדל ביטוח, מנורה מבטחים, עמיתים וליברטי פרופרטיס. פתאל היתה המשקיעה הגדולה בקרן, שרכשה לאורך השנים 18 בתי מלון באירופה. ב־2015 הגיעה הקרן לסוף דרכה, כשפתאל רכש משותפיו את בתי המלון לפי שווי 200 מיליון יורו. השותפים שהשקיעו בקרן 90 מיליון יורו בסך הכל רשמו תשואה של 37% בזכות החזר כולל של 124 מיליון יורו.