סולקת הצ'קים ERN יוצאת להנפקה והמנכ"ל יגרוף כ־10 מיליון שקל

החברה, שהוקמה לפני יותר מ־20 שנה ומציעה מגוון שירותים פיננסיים, מתכננת לגייס בתל אביב 200-100 מיליון שקל לפי שווי של 800 מיליון שקל (לפני הכסף). אם ההנפקה תצליח, מנכ"ל ERN שי פרמינגר צפוי ליהנות מתשלום של 9.6 מיליון שקל

החברות הוותיקות בישראל בתחום הסליקה מתכננת להנפיק בבורסה בתל אביב. חברת ERN, שהוקמה על ידי רוני נתנזון לפני יותר מ־20 שנה, פרסמה אתמול טיוטת תשקיף ראשונה לציבור. החברה, המנוהלת על ידי שי פרמינגר, החלה את פעילותה בתחום סליקת הצ'קים, וכיום מציעה מגוון שירותים פיננסיים נוספים.

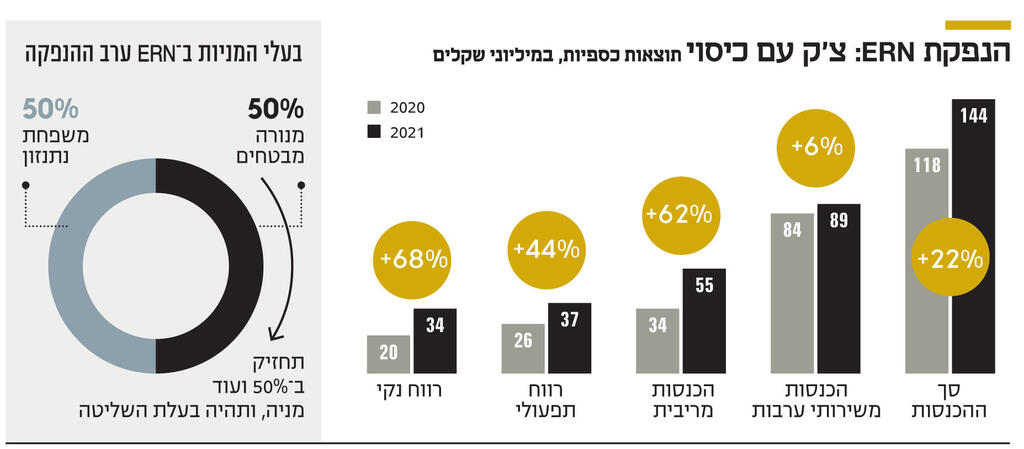

בעלי השליטה ב־ERN עד לשנה החולפת היו משפחת נתנזון, שהחזיקה ב־60% מהון המניות בחברה, אך מבנה השליטה בחברה משתנה ערב ההנפקה. קבוצת מנורה מבטחים, שנכנסה כשותפה, החזיקה ב־40% מהחברה לפני כחמש שנים לפי שווי של 250 מיליון שקל, והיא רוכשת מנתנזון עוד 10% ומניה אחת, כך שתחזיק בקצת יותר מ־50% מהחברה במועד ההנפקה - ותהפוך לבעלת השליטה. כמו כן, משקיע נוסף בחברה הוא בנק לאומי, שרכש בחודש שעבר חמישית מפעילות האשראי לתחום הרכב של ERN, בשם מימון בקליק.

תוכנית החברה היא לגייס 200-100 מיליון שקל לפי שווי של 800 מיליון שקל לפני הכסף. מובילות ביחד לאומי פרטנרס ומנורה מבטחים חיתום וניהול, ואיתן גם פועלים אי.בי.אי חיתום ודיסקונט חיתום. מי שישמח אם ההנפקה תצליח, הוא לא רק משפחת נתנזון, אלא גם פרמינגר, שזכאי ל־1.2% מהשווי (לפני הכסף) שבו תגייס החברה, כלומר הוא צפוי לקבל על ההנפקה תשלום מבוסס מניות בסך של 9.6 מיליון שקל, שישולם לו שלושה ימים אחריה.

5,000 לקוחות ו־15 אלף נקודות מכירה בישראל

ERN הוקמה ב־2001 במטרה למצוא פתרון לבעיית הצ'קים החוזרים במשק. החברה מעניקה התחייבות לצ'קים שמשולמים לבתי עסק, כך שהיא מזרימה להם ישירות את הסכום מהלקוח, ובמידה שהצ'ק חזר - היא זו שתגבה את החוב מאותו לקוח. מודל זה הצליח ברבות השנים, ולחברה יש כיום יותר מ־5,000 לקוחות בישראל, ובהן רשתות גדולות כמו אייס, רמי לוי, אושר עד, פוקס, יוחננוף ועוד.

לחברה יש כ־15 אלף נקודות מכירה, שהן בעיקרן הקופות אצל הלקוחות שלה. מעבר לשירות לצ'קים חוזרים, החברה מעמידה התחייבויות לפירעון גם של הוראות קבע וחשבוניות. היא פועלת בתחום של הקדמת תשלומים ומימון לבתי עסק, ומעמידה הלוואות לרכישת כלי רכב ומוצרים אחרים (מימון בקליק) - פעילות שהחלה בנובמבר 2020.

הסיכונים בפעילויות השונות של החברה מלמדים כי על פי רוב הן בטוחות יחסית. כך, למשל, בתחום המסורתי של פעילות החברה - התחייבות לפירעון צ'קים - שיעור הפסדי האשראי ב־2021 היה 0.29%, כשגובה עסקה ממוצעת היה 2,200 שקל. בהתחייבות לפירעון הוראות קבע, הסיכון גבוה יותר: שיעור הפסדי אשראי של 0.85%, כשגובה עסקה ממוצעת היה 9,800 שקל. מנגד, בהקדמת תשלומי צ'קים, שיעור הפסדי האשראי ב־2021 הסתכם ב־0.04%, וגובה עסקה ממוצעת היה 5,400 שקל.

ההכנסות טיפסו ב־22%; הרווח הנקי קפץ ב־68%

הכנסותיה של ERN צמחו בשנה שעברה ב־22%, והסתכמו ב־143 מיליון שקל. עיקר הצמיחה הגיע מהכנסות מריבית, שהיו 55.3 מיליון שקל - עלייה של 62% בתוך שנה. העלייה בהכנסות מריבית נבעה בעיקרה מגידול בפעילות הוראות הקבע ומההשקה של הלוואות צרכניות. ההכנסות ממתן שירותי ערבות עלו אשתקד ב־5.8% ל־88.7 מיליון שקל. בסיכום 2021 הרווח הנקי של החברה זינק ב־68.4% ל־34.2 מיליון שקל.

בעקבות התוצאות הכספיות של 2021, ההנהלה קיבלה בונוס משמעותי של 4.43 מיליון שקל - עלייה ניכרת לעומת בונוס של 766 אלף שקל שניתן עבור 2020. כמו כן, עלות העסקתו של פרמינגר הסתכמה ב־7.66 מיליון שקל ב־2021, וכללה שכר בגובה 1.55 מיליון שקל, בונוס של 733 אלף שקל, תגמול מבוסס מניות בסך 5 מיליון שקל, עלויות רכב של 139 אלף שקל, ועלויות נוספות בסך 209 אלף שקל.

בין השירותים שמספקת ERN: התחייבות לצ'קים שמשולמים לבתי עסק. החברה מעבירה לעסקים את הסכום מהלקוח, ואם הצ'ק חזר - היא תגבה את החוב ממוסר הצ'ק

העסקה שביצעה החברה עם בנק לאומי קבעה כי הוא ישקיע 65 מיליון שקל בחברה־הבת מימון בקליק, לפי שווי של 260 מיליון שקל. בנוסף, הבנק יעמיד הלוואות בעלים לפי הצורך, כך שיהוו 20% מסך הלוואות הבעלים שמועמדות למימון בקליק, ולא יותר מ־20 מיליון שקל. ב־ERN בונים על פעילות מימון בקליק, ורואים בה מנוע צמיחה חשוב. קצב ההלוואות הנוכחי שפעילות זו מייצרת הוא כמיליארד שקל בשנה, כאשר ברבעון הראשון של 2021 הסתכם סך ההלוואות ב־10 מיליון שקל, ואילו ברבעון הרביעי של השנה שעברה הוא זינק לכ־250 מיליון שקל.

מסגרות אשראי מהבנקים בסך של 1.1 מיליארד שקל

מנועי צמיחה נוספים של ERN נוגעים למתן אשראי לציבור, מעבר לזה שניתן לו דרך מסגרת האשראי בחברת כרטיסי האשראי. כמו כן, החברה מציעה שימוש בתשלום באמצעות הוראת קבע בעסקות מקוונות, כלומר פריסה לתשלומים למי שקונה באתרי האינטרנט. כדי לממן את הפעילות שלה, לחברה היו בסוף 2021 מסגרות אשראי מהבנקים בגובה של 1.1 מיליארד שקל, מתוכם היא ניצלה 850 מיליון שקל - עלייה של 131% בתוך שנה בגובה מסגרת האשראי, וזינוק של 178% בהיקף הניצול שלה.

מבחינת המתחרים, החברה רואה למעשה באמצעי התשלום הנהוגים במשק כמתחרים בתשלום באמצעות צ'קים או הוראות קבע. כך, למשל, תשלום באמצעות כרטיסי אשראי או תשלום דרך אפליקציות בטלפונים הניידים מהווים מבחינתה של ERN מתחרים בשירותי ההתחייבות לפירעון שבהם היא פועלת. שוק האשראי הצרכני שבו פועלת החברה, נשלט על ידי הבנקים והגופים המוסדיים, כשיש גופים נוספים שמתחרים בו: חברות כרטיסי האשראי, קרנות אשראי וחברות מימון חוץ־בנקאי.

מנתוני בנק ישראל עולה כי סך החוב הצרכני (שאינו מיועד לדיור) נאמד, נכון לסוף הרבעון השני של 2021, ב־201 מיליארד שקל, כאשר רמת השיא שלו היתה בסוף 2019: כ־202 מיליארד שקל. בסיכום שנת הקורונה (2020), סך החוב הצרכני ירד ל־194 מיליארד שקל. לפי ניתוח נתוני בנק ישראל ודו"חות חברות כרטיסי האשראי, נתח התשלומים באמצעות צ'קים היווה כ־38% מהתשלומים שבוצעו בישראל ב־2020, הנתח של הוראות הקבע היה 34%, חלקם של כרטיסי האשראי היה 17%, ורק 11% מהתשלומים בוצעו במזומן.