המסמר האחרון בארון? הספאק הגדול ביותר מחזיר את הכסף

הספאק של קרן הגידור פרשינג סקוור, מהגדולות בארה"ב, שגייס 4 מיליארד דולר ביולי 2020, לא מצא חברה למזג לתוכו — ויחזיר למשקיעים את הסכום בתוספת ריבית. המייסד ביל אקמן: "חברות איכותיות משהות את הפיכתן לציבוריות עד שתנאי השוק ישתנו"

מכיוון שההיסטוריה חוזרת על עצמה, אסור להספיד טרנדים משום סוג כי אין לדעת מתי ואיך הם ישובו. אולם השבוע התרחש אירוע שהוא נקודת ציון בכל הנוגע לאחד הטרנדים הבולטים ביותר בשוק ההון בשנתיים האחרונות, חברות הספאק (SPAC) — אותן חברות שמנפיקות ומגייסות כספים, כשלנגד עיניהן מטרה אחת בלבד: מיזוג עם חברה פרטית.

ביום שני הודיע ביל אקמן (Bill Ackman), מנכ"ל ומייסד פרשינג סקוור (Pershing Square), אחת מקרנות הגידור הבולטות בארה"ב, כי הספאק שהנפיק יחזיר את הכסף למשקיעים, היות שהוא לא מצא חברה להתמזג איתה. ולא מדובר בסתם ספאק. זה של אקמן, העונה לשם פרשינג סקוור טונטיין (Pershing Square Tontine), הוא הספאק שגייס את הסכום הגדול ביותר בין כל הספאקים שהונפקו בארה"ב — 4 מיליארד דולר.

ספאק (SPAC) הוא ראשי תיבות של Special Purpose Acquisition Company, וכאמור מדובר בחברות שמנפיקות ומגייסות כספים, כדי למזג לתוכן חברות פרטיות בתוך פרק זמן מוגדר — לרוב שנתיים. אם הספאק לא מצליח לבצע עסקה בפרק הזמן הזה, הוא מחזיר את הכסף למשקיעים בתוספת ריבית. לפיכך, אקמן ישיב למשקיעים יותר מ־4 מיליארד דולר.

הספאק של אקמן, שגייס את הכספים ביולי 2020 והחודש אזל החול בשעון ביצוע העסקה שלו, הוא במידה רבה עדות לשינויים הטקטוניים בשוק ההון, שמתחילת השנה יודע מורדות לאור עליית הריבית, שמנסה להחזיר את שד האינפלציה לבקבוק. הרמת הידיים של פרשינג סקוור מאותתת כי חגיגת הספאקים — שהיתה אחד הביטויים המשמעותיים ביותר לפריחה חסרת התקדים בבורסות ב־2020–2021 — נגמרה. לפחות לעת עתה.

במכתב למשקיעים כתב אקמן כי "חברות איכותיות, רווחיות ועם צמיחה בת־קיימא, יכולות להשהות את תוכניותיהן להפוך לציבוריות, עד שתנאי השוק ישתנו, דבר המגביל את יכולתה של פרשינג סקוור טונטיין לבצע עסקאות". בהמשך המכתב הסביר אקמן כי שינוי המגמה בשוק לרעה אינו הסיבה היחידה לכך שלא נמצאה עסקה, אלא שגם הראלי בשווקים היקשה, בסופו של דבר: "ההתאוששות המהירה של השווקים ושל הכלכלה טובה לארה"ב, אך היא גם הפכה את כלי ההנפקה הראשונית לציבור (IPO) למתחרה משמעותי לספאקים עבור חברות איכותיות שרוצות להפוך לציבוריות".

לכן, הוסיף אקמן, "יכולנו לבצע עסקאות במהלך השנה האחרונה, אבל אף לא אחת מהן עמדה בקריטריונים שלנו". אקמן ניסה, בין היתר, לבצע באמצעות הספאק מהלך לא שגרתי לרכישת 10% מחברת המדיה והמוזיקה יוניברסל מיוזיק (Universal Music), אולם לבסוף ביצע את הרכישה באמצעות קרן הגידור שלו, וזאת משום שהרגולטורים בארה"ב הקשו על ביצוע העסקה באמצעות הספאק.

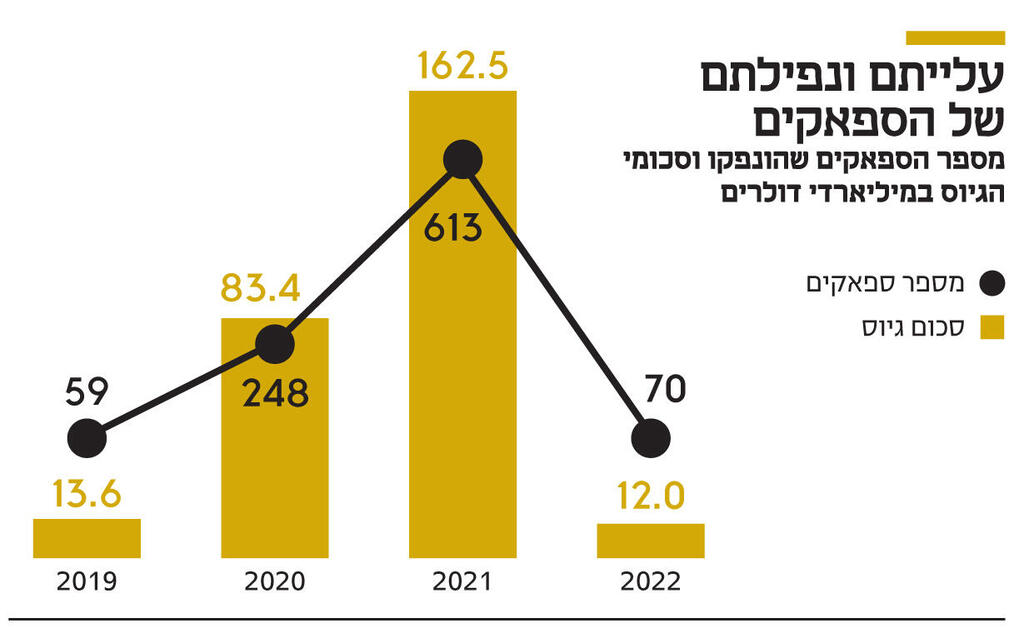

ספאק אינו המצאה חדשה, אך ב־2020, כשהחל הראלי בשווקים, הוא נהפך לכלי פופולרי במיוחד, בעיקר בקרב חברות טכנולוגיה. כך, אם ב־2019 הונפקו 59 ספאקים שגייסו 13.6 מיליארד דולר, הרי שב־2020 הונפקו כבר 248 ספאקים שגייסו 83.4 מיליארד דולר, וב־2021 הונפק מספר שיא של 613 ספאקים שגייסו 162.5 מיליארד דולר. אולם מתחילת השנה הנוכחית, שמתבררת כאחת הקשות בשוק ההון, המספרים ירדו דרמטית.

עד כה הונפקו 70 ספאקים בלבד, והם גייסו 12 מיליארד דולר. אובדן האטרקטיביות של הספאקים נובע גם מהעובדה שחברות רבות שמוזגו עם ספאקים הנחילו למשקיעיהן בעיקר אכזבות, תוך שהמניות של רבות מהן צוללות גם בשיעורים של 80%. עם החברות האלה נמנות גם חברות ישראליות, כמו REE שהתמזגה עם ספאק לפי שווי של 3.1 מיליארד דולר וכיום נסחרת בשווי של 355 מיליון דולר בלבד, והיפו, שהתמזגה לפי שווי של 5 מיליארד דולר וכיום נסחרת לפי שווי של 480 מיליון דולר.

ההחלטה של אקמן להחזיר את הכסף היא סוג של יריית פתיחה למה שעשוי להיות החזר למשקיעים בהיקפים אדירים, שכן כיום יש ספאקים שגייסו כ־100 מיליארד דולר וטרם ביצעו מיזוג. גם הספאק שהיה אמור להתמזג עם חברת הפינטק הישראלית אי־טורו לפי שווי של כ־10.4 מיליארד דולר (שבהמשך קוצץ ל־8.8 מיליארד דולר), עשוי להחזיר את 250 מיליון הדולרים שגייס בשל ביטול העסקה.