לכבוד פורים? ברקת נותן לחברות הביטוח סוכריה של 2.3 מיליארד שקל

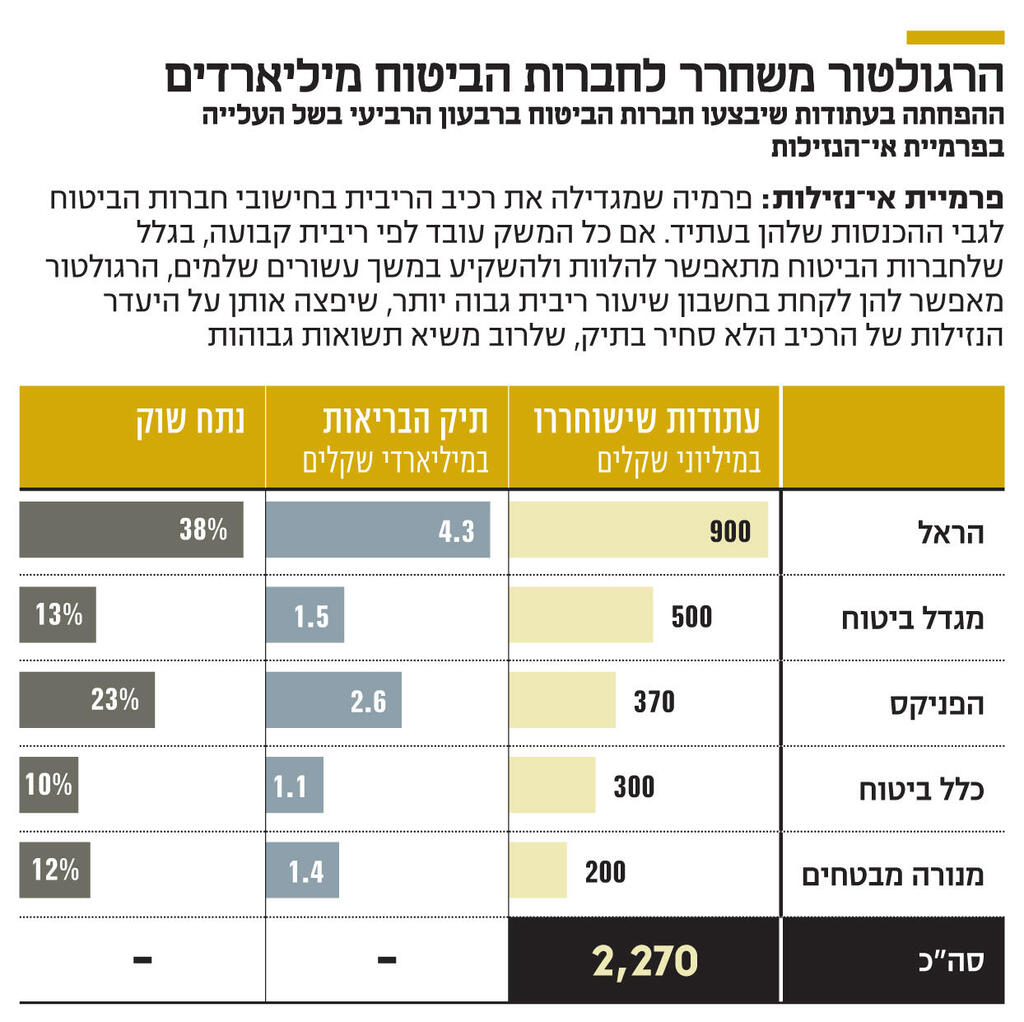

הממונה על שוק ההון הקל על חברות הביטוח בכך ששינה את פרמיית אי־הנזילות, שלפיה הן צריכות לרתק כספים שבהם אינן יכולות להשתמש; בכך, ברקת "שחרר" עבור חברות הביטוח עתודות בהיקף של מעל 2 מיליארד שקל; המרוויחה העיקרית מהצעד: הראל, ששוחררו עבורה 900 מיליון שקל

בשנים האחרונות חברות הביטוח היו צריכות להתאים את עצמן לעולם שבו הריבית היא אפסית. ריבית כה נמוכה פוגעת בחברות הביטוח בשני אופנים: ראשית, היא מחייבת אותן להגדיל את עתודות המזומן, לנוכח סיכון של תביעות עתידיות של לקוחות כתוצאה משינויים בהיוון. כלומר, אם בריבית חסרת סיכון של 4% במשק עבור כל מבוטח אמורה חברת ביטוח לרתק מיליון שקל למשך 18 שנה, בריבית 0% היא צריכה לרתק 2 מיליון שקל, מאחר שמיליון השקלים שהחברה היתה אמורה לקבל לאורך השנים כתוצאה מהריבית במשק - אינם קיימים עוד. הגדלת העתודות נרשמת כהפסד בדו"חות הכספיים של חברות הביטוח ובאה לידי ביטוי בעיקר בביטוחי חובה, בריאות וחבויות. בנוסף, ריבית חסרת סיכון פוגעת בתשואה ובמחיר של נכסי חוב כמו אג"ח אותן מחזיקות חברות הביטוח בהיקף של מיליארדי שקלים, באופן ישיר, ובנכסי החיסכון של הלקוחות.

בשל כך, ועל רקע תלונות החברות, הודיע השבוע הממונה על שוק ההון משה ברקת כי הרשות משנה את שיעור הריבית שבו הן צריכות להתחשב במאזנים עבור כל עסקי הביטוח: כללי, חיים, סיעוד ובריאות.

הממונה אמנם לא נגע בריבית חסרת הסיכון, אך שינה את פרמיית הנזילות שבה מתחשבות החברות. הפרמיה היא מעין תוסף לריבית הנהוגה במשק, אותה גובות חברות הביטוח עבור אספקת הון לנכסי חוב והשקעות לא סחירות, והיא תשונה מעתה מ־0.26% ל־0.54%. כלומר אם האג"ח חסרות הסיכון, קרי האג"ח הממשלתיות צמודות המדד לעשר שנים של מדינת ישראל, נושאות תשואה של 0.1%, יחד עם פרמיית הסיכון הקודמת, ריבית ההיוון עמדה על 0.36%. כעת הריבית עולה ל־0.64%.

ההיגיון בכך טמון בעובדה שבמקרים רבים נכסים לא סחירים מניבים תשואה גבוהה, אך בשל חוסר היכולת לממש אותם במהירות, נדרשת הפחתה חשבונאית בגינם. העלאת פרמיית אי־הנזילות מפצה את חברות הביטוח על כך ואמורה לאפשר להן לשקף באופן מהימן יותר את היוון תיק הנכסים.

יותר נכסים בלתי סחירים

בשנים האחרונות, על מנת לצמצם את פגיעת הריבית האפסית במחירי האג"ח, הגדילו חברות הביטוח את אחזקותיהן בנכסים בלתי סחירים. השקעות אלו, שלרוב מספקות הכנסה קבועה (דוגמת שכירות נדל"ן, פדיון חלקי של הלוואות עם ריבית), מחליפות את תפקיד האג"ח הממשלתיות והקונצרניות המדורגות, שנסחרות כיום בריבית אפסית ואינן אטרקטיביות להשקעה. בשנה הקרובה, מגדל ביטוח תגדיל את אחזקותיה בהשקעות לא סחירות מ־8% ל־14%, הראל תעלה מ־9% ל־14%, כלל תעלה מ־8% ל־10%, מנורה מ־9% ל־10% והפניקס מ־4% ל־5%.

לנוכח הפגיעה המתמשכת בנכסי חברות הביטוח בעקבות הריבית האפסית, פנו חברות הביטוח לרשות שוק ההון וביקשו ממנה לשנות את חוקי הרישום בדו"חות הכספיים.

על פי בכיר בחברת ביטוח, "מדובר בהנחיה של משרד האוצר מלפני עשור וחצי. רישום ההפסדים המאזניים כתוצאה מהתחייבויות הוא ייחודי לשוק הביטוח הישראלי, מאחר שאינו קיים עוד באירופה או בארה"ב.שם ביטלו אותו מתוך ההנחה שהורדת הריבית מגדילה בד בבד את שווי המניות שאותן חברות מחזיקות, ולכן ההשפעות הסותרות מבטלות כמעט את השפעת הורדת הריבית על נכסי החברות. כך שהיום השינויים בהתחייבויות מדי רבעון גבוהים בישראל לאין שיעור מאלו שנהוגים באירופה".

"הכוח של חברות הביטוח נובע מכך שהן יכולות לספק נכסים בהיקף אדיר למשך עשורים שלמים, מבלי לדרוש אותם בחזרה. על השירות הזה הן אמורות לגבות פרמיה ‑ ורשות שוק ההון מודעת לזה ומעודדת את זה. ברקת אמר שימשיך לבחון את הנושא בשנתיים הקרובות ועשוי אף להעלות את שיעור הפרמיה פעם נוספת", מסביר הבכיר.

4 צפייה בגלריה

אייל בן סימון, מנכ"ל הפניקס; יהודה בן אסייג, מנכ"ל מנורה מבטחים; ויורם נוה, מנכ"ל כלל ביטוח

(צילומים: פאביאן קולדורף, עמית שעל, סיון פרג', יונתן בלום, ורדי כהנא)

החלטת ברקת מאפשרת לחברות הביטוח לשחרר מיליארדי שקלים שריתקו בעקבות הריבית אפסית. על פי הדיווחים של חברות הביטוח, הראל תשחרר 900 מיליון שקל, מגדל תשחרר 500 מיליון, הפניקס 370 מיליון, כלל 300 מיליון ומנורה מבטחים 200 מיליון שקל. ההבדלים בעתודות נובעים מהחשיפה שיש לכל חברה בנכסים כמו ביטוח בריאות וחובה. הראל היא חברת הביטוח עם תיק הבריאות הגדול בישראל (כ־30% מהענף) ועל כן היא מקבלת את ההקלה המהותית ביותר.

"הקלה על חברות הביטוח"

"מדובר בצעד נוסף של הקלה עבור חברות הביטוח בשנים האחרונות", הסביר אנליסט ביטוח ל"כלכליסט". לדבריו, "הרגולציה בענף הביטוח 'העתיקה' את הרגולציה האירופית, לאחר המשבר שהתרחש ב־2008 אך היא העתיקה אותה עם שגיאות. לכן, בשנים האחרונות ברקת לקח כמה החלטות בעלות אופי דומה, שמקלות על חברות הביטוח, בהן הקלה על דרישות ההון העצמי, שמכונות סולבנסי".

ההקלה של ברקת נעשית בתזמון הכרחי עבור חברות הביטוח. ברבעון הרביעי של 2021 חלה ירידה בשיעור הריבית חסרת הסיכון מ־1.39% ל־1.2%, ירידה שהיתה מאלצת את חברות הביטוח לחזור ולהגדיל מחדש את העתודות שלהן. על פי הודעות חברות הביטוח למשקיעים, השפעת הירידה קוזזה כמעט במלואה על ידי השינוי שהנהיג ברקת.

4 צפייה בגלריה

שגיא יוגב, מנכ"ל מגדל; וניר כהן, מנכ"ל הראל

(צילומים: פאביאן קולדורף, עמית שעל, סיון פרג', יונתן בלום, ורדי כהנא)

עתה, בכירים בענף הביטוח מסבירים כי מדובר ברווח כפול עבור חברות הביטוח. זאת, מאחר שגם הריבית חסרת הסיכון עלתה בחודשים דצמבר וינואר, על רקע הציפיות להעלאת ריבית מתקרבת בארה"ב. כך, אם האג"ח הצמודות לעשר שנים של ממשלת ישראל נסחרו בתשואה של 1.2% בדצמבר, כיום עומדת התשואה עליהן על 1.6%. העלייה בריבית שתתרחש השנה בארה"ב ואחריה, ככל הנראה, גם בישראל, תאפשר לחברות הביטוח לשחרר עתודות נוספות.