ניתוח

6 מספרים שחלפו מתחת לרדאר בדו"חות טבע

דו"חות הרבעון השלישי של חברת התרופות כללו כמה מספרים עוכרי שלווה למשקיעים • היעד למכירות אוסטדו יציב מבחן של ממש לאמינות של טבע • הצמיחה של מכירות אג'ובי נבלמת • הכורח לגלגל חוב בריבית גבוהה יוצר הוצאות מימון כבדות • ומטריד מכל: מכירות התרופות הגנריות בצפון אמריקה הן הנמוכות ביותר זה 15 שנה

תזכורת קצרה, למי שכח את המספרים שלפני המספרים שנציג בהמשך: טבע פספסה את תחזיות השוק לרבעון השלישי. חברת הפארמה הישראלית מסכמת את הרבעון עם הכנסות של 3.8879 מיליארד דולר, ירידה של 2% בהשוואה לרבעון המקביל בשנה שעברה - האנליסטים צפו לה הכנסות של 4.03 מיליארד דולר.

הרווח הנקי עמד על 292 מיליון דולר או 26 סנט למניה, נמוך מהתחזיות, לעומת הפסד של 4.34 מיליארד דולר או של 3.97 דולר למניה ברבעון המקביל - אז רשמה טבע מחיקה גדולה חד פעמית.

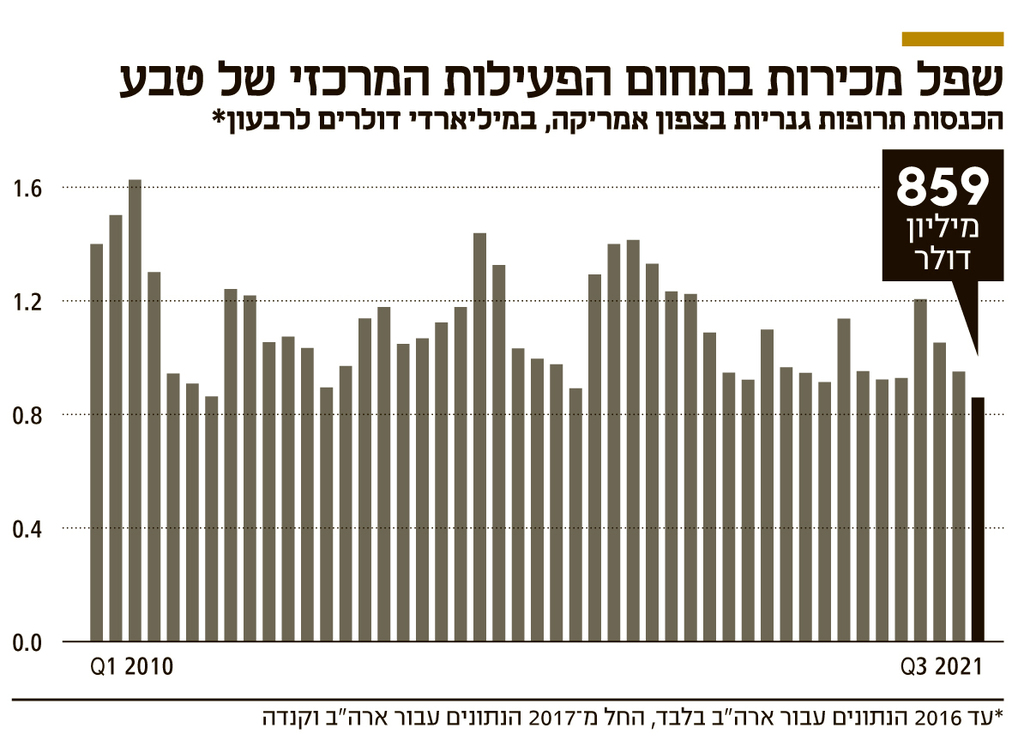

859 מיליון דולר - מכירות תרופות גנריות בצפון אמריקה ברבעון השלישי

מכירות התרופות הגנריות של טבע בצפון אמריקה ברבעון הרביעי הסתכמו ב־859 מיליון דולר. מדובר בנתון הנמוך ביותר ב־15 השנים האחרונות, מאז 2006. המכירות כוללות את מזרק אפיפן נגד אלרגיה, ברבעון החזק עונתית שלו, את הביוסימילאר טרוקסימה ואת הגרסה הגנרית למשאף ProAir של טבע. כך, תחום הפעילות המרכזי של טבע מציג שפל במכירות. מנגד, הליך ההתייעלות ושלוש התרופות הללו, שמורכבותן גבוהה, שומרים על תחום הפעילות רווחי.

329 מיליון דולר - תחזית החברה למכירות אוסטדו ברבעון הרביעי השנה

מכירות התרופה אוסטדו, המיועדת לטיפול בהפרעות תנועה שנובעות ממחלת ההנטינגטון ומדיסקינזיה מאוחרת, עמדו על 201 מיליון דולר ברבעון השלישי. בשלושת הרבעונים הראשונים הן הגיעו ל־521 מיליון דולר. התחזית של טבע למכירות אוסטדו השנה היא 850 מיליון דולר. המשמעות היא תחזית מכירות של 329 מיליון דולר ברבעון הרביעי, זינוק של 64% יחסית לרבעון השלישי. סמנכ"ל הכספים של טבע, אלי כליף, אשרר את תחזית המכירות של תרופה זו.

הרבעון הרביעי הוא הרבעון החזק עונתית במכירות אוסטדו, ולכך מתווסף קמפיין פרסום שטבע החלה במאי השנה, ותוצאותיו צפויות לבוא לידי ביטוי בהדרגה. לכן המכירות ברבעון הרביעי צפויות להיות גבוהות בהרבה לעומת קודמו. אך זינוק כה חד נראה כתחזית אופטימית מאוד, וטבע תיבחן בעמידתה בתחזית זו. זהו עניין מהותי כי אוסטדו צפויה להפוך לתרופה הנמכרת ביותר של טבע ב־2022 ולעקוף את הקופקסון הדועכת בהדרגה; סביר שתעקוף בקרוב רף מכירות של מיליארד דולר בשנה. בדו"חות הרבעון הרביעי, שיפורסמו בפברואר 2022, נראה האם אכן חלה צמיחה מהירה במכירות התרופה, בהתאם לתחזית החברה, או שההאטה שניכרה בקצב הצמיחה של המכירות בשלושת הרבעונים הראשונים נמשכה.

46 מיליון דולר - מכירות אג'ובי בארה"ב ברבעון השלישי

מכירות התרופה אג'ובי למניעת מיגרנה בארה"ב עמדו על 46 מיליון דולר ברבעון השלישי, כמו ברבעון השני. הסיבה היא ככל הנראה הצמיחה המהירה במכירות של שתי תרופות עם מנגנון פעולה זהה שאושרו לשיווק לאחרונה בארה"ב, ובניגוד לזריקה של אג'ובי ניתנות בבליעה. לכן פוטנציאל הצמיחה בארה"ב מוגבל. מכירות אג'ובי באירופה וביתר העולם עדיין צומחות, אך גם לשווקים הללו התרופות האוראליות יגיעו בשנים הקרובות.

מכירות אג'ובי בכל העולם ברבעונים השני והשלישי היו 70 מיליון דולר ו־73 מיליון דולר בהתאמה. ברבעון השלישי רשמה טבע הכנסה נוספת של 35 מיליון דולר שהתקבלה מ־Otsuka היפנית, שתשווק את התרופה ביפן לאחר שהושגה אבן דרך של תחילת השיווק במדינה. ההערכה של טבע למכירות אג'ובי השנה ב־300 מיליון דולר גוזרת צפי מכירות של 75 מיליון דולר ברבעון הרביעי — צמיחה נמוכה ביותר יחסית לשלישי. בניגוד לאופטימיות הרבה בתחילת הדרך, כעת מסתמן שפוטנציאל הצמיחה של תרופה זו מוגבל.

1.41 מיליארד דולר - אמצע טווח תחזית EBITDA מתואם ברבעון הרביעי

ה־EBITDA (רווח תפעולי תזרימי) המתואם ברבעון השלישי היה 1.15 מיליארד דולר, בדומה לשני הרבעונים הקודמים. בשלושת הרבעונים הראשונים הסתכם הנתון ב־3.54 מיליארד דולר. תחזית החברה היא ל־EBITDA שנתי של 5.1-4.8 מיליארד דולר, כלומר תחזית EBITDA מתואם של 1.26 עד 1.56 מיליארד דולר. הטווח התחתון של התחזית משקף את העונתיות החיובית הרגילה של הרבעון הרביעי. אך כדי להגיע לאמצע הטווח, טבע תצטרך להשיג ברבעון הרביעי EBITDA מתואם של 1.41 מיליארד דולר, וזו תחזית אגרסיבית. כדי שהיא תתממש, נדרשות מכירות גבוהות של אוסטדו בד בבד עם התאוששות במכירות התרופות הגנריות בארה"ב. ה־EBITDA המתואם של טבע בשנת 2020 היה 4.91 מיליארד דולר. כדי שנתון זה יעלה השנה על קודמתה, טבע זקוקה ברבעון הרביעי ל־EBITDA מתואם של 1.37 מיליארד דולר לפחות.

ב־2020 הרווח הנקי non—GAAP של טבע היה 2.57 דולר למניה. הרווח הנקי non—GAAP בשלושת הרבעונים הראשונים של 2021 היה 1.81 דולר למניה. לכן טבע צריכה רווח נקי של יותר מ־0.66 דולר למניה ברבעון הרביעי כדי להציג צמיחה יחסית לשנה הקודמת. השוק יבחן את טבע בעיקר לפי תחזיתה ל־2022, שצפויה להתפרסם עם הדו"ח לסיכום 2021, בפברואר או סמוך לכך. סימן השאלה הגדול הוא האם התחזית תכלול צמיחה ברווח הנקי יחסית לשנה הנוכחית. העמידה בתחזית המאתגרת של מכירות אוסטדו ברבעון הרביעי וכן בתחזית הרווח לשנה זו תשפיע על מידת האמון שהשוק יקנה לתחזיות של טבע. עד כה, בתקופת קור שולץ, הן היו מדויקות יחסית.

4 מיליארד דולר - גיוס חוב של החברה

עם פרסום דו"חות הרבעון השלישי הודיעה טבע על כוונה לגיוס אג"ח ב־4 מיליארד דולר. האג"ח ייפרעו בשנים 2027 עד 2030, ובמקביל טבע תבצע מכרז לרכישה של אג"ח עם משך חיים קצר בהיקף 3.5 מיליארד דולר. בכך תימנע מבעיית נזילות ב־3 השנים הקרובות. התשואה לפדיון על אג"ח דולרית של טבע שתפקע באוקטובר 2026, שתנאיה דומים לאג"ח הדולריות שיונפקו, היא כ־4.4%, ולכן סביר שהריבית שתיקבע על האג"ח הדולרית תהיה גבוהה במעט. הריבית על האג"ח הנקובה ביורו צפויה להיות נמוכה במעט, בגלל פער הריביות בין שני המטבעות.

טבע בחרה לבצע את החלפת החוב לפני שהתבהרה אי־הוודאות המשפטית בפרשת האופיואידים, ועל סיכון זה היא צפויה לשלם פרמיה מסוימת על האג"ח. לאג"ח יש התניות שקשורות לביצועים של איכות הסביבה ופעילות חברתית של טבע בשנים הבאות. יש בכך אמירה שפרשת האופיואידים, שעיקר החשיפה של טבע אליה נובעת מפעילות של אקטביס שרכשה, לא תחזור על עצמה.

טבע הצליחה לצמצם את החוב נטו שלה בכ־12 מיליארד דולר ב־4 השנים האחרונות. חלק מהצמצום נבע מהתזרים החופשי שהחברה יצרה, וחלקו ממכירת פעילות. במקביל היא נאלצה לגייס חוב בריביות גבוהות כדי לשמור על הנזילות. במרץ 2018 גייסה טבע אג"ח בהיקף 2.5 מיליארד דולר בריבית משוקללת של 6.375%, ואג"ח נוספת בהיקף 1.6 מיליארד יורו בריבית משוקללת של 3.95%. בנובמבר 2019 החברה גייסה אג"ח במיליארד דולר ובריבית של 7.125%, וסדרת אג"ח נוספת בהיקף מיליארד יורו ובריבית של 6%. גיוסים אלה, יחד עם הגיוס הצפוי כעת, מעלים את הריבית הממוצעת שטבע תשלם על החוב.

21.7 מיליארד דולר - עודף התחייבויות פיננסיות

לטבע נותר חוב נטו של 21.7 מיליארד דולר. מנגד, לפי תחזיתה יש לה פעילות שיוצרת רווח תפעולי של 4.3 עד 4.6 מיליארד דולר. שתי הרגליים העיקריות שעליהן נשענת הרווחיות התפעולית של טבע הן תחום תרופות המקור ותחום התרופות הגנריות.

בתחום תרופות המקור, אוסטדו צומחת וקצב הצמיחה שלה עד עתה קיזז רק חלקית את הדעיכה במכירות הקופקסון. אוסטדו היא תרופת המקור המובילה של טבע מבחינת צמיחה, ולכן דיווחי החברה לגביה מהותיים ביותר. הצמיחה במכירות אג'ובי נמצאת בנסיגה, והמכירות של הקופקסון ושל התרופה Bendeka/Treanda לטיפול בסרטן צפויות להמשיך ולדעוך. קשה להעריך האם הצמיחה הצפויה של מכירות אוסטדו ב־2022, וצמיחה מתונה מאוד הצפויה גם למכירות אג'ובי, יצליחו לקזז את הירידה הצפויה במכירות יתר תרופות המקור של טבע, ובראשן הקופקסון.

התחרות בתחום התרופות הגנריות בארה"ב גוברת, וטבע לא רושמת שלל הצלחות בהשקות תרופות מהותיות עם בלעדיות ממושכת. טבע השיגה נתח שוק גבוה במכירות מזרק אפיפן, והמחסור בו צפוי להשאיר את ההכנסות ממנו גבוהות. מנגד, צפויה ירידה בהכנסות הביוסימילאר טרוקסימה בעקבות התחרות הגוברת.

לטבע יש תזרים מזומנים חזק שמסייע לה בצמצום החוב. מנגד, החברה מתקשה לייצר צמיחה ברווחים, היקף החוב הנוכחי עדיין גדול, גלגולי החוב נעשים בריביות גבוהות והסיכון המשפטי, בעיקר בגלל פרשת האופיואידים, עדיין מהווה מכשול מהותי.

הכותב הוא כלכלן בחברת הייטק