פרשנות

האינפלציה בשיא של 20 שנה - והכדור עובר לממשלה

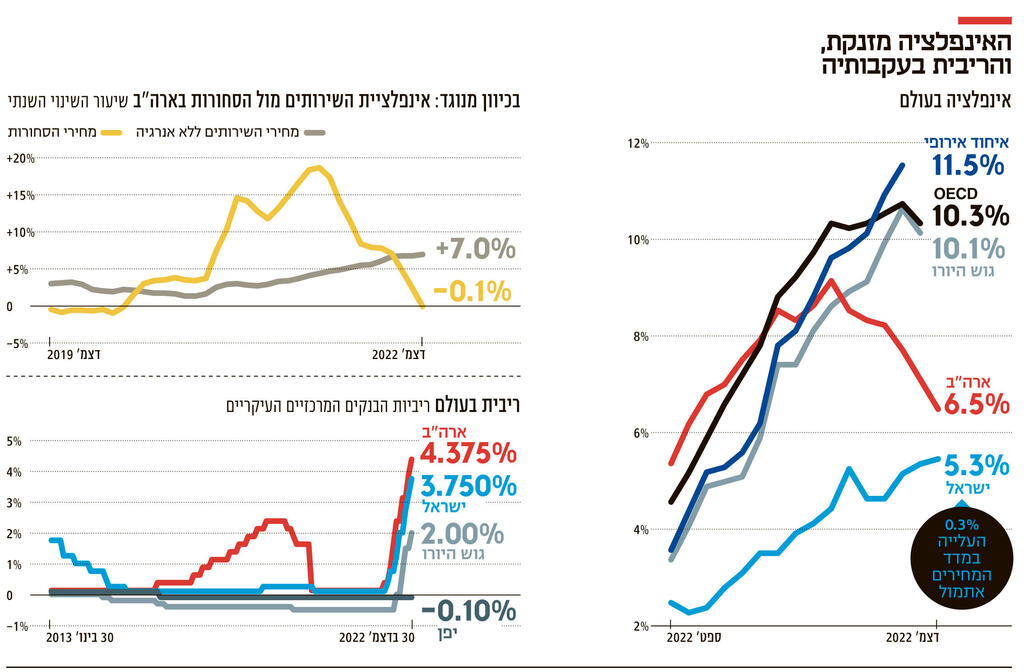

עם אינפלציה מושרשת של 5.3%, ועליות מחירים בולטות בסעיפי השירותים, סט הכלים לריסונה הולך וחומק מידי הנגיד כשהעלאות הריבית הולכות וממצות עצמן. תקציב המדינה וחתימת הסכם שכר יקבעו את עתיד האינפלציה

1. האינפלציה בישראל בשנת 2022 עברה באופן חריג את יעד יציבות המחירים שקבעה הממשלה (בין 1%–3%) ועמדה על 5.3%, לעומת 2.8% ב־2021. זו חריגה של מעל 2 נקודות אחוז אך חמור מכך מדובר ברמת האינפלציה הקלנדרית הגבוהה ביותר מאז 2002. מדד דצמבר עמד על 0.3%, בטווח שניבאו החזאים, בין 0.3%–0.4%, כך שהשיעור הסופי השנתי לא הצליח להפתיע לטובה. יש למשק הישראלי, בדומה לשאר הכלכלות בכל רחבי העולם, בעיה ושמה אינפלציה. היא מושרשת עמוק, הרבה יותר דביקה ממה שחשבו ועברה כבר לתחום השירותים, למרות שבעולם היא התחילה בגלל שיבוש שרשראות אספקה של מוצרים וזינוק במחירי הסחורות בגלל המלחמה באוקראינה. הסיבות ההתחלתיות נעלמו, ועכשיו היא נמצאת כבר במוצרים הבלתי סחירים.

כדאי להציץ במתרחש בארה"ב. שם בראייה שנתית המשק האמריקאי רושם דפלציה במוצרים אך אינפלציה מטרידה מאוד של שירותים (ללא אנרגיה). מצבנו לא שונה בהרבה: גם בדצמבר עליות המחירים הבולטות נרשמו בסעיפי השירותים. שירותי התחבורה התייקרו ב־1.1%, שירותי דיור ושירותים רפואיים עלו ב־0.6% כל אחד כאשר תחזוקת הדירה עלתה ב־0.2%. המבט השנתי רק מחזק את המגמה: כשני שלישים מהאינפלציה בשנה שחלפה הגיעו מדיור ומשירותי תחבורה ותקשורת. מנגד, רוב ההוזלות היו בסקטור המוצרים: פירות וירקות טריים הוזלו ב־2.8%, סעיף הלבשה והנעלה ירד ב־1.0% וסעיף ריהוט וציוד לבית ירד ב־0.7%. השירות היחיד שהוזל באופן מוחשי היה תרבות ובידור שירד ב־1.4% בסוף השנה, אך זו ירידה עונתית.

מה שמדיר שינה הן מהאמריקאים והן מהישראלים הוא סעיף הדיור, הגדול במדד, שממשיך לטפס ומסרב להירגע: סעיף הדיור עלה ב־0.6% בלבד אך עבור השוכרים שחידשו חוזה, העלייה הגיעה לכ־4.4% ועבור השוכרים החדשים (דירות במדגם שבהן היתה תחלופת שוכר) הזינוק היה של כ־8.2%. יש דמיון גדול בין האינפלציה האמריקאית לזו של ישראל: שתיהן מובלות על ידי עודף ביקושים ופחות ממחסור בהיצע. בזמן הקורונה הממשלות פיזרו הרבה כסף ועם פתיחת הסגרים וביטול המגבלות, הביקושים הכבושים של האזרחים פגשו כמות מטורפת של "כסף חם" וזה הפך בן לילה לאינפלציה.

באיחור רב מדי הבנקים המרכזיים החלו בהעלאות ריבית שנמשכות, אם כי בקצב מתון יותר בימים אלו, עד עצם היום הזה וטרם הסתיימו. אך הדמיון הזה הוחלף על ידי שוני מהותי חדש: בזמן שהאינפלציה בארה"ב הולכת ויורדת (6.5% בדצמבר 2022 לעומת 9% בשיא), האינפלציה בישראל עולה וצפויה להמשיך לעלות בחודשים הקרובים. לפי תחזיות החזאים, רק בפברואר האינפלציה תתחיל את דרכה מטה ורק לקראת סוף השנה היא צפויה להתכנס אל תוך היעד חזרה.

2. הדרך להפחית אינפלציה, כפי שאזרחי ישראל מרגישים היטב זה כמעט שנה, היא באמצעות ייקור הכסף – הלא היא העלאת ריבית. ההידוק המוניטרי היה מהיר וקשה והוא מיועד לקרר את הכלכלה, להקטין את הביקוש ובכך לרסן את עליית המחירים. כתוצאה ישירה מכך האבטלה צפויה לעלות, מכיוון שקונים פחות, ולפיכך גם הצמיחה צפויה להיפגע. זו הדילמה המוניטרית שעומדת בפני כל בנקאי מרכזי: כמה לקרר את הכלכלה ולהעלות את הריבית כדי לעצור את האינפלציה מבלי לפגוע יתר על המידה במשק. הריבית כבר עלתה מ־0% ל־3.75% כאשר לפי תחזית בנק ישראל היא עוד תגיע ל־4% בתקופה הקרובה.

ההיגיון הכלכלי הוא כי העלאות ריבית משפיעות בפיגור וכבר בחודשים הקרובים האינפלציה תתמתן. אלא שבתקופה האחרונה הקהילה הכלכלית משנה את הטון ומתרכזת יותר בהשפעה של הממשלות על האינפלציה. בתחילת 2022 שני כלכלנים בכירים ביותר מהפד טלטלו את הקהילה הכלכלית. לפי ד''ר דיוויד רטנר וד''ר ג'יי סים, עם כל הכבוד לתיאוריה הקונבנציונלית שלפיה המדיניות המוניטרית "הנכונה" מאז שנות ה־80 היא זו שריסנה בעצמה את האינפלציה, היו אלה דווקא ההתפתחויות בשוק העבודה – בצורה של דה־רגולציה, ריסון הוועדים בשחיקת כוח המיקוח של העובדים, שגרמו לריסונה לשפל היסטורי. השניים הראו שכ־90% מתנודתיות האינפלציה היתה ללא קשר למדיניות המוניטרית של הפד אלא קשורה דווקא לשינוי במאזן הכוחות בין העובדים לפירמות - לטובת הפירמות. המנגנון שעומד מאחורי התיאוריה החדשה מוכר ומכונה ספירלת שכר־מחירים או ספירלה אינפלציונית: העלאות המחירים במוצרים מסוימים נדבקות לשאר הסעיפים במדד, האינפלציה עולה, כוח הקנייה של העובדים נשחק, העובדים דורשים העלאת שכר (פיצוי על אובדן כושר הקנייה), השכר עולה (ייקור תשומות היצור), רווחי הפירמות יורדים, כתוצאה מכך הפירמות מעלות מחירים, זה גורם לעליית האינפלציה וחוזר חלילה.

אם הממשלה תגזים עם הגירעונות, תזניק את ההוצאה כפי שהיא מתכננת וייתכן כי על הדרך גם תדרוש הפחתת מסים, היא למעשה תנקוט במדיניות תקציבית שהיא מטבעה אינפלציונית

אנו כבר רואים את הפירמות, בתחום המזון בעיקר, שרוצות לפצות את עצמן על עליות במחירי התשומות אך השאלה הגדולה היא כעת מה יעלה בגורלם של הסכמי השכר (הסכמי מסגרת) בין האוצר לבין ההסתדרות שכבר שלוש שנים יושבת בשקט בצד ולא דורשת העלאות שכר. החשש הגדול והמוצדק של האוצר ושל בנק ישראל הוא כי אם ההסכם הזה לא יהיה אחראי, הדבר עלול להצית את אותה ספירלה.

3. אחרי שרטנר וסים הרעידו את הקהילה הכלכלית הגיעו 5 כלכלנים בכירים של ה־BIS (הבנק המרכזי של הבנקים המרכזיים בעולם) והביאו בדיוק את אותו חשש שמביא פעם אחר פעם הנגיד ירון: אינפלציה עקשנית ומושרשת עלולה להוביל לשינויים מוסדיים כגון חזרה להצמדה אוטומטית של השכר ולסעיפים שמבקשים לעדכן את השכר לפי התפתחויות ביוקר המחייה. עם כל הכבוד לירון, המו"מ מול ההסתדרות הוא נחלתו הבלעדית של האוצר, ולא של בנק ישראל. אם לא די בכך, אותה ממשלה שתחתום על הסכמי השכר עם ההסתדרות (ומדובר על כ־100 אלף עובדים במגזר הציבורי עם השלכות מרחיקות לכת למשק כולו) היא זו שתקבע גם את תקציב המדינה כולו, כלומר הצריכה הממשלתית שהיא מרכיב חיוני בביקושים. כלומר, אם הממשלה תגזים עם הגירעונות, תזניק את ההוצאה כפי שהיא מתכננת וייתכן כי על הדרך גם תדרוש הפחתת מסים, היא למעשה תנקוט במדיניות תקציבית שהיא מטבעה אינפלציונית. הכדור מתחיל לנוע לכיוון הממשלה. גם אם ירון וחבריו מתכננים להקפיא את הריבית על 4%, חתימת הסכמי שכר מוגזמים והפרזות תקציביות – שני תהליכים שאינם תלויים בו – עלולים לשנות את כל התוכניות ולאלץ אותו להמשיך להעלות ריבית ולהתעמת עם הממשלה. יש לבנק ישראל הרבה מקום לדאגה.