ניתוח

היורו מציג: צלילה חופשית בסגנון אירופי

היורו מתרסק מול השקל לשפל של 21 שנים; השקל אמנם חזק אך היחלשות המטבע מקורה יותר בבעיות הפנים אירופיות; תחזית צמיחה עגומה, קורונה, אינפלציה גבוהה וסירוב להעלות ריבית לא מסמנים התאוששות בקרוב

1. התחזקות השקל תפסה כבר לא מעט כותרות בתקופה האחרונה. השקל התחזק אל מול הדולר והוא נסחר ברמות שפל היסטוריות סביב 3.074 שקלים לדולר.

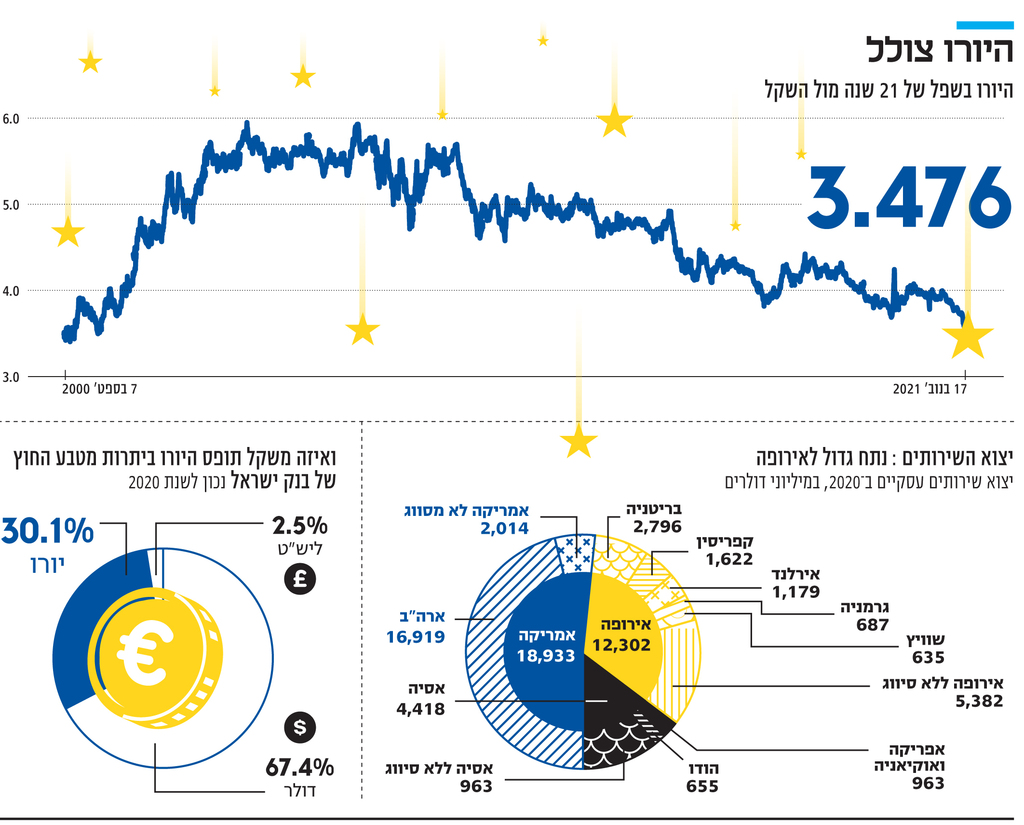

אך אתמול מי שעלה לקדמת הבמה היה דווקא היורו – המטבע של הגוש האירופי שהוא שותף הסחר העיקרי של המשק הישראלי (כן, יותר מארה"ב). המטבע האירופי נסחר אתמול סביב 3.476 שקלים ושבר את המחסום הפסיכולוגי של 3.5 שקלים. הסיבות להמשך התחזקות השקל ידועות, והכל מתחיל בגורמים הכלכליים הבסיסיים: נכנסים הרבה יותר יורו מאשר יוצאים. בראש ובראשונה, התופעה משתקפת בעודף עצום בחשבון השוטף של מאזן התשלומים בעיקר בחשבון השירותים (יצוא השירותים עולה בהרבה על היבוא).

לפי הנתונים, השנה הוא צפוי להגיע ליותר מ־26 מיליארד דולר, כפול מהרמה שנרשמה רק לפני שנתיים, ב־2019, ערב משבר הקורונה (כ־13.3 מיליארד דולר). בחשבון השירותים הסיפור הוא מרשים עוד יותר: במחצית הראשונה של 2021 הוא חצה את ה־20 מיליארד דולר והוא בדרך לשבור שיא חדש (שכבר נשבר בשנה שחלפה, אז הגיע חשבון השירותים לכ־30 מיליארד דולר). אז נכון, ארה"ב הרבה יותר משמעותית במשקלה ביצוא השירותים הישראלי אבל שליש מיצוא השירותים הישראלי מגיע לאירופה כאשר רבע ממנו נוחת בגוש היורו.

כאשר מתבוננים על ההתפתחות ארוכת הטווח של היורו-שקל – בדומה לדולר-שקל – המגמה ברורה ולא משאירה מקום לספק: על פני השנים, היורו נחלש אל מול השקל באופן די עקבי ומתמשך.

שינוי עמוק וחריג שחל השנה ותרם להתחזקות דרמטית של השקל אל מול שאר המטבעות הוא ההתנפלות של הזרים על מניות ישראליות, כאשר על הזרים נמנים כמובן גופים פיננסים אירופיים. לפי נתוני בנק ישראל, אם ב־2019 ההשקעות הפיננסיות נטו (השקעות הזרים בישראל בניכוי השקעות של ישראלים בחו"ל) היו שליליות ובהיקף של 6.5 מיליארד דולר (הישראלים קנו בחו”ל יותר ממה שהזרים רכשו בארץ), המצב התהפך בשנה שחלפה ונרשם עודף של 2.8 מיליארד דולר. השנה העודף צפוי להגיע כבר לסכום עתק של כ־17 מיליארד דולר. בנק ישראל מפרסם את הנתונים בדולרים לצורך פשטות ונוחות, אך חלק מהרוכשים הם אירופיים ולצורך רכישת אותן מניות ישראליות, הם מוכרים יורו ורוכשים שקלים – דבר שמחליש את המטבע האירופי בדומה למה שמתרחש עם המטבע האמריקאי.

2. אך הסיפור של היורו-שקל מורכב הרבה יותר מזה של הדולר-שקל. ראשית כי בניגוד לדולר, היורו כן נחלש בעולם, בעיקר מול הדולר. כך הוא נחלש מרמה של 1.22-1.2 דולר ליורו בתחילת 2021 עד לרמה של 1.16 לפני כחודש. מתחילת נובמבר נראה כי המטבע האירופי "מתפרק" מול המטבע האמריקאי וכבר הגיע גם ל־1.13 דולר ליורו – שפל של 16 חודשים. הנתונים האלו מראים כי מה שמתרחש עם היורו-שקל לא קשור רק לשקל, אלא גם ליורו עצמו, לכלכלת אירופה ולבנק המרכזי האירופי (ECB).

כדי להבין את התופעה, חייבים להגיע למאפיינים המבניים של אירופה: איחוד מוניטרי ללא איחוד פיסקלי. כלומר, יש להם מטבע משותף – ולכן יש בנק מרכזי משותף שמנפיק אותו – אך כל מדינה מחליטה על הגרעון שלה, ולפיכך, על רמת החוב והגיוסים שלה. והמדינות בגוש יורו, כידוע, הן מאוד הטרוגניות, הן במאפיינים הכלכליים שלהן אך גם במאפיינים תרבותיים ואפילו בסדר העדיפויות. ידוע כי שנאת האינפלציה של הגרמנים גבוהה בהרבה מזו של האיטלקים, היוונים והספרדים, כאשר האחרונים מפגינים שנאה הרבה יותר גדולה כלפי האבטלה.

איך אפשר להסכים על מדיניות כאשר סדר העדיפויות כל כך שונה? זו שאלה שמטרידה את האירופים והם טרם הצליחו לפתור אותה. גם הפעם הכל התחיל באידיליה: כמה חודשים אחרי התפרצות מגיפת הקורונה סברו כי אירופה תצא מחוזקת ומלוכדת יותר מהמשבר. המגיפה הצליחה אמנם לגבש את המדינות האירופיות הכל כך שונות תחת קורת גג של תוכניות כמו NEXT GENREATION EU בהיקף של 750 מיליארד יורו (המהווים כ־3% מהתמ”ג האירופי) וזאת גם באמצעות גיוס חוב שכל המדינות ערבות לו. אלא שהתוכנית דעכה בקול ענות חלושה.

המגיפה הדגישה את הפערים בין המדינות באירופה וגם בתוכן פנימה. כשמתבוננים על הנתונים הכלכליים היבשים התמונה מתבהרת: הכלכלה האירופית לא ממש מצליחה להתאושש גם בשנה שאחרי התפרצות המגיפה וזאת אחרי שבשנת 2020 היא ספגה מיתון קשה ביותר כאשר התוצר שלה הצטמצם בכ־6.3% (גבוה בהרבה מזה של ארה"ב, ה־OECD והעולם כולו). גם התחזיות לשנה הזו של קרן המטבע הבינלאומית (IMF) לא נראות מרנינות במיוחד והן גם התמתנו לרמה של צמיחה חיובית של 5% כאשר תחזית הצמיחה של גרמניה – הכלכלה הגדולה ביבשת – עודכנה כלפי מטה לרמה של כ־3% בלבד לעומת 6% בארה"ב ו־5.2% במדינות המפותחות.

המדד המשולב של ה־OECD (מדד מוביל שמבקש לחזות את המשך התפתחות הצמיחה הכלכלית) מראה אופטימיות בנוגע למדינות המפותחות אך כאשר צוללים ל"גושים", תת־המדד של גוש היורו מצביע על האטה נוספת וציון "צמיחה בהתמתנות" המאוד לא מחמיא. וזו לא העקומה היחידה שמטרידה בימים אלה את אירופה: גם העקומה האפידמיולוגית בשל הקורונה לא מבשרת טובות. שיעור ההדבקה שם הגיע ל־406 מקרים למיליון איש לעומת 254 בארה"ב ו־63.7 בממוצע בעולם, כאשר במדינות כמו אוסטריה ובלגיה, המספר הזה כבר חצה את האלף נדבקים למיליון תושבים.

נוסף על כך, אירופה צועדת למשבר אנרגיה חריף בגלל שלל סיבות: זינוק בביקוש הגלובלי לאנרגיה כתוצאה מההתאוששות הכלכלית; הירידה הזמנית בייצור אנרגיה אאולית (רוח) באירופה; הירידה הדרמטית במכירות הגז של רוסיה; הירידה באספקת הגז מנורבגיה; הזינוק בצריכת הגז בתחילת השנה בשל מזג אוויר קר שגרם לעליית מחירים כבר באביב ובקיץ, מה שהוביל לרכישה מוגברת כדי למכור אותו בהמשך השנה. הזינוק במחירי האנרגיה – שהשלים באוקטובר עלייה שנתית של כמעט 24% הקפיץ את האינפלציה ביבשת. אתמול פרסמה הלשכה המרכזית לסטטיסטיקה האירופית (EUROSTAT) כי האינפלציה השנתית זינקה באוקטובר האחרון ל־4.1% לעומת 3% לפני חודשיים, 2% לפני 4 חודשים, ומינוס 0.3% לפני שנה. ב־11 מדינות אירופיות האינפלציה כבר מעל 5% ביניהן אירלנד, ספרד ובלגיה. עליות המחירים, אגב, הן בכלל הסעיפים ולא רק באנרגיה. העתיד האירופי נראה בימים אלו, בעת שהמטבע שלה צולל, אפור למדי.

3. מה שגם לא תרם למטבע האירופי היו ההתבטאויות בימים האחרונים של נשיאת ה־ECB, כריסטין לגארד (שכיהנה כיו''ר ה־IMF וכשרת האוצר של צרפת). כדי להבין אותן, כדאי להבין את הרקע: בסוף אוקטובר פרסם הצהובון הגרמני "בילד" (העיתון הנפוץ באירופה) בכותרתו הראשית, מאמר בשם "מאדאם אינפלציה" עם תמונה גדולה של לגארד שבו נטען כי בזמן שלגארד קונה בגדי יוקרה, האינפלציה ביבשת והריבית האפסית שוחקות את ההכנסה הפנויה של האירופיים ונוגסות בפנסיה ובחסכונות שלהם.

אם נדמה היה כי לגארד תבין את המסר, הפוליטיקאית המנוסה לא התרשמה מכך ובתחילת השבוע הסבירה כי "הידוק המדיניות המוניטרית כעת כדי לרסן את האינפלציה עשוי לחנוק את ההתאוששות של גוש היורו", ובכך סתמה את הגולל על התקוות להעלאת ריבית הולכת וקרבה. לגארד לא הסתירה כי הלחצים לאינפלציה עלולים להמשיך להיות באופק לתקופת מה אך היא לא תעלה ריבית – גם לא בשנה הבאה. זאת, לעומת כלכלות שכבר החלו להעלות ריבית וכמובן לעומת הערכות בארה"ב, שם הפד צפוי להתחיל להעלות ריבית כבר ב־2022. ההודעה המאוד חדה וברורה של לגארד בדבר דחיית הצמצום המוניטרי (העלאת ריבית), תומכת בהמשך היחלשות היורו. לפיכך, כאשר מסתכלים על ההתפתחויות בכלכלת אירופה, בכלכלת ישראל והן בכלכלת העולם, המשך היחלשות המטבע האירופי כבר לא צריך להפתיע איש.