ראיון כלכליסט

"האינפלציה בדרך למעלה, גם בטווח הארוך"

הכלכלנית הראשית של הבנק העולמי, פרופ' כרמן ריינהרט, מספקת תחזית פסימית: "ההתאוששות מהמשבר העולמי עוד רחוקה; כשהריבית תתחיל לעלות, יתעוררו בעיות לממשלות ותהיה עלייה בשבריריות הפיננסית; אם פירמות רבות לא יצליחו לשלם, התשלום ייפול על הממשלות"

שרת האוצר של ארה"ב ג׳נט ילן זעזעה בשבוע שעבר את וול סטריט ובעקבותיה גם בורסות נוספות ברחבי העולם. הגורם לזעזוע: דבריה של ילן על העלאת ריבית, בעקבות תוכנית ההשקעות בהיקף טריליוני דולרים שמתכנן הנשיא ג׳ו ביידן. ״זה יוביל להעלאות מתונות מאוד בשיעורי בשערי הריבית, הם יצטרכו לעלות במידה מסוימת כדי להבטיח שהכלכלה שלנו לא תתחמם מדי״, אמרה ילן. למחרת מיהרה להבהיר כי היא אינה אחראית על מדיניות הריבית, וכי זו שמורה לבנק המרכזי של ארה״ב – הפד, שבראשו עומד ג'רום פאוול.

השווקים הגיבו במהירות הגדולה ביותר (וכנראה בעוצמת יתר) לדבריה של ילן. אבל מי שצריכים להיות מוטרדים הם לא רק המשקיעים. להעלאות ריבית בשנים הקרובות יהיו השלכות גם על ממשלות רבות ואזרחיהן: "הכל נראה בשליטה כל עוד הריבית אפסית", אומרת ל"כלכליסט" פרופ' כרמן ריינהרט, הכלכלנית הראשית של הבנק העולמי (הארגון הכלכלי הבינלאומי השני בחשיבותו בעולם) ומרצה בכירה לכלכלה באוניברסיטת הרווארד.

ריינהרט מדורגת כיום כאחת מ־20 הכלכלנים המשפיעים בעולם. בראיון ראשון לכלי תקשורת ישראלי מאז כניסתה לתפקיד, היא מסבירה מדוע היא סבורה שההתאוששות רחוקה, מדוע – בניגוד לדעה הרווחת – היא סבורה שהאינפלציה כאן כדי להישאר ומדוע נדרש שינוי מדיניות כדי לחלץ את הכלכלות המפותחות, כולל ישראל, מחובות העתק שהוליד משבר הקורונה.

"נגלה כשיגיע רגע האמת"

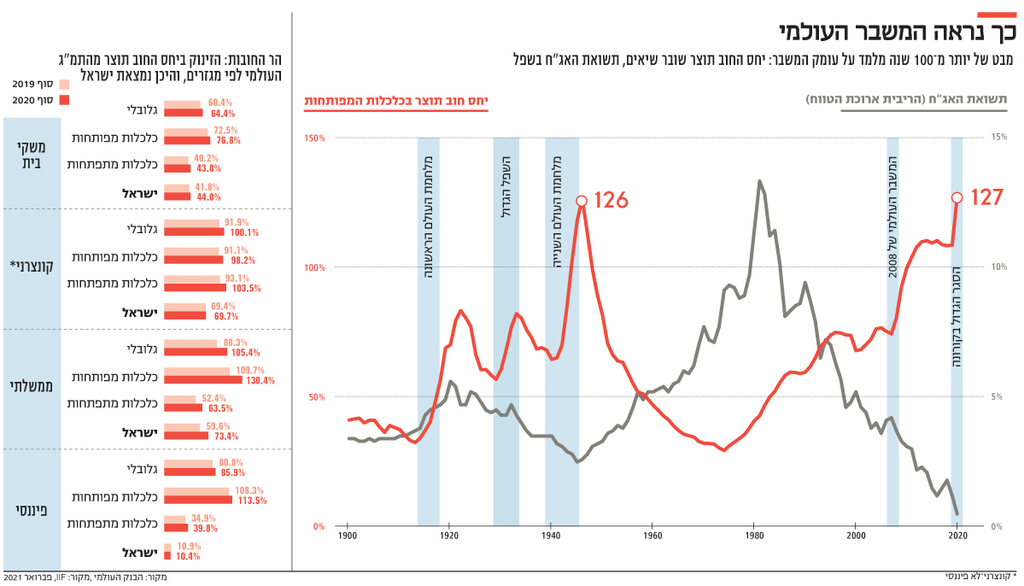

ראשית, המספרים: משבר הקורונה הותיר אחריו שובל הרס שמשתקף בחוב העולמי (שכולל את כלל החובות של משקי בית, ממשלות וחברות). בשנה שעברה הוא האמיר לשיא חדש של 281 טריליון דולר, שמהווים 355% מהתמ״ג העולמי – זינוק של 35 נקודות אחוז בשנה אחת בלבד. לפי נתוני ה־IIF, מדובר בזינוק הגדול ביותר אי פעם בחוב, גדול מזה שנרשם במשבר הפיננסי העולמי ב־2008, אז העלייה ביחס החוב העולמי לתוצר עמדה על 10%, וב־2009, אז היא עמדה על 15% .

בתוך החוב הכולל בולטים החובות הממשלתיים שהגיעו ל־105% מהתמ"ג העולמי ב־2020 לעומת 88% בשנת 2019 ו־74% ב־2009. בכלכלות המתקדמות עומד יחס החוב הממשלתי לתמ"ג על 130% לעומת 92% בסוף 2009.

איזה חלק מהחוב מטריד אותך יותר? החוב הממשלתי או אולי דווקא זה של הבנקים, החברות הריאליות, או אפילו משקי בית?

"ישנה השפעה צולבת ביניהם. חקרתי הרבה משברים פיננסיים, ודפוס משותף לכולם הוא שחובות שהיו פרטיים טרום משבר הופכים לחוב ציבורי גדול ביום שאחריו", מסבירה ריינהרט. "ישנם משקי בית ועסקים שהצליחו להחזיק את הראש מעל המים בזכות דחיית חוב, וכשיגיע רגע האמת, נגלה אם ביכולתם לחזור לשלם באופן שוטף. אם חלקים נרחבים באוכלוסייה לא יוכלו לשלם, התשלום עלול ליפול על הממשלה. מעבר לכך, נכון הוא שיש נטייה גדולה יותר לחלץ בנקים, אבל היו בעבר חילוצים בולטים נוספים, למשל בגזרת החובות הקונצרניים הלא פיננסיים. דוגמה בולטת לכך היתה ב־1997 כאשר (בעקבות משבר קשה — א"פ) ממשלת דרום קוריאה החליטה להצהיר על תמיכה מוחלטת בחובות של ה'צ'אבולים' (תאגידי הענק הקוריאניים שהיו קטר הצמיחה של המשק — א"פ). כיום מדברים בעולם על חילוץ של חברות תעופה. ישנה נטייה להציל תאגידים לפי גודלם במשק או אפילו לפי הסמליות שלהם. לכן, החוב הממשלתי מחובר לכל המקרים, בעת ובעונה אחת".

"כאן נכנסת לתמונה גם המדיניות המוניטארית של הבנקים המרכזיים: הכל בשליטה כל עוד הריבית נמוכה. הבעיה תתחיל כאשר נראה יותר תנודתיות בשיעור הריבית. אז יתעוררו בעיות ליותר ממשלות ונראה עלייה בשבריריות הפיננסית", אומרת ריינהרט, שהתמחתה בניתוח השוואתי של משברים פיננסים והשלכות החוב על הצמיחה הכלכלית.

כלומר הכל יהיה בסדר כל עוד הבנקים המרכזיים ימשיכו עם המדיניות המרחיבה, כלומר, ריבית אפסית והרחבה כמותית. מה יקרה אחר כך?

"אני מכירה את התיאוריות שמבטיחות ש'הכל בסדר' כי הריבית נמוכה משיעור הצמיחה של התוצר ולכן הכלכלה צומחת מהר יותר מהחוב. אבל זה מתקיים כל עוד החוב לא ממשיך לגדול. המשוואה עובדת אם מאמצים מדיניות פיסקלית של אפס הגדלת גירעון. אני לא מזהה אינדיקציה במדיניות הכלכלית של ממשלות שזה קורה והמשוואות האלה לא עובדות עם המשך הגדלת הגירעונות".

אבל המערכת הפיננסית מתפקדת היטב. אין סימנים מובהקים שהר חובות מאיים עלינו.

"המערכת הפיננסית – בנקים ושוקי ההון למשל – נתפסים כמקור של יציבות. אבל התחושה הזו נובעת מהעובדה שברוב המדינות היתה תמיכה כלשהי במשקי בית ובחברות ועסקים בדמות הקפאת חובות או דחיית תשלומים, סיוע שמטבעו הוא זמני. כאשר ההקלות יסתיימו – ובמדינות רבות הן עדיין נמשכות כי המגפה משתוללת – נדע באמת מי לא נזיל ומי הידרדר לכדי חדלות פירעון. השבריריות הפיננסית של סקטורים שספגו מכות קשות תהיה משמעותית יותר. שם נראה יותר הסדרי חוב ואף חובות אבודים (NPL)", היא מזהירה.

ריינהרט מרבה לדבר על "הדיכוי הפיננסי" – כינוי גורף למהלכי אסדרה בשוק ההון שפוגעים בעקרון ה"שוק חופשי" ומטרתם: הפחתת חוב. "ערכתי הרבה מחקרים על דיכוי פיננסי (וזה התאפשר כי, א״פ) ההתמכרות לחוב אינה תופעה שבאה לעולם עם משבר הקורונה. כבר לאחר מלחמת העולם השנייה נרשם זינוק אדיר בחוב הממשלתי של מדינות רבות והריבית הריאלית האפקטיבית (הריבית בניכוי אינפלציה, א"פ) צנחה על רקע צעדי אסדרה בשווקים הפיננסים שנועדו להפחית את החוב. זו תהיה גם אחת התוצאות של המשבר הנוכחי", היא מדגישה.

על אילו צעדים מדובר? דוגמה אחת היא כפיית הלוואות על קהל מקומי שבוי, כמו מלווי החובה שהוטלו בישראל חמש פעמים – פעמיים מהן כדי לממן מלחמות. צעדים נוספים יכולים להיות: מכסות על שיעורי ריבית, הטלת רגולציה או מגבלות על יבוא או יצוא הון מחו"ל (לרבות הגבלות על השקעות זרות) והגדלת הפיקוח הממשלתי על בנקים. גם נטילת בעלות ממשלתית על בנקים או הנפקת חוב בלתי סחיר בריבית קבועה יכולים להיכלל בקטגוריה של דיכוי פיננסי.

ריינהרט חוזרת בהסבריה להסכם ברטון וודס שנחתם בשלהי מלחמת העולם השנייה והניח תשתית להפחתה חדה ומהירה של החוב שנמשך מסוף שנות הארבעים ועד שנות השבעים. זאת, באמצעות הפחתת הריבית (הנומינלית) שהובילה לריביות ריאליות שליליות שנועדו לשחוק עוד יותר את החוב הממשלתי, מהלך שריינהרט מכנה: ה"אפקט המחסל של החוב". לפי הממצאים של ריינהרט, הריבית הריאלית במדינות המפותחות בשנים 1945–1980 היתה שלילית כמחצית מהזמן.

"האינפלציה משנה כיוון"

לצד הדיכוי הפיננסי שיכול לקבל ביטויים רבים, ניתן לדבר גם על העלאת מסים כעובדה מוגמרת?

ריינהרט מדגישה שבראש ובראשונה גם דיכוי פיננסי הוא סוג של מס: ״מדובר במס על חוסכים. למשל מי שרכש אג״ח, יקבל תמורה פחותה בבחינת כוח קנייה. גם זו העברת כספים מנושים לחייבים. גם ארגון מחדש של חובות – הסדרי חוב או מחיקת חוב – הוא מס על הנושים. כאמור, במצב אידאלי החוב במונחי תוצר יורד מכיוון ששיעורי הצמיחה מהירים יותר מזה של החוב. אבל אני לא סומכת על התרחיש הזה לבדו. מעבר לכך, גם המיסים יעלו. מסים פיסקאליים – מע"מ, מס הכנסה, מסים על רכוש ומסים על חברות – אבל ישנו מס נוסף: מס אינפלציה. צפויה עלייה ברמות האינפלציה והיא לכשעצמה סוג של מס מהסוג הרגרסיבי (שפוגע יותר בשכבות החלשות, א"פ), משום ששיעור הצריכה מכלל ההכנסה הפנויה גדול יותר בקרב עניים – רוב ההכנסות בשכבות החלשות מנותבות למזון, לתחבורה וכיו״ב", מסבירה ריינהרט.

המשמעות של מס אינפלציה היא שממשלות עם חוב גבוה, שאינן מעוניינות בהעלאת מסים, מעודדות אינפלציה כדי לשחוק את החוב שלהן (שאינו צמוד למדד המחירים). אך לצד שחיקת החוב במונחים ריאליים, אינפלציה גבוהה יותר פוגעת בכוח הקנייה של הציבור וכך מתרגמת למס שהציבור משלם לצורך הטבת מצבה הפיננסי של הממשלה. מדובר בהעברת כספים מהציבור לממשלה, בדיוק כמו בתשלום מס.

יש ויכוח סוער אם האינפלציה בדרך למעלה – זמנית או פרמננטית. מה עמדתך?

״זו אכן שאלת היום. יש בה אלמנטים זמניים וגם אלמנטים קבועים. ייתכן כי בטווח הקצר אנחנו חווים ׳אוורשוטינג׳. ישנה כעת התאמת מחירים משמעותית בהתחשב בתנאים החריגים של השנה החולפת (שיבוש האספקה, א.פ) שלצד המדיניות הפיסקאלית והמוניטארית המאוד מרחיבה, והריבאונד בביקושים מייצרת עודף ביקוש על ההיצע. זה מרכיב מחזורי שניתן לכנות זמני. אבל לטעמי, גם בטווח הארוך האינפלציה בדרך למעלה.

"שתי תופעות יובילו את המגמה מעלה באופן קבוע יותר. הראשונה – "הטייה אינפלציונית" (INFLATIONARY BIAS). כלומר, ברמות החוב הנוכחיות צפויה להיווצר א־סימטריה במדיניות המוניטארית. קל יותר – גם מבחינה פוליטית – להוריד את הריבית מאשר להעלות אותה והנטייה בהינתן רמות החוב הקיימות תהיה לדחות את העלאת הריבית ולהסביר ש׳האינפלציה היתה מתחת ליעד במשך זמן רב, ולכן אנו הולכים לאפשר לה לעבור את היעד לזמן מה׳. זו אבחנה מכלילה אבל כזו שמבוססת על מה שאני רואה כעת בארה"ב ובאירופה", אומרת ריינהרט. ״התופעה השנייה נוגעת לאופן הפגיעה בהיצע: ״בשנות ה־70' היה ברור שזעזוע ההיצע מגיע מ־OPEC (ארגון המדינות מייצאות הנפט). עכשיו זה ברור פחות – ישנו ריבוי זעזועים ושיבושים בהיצע לכן קשה לקבוע מה התוצר הפוטנציאלי וישנה אי ודאות לגבי ההיצע לטווח הארוך. אם תוסיף לכך את ההטייה במדיניות המוניטרית קיבלת את כל המרכיבים שמסבירים מדוע האינפלציה משנה כיוון כלפי מעלה״.

ריינהרט מתייחסת לכך שהאינפלציה משקפת עודף ביקוש על פני ההיצע. בזמן שישנה יותר ודאות בנוגע לביקוש המצרפי, שנמצא במגמת עלייה, אין ודאות לגבי מגמת ההיצע (התוצר הפוטנציאלי), לכן נדמה שהעלייה בביקוש היא הדומיננטית, ותוביל לאינפלציה. דבריה רלוונטיים גם למשק הישראלי. בשבועות האחרונים הבהיר נגיד בנק ישראל, פרופ׳ אמיר ירון, שמושפע מאוד ממדיניות ממדיניות הבנק המרכזי האמריקאי שאינו מוטרד מאינפלציה ולא ימהר להעלות את הריבית: ״נהיה סובלניים ביחס לאינפלציה כי אנו רוצים להעניק מקדמי ביטחון לטובת הפעילות הכלכלית״, הצהיר ירון במסיבת עיתונאים.

את מסכימה שניכרים כבר ניצוצות ראשונים של התאוששות?

"אסור להתבלבל בין ריבאונד לבין התאוששות. לאחר קריסה כל כך משמעותית כמו זו שהיינו עדים לה בשנה שעברה, מובן מאליו שיהיה ריבאונד. אבל כשבוחנים את ההכנסה לנפש – במיוחד בשווקים מתעוררים – ניתן להבין כמעט מיד שההתאוששות תיקח הרבה יותר זמן".

אז את סבורה שהסוף עוד רחוק מאוד.

״מחשבה על נורמליזציה גלובלית אחידה היא אכן עדיין רחוקה מאוד ותיקח זמן. בפרספקטיבה ההיסטורית אי אפשר למצוא נפילה בו זמנית בכלכלה העולמית כולה כמו זו שאירעה בשנה החולפת בעקבות משבר הקורונה. לא במלחמת העולם הראשונה, לא במלחמת העולם השנייה וגם לא במשבר הכלכלי הגדול של 1929. לא היה מצב שבו 95% מהמדינות בעולם רשמו ירידה בתמ"ג. גם לא במשבר הפיננסי של 2008–2009, שכונה משבר עולמי. אז דובר על כ־12 מדינות מתקדמות שהיו להן בועות בשוק הנדל"ן ולאחר תקופה סוערת שהיתה קצרה מאוד המדינות המתפתחות צמחו מאוד, בדגש על סין שצמחה בקצב של 10%".

אז עכשיו זה באמת גלובלי ובניגוד ל־2008 המתפתחות יסבלו יותר?

״ב־2008–2009 הסוכנויות הורידו את הדירוג של המדינות המתקדמות אך לא של המדינות המתפתחות. אבל עכשיו זה הפוך: רק 15% מהמדינות המתקדמות ראו ירידה בדירוג, אבל בקרב המדינות המתפתחות עמד שיעור היורדות בדירוג על 40%. ואף על פי שהנפילה היתה בו זמנית – היציאה מהמשבר לא תתרחש כך. ההתאוששות תהיה הרבה יותר איטית בשווקים המתעוררים לעומת המתקדמים. לכן אתגרים כלכליים כמו עוני, אי־שוויון, היעדר חינוך והשכלה, יהפכו הרבה יותר משמעותיים בעידן שאחרי הקורונה (פוסט־פנדמיה). לפחות לזמן מה".