כנס חדשנות פיננסית

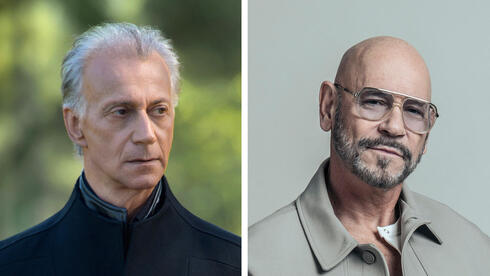

ארז סופר: "ישראל חייבת להיזהר ממשבר אשראי במשקי הבית"

לדברי סופר, שותף מנהל בפירמת BDO בכנס חדשנות פיננסית של כלכליסט ו-BDO, "אנחנו למודי ניסיון להתמודד עם כשלים של חברות עסקיות, אבל אירוע משבר אשראי של אנשים פרטיים הוא בסדר גודל אחר עם השלכות חברתיות ואני מקווה שלא נגיע לזה"

עודף האשראי שלקחו משקי הבית יכול להגיע למצב של משבר שמדינת ישראל חייבת לשים לב אליו. זה החשש שהביע רו"ח ארז סופר, שותף מנהל בפירמת BDO בפתיחת כנס חדשנות פיננסית של כלכליסט ו-BDO. סופר ציין כי "אי אפשר להתעלם מהאירוע המשמעותי שאנו חווים בשנה האחרונה: האינפלציה והריבית. אחרי שנים של ריבית בשיעור אפסי עליית האינפלציה חייבה את הבנקים המרכזיים להגיב ולפעול לעליית הריבית. את שיא האינפלציה נראה שעברנו. אנחנו מעריכים שבעשור הקרוב רמת האינפלציה תנוע סביב 2.5 אחוז, לא משהו דרמטי אבל שיעור גבוה משהורגלנו בעשור האחרון. ייתכן שבעולם הפיננסי החדש צריכים להתרגל לכך שדברים קורים באופן יותר מהיר ממה שהורגלנו ואני מניח שהרבה מוסדות פיננסיים שינו את תרחישי הסיכון שלהם".

לדברי סופר, "עליית הריבית ציננה את פעילות המשק. אחרי פסח רואים ירידה במחזורי עסקים ובמוסר תשלומים ועדיין קיימת אי ודאות מה הולך לקרות במחצית השנה הקרובה. עסקים רבים עשו חישוב מסלול מחדש ומי שלא עשה הגיע הזמן. אחד הפרמטרים החיוביים כרגע זה שיעור האבטלה הנמוך אבל אני מעריך שבמחצית הקרובה נראה עלייה בפרמטר הזה.

אז האם מגמת עליית הריבית נעצרה? "לפחות כרגע השוק נרגע, השאלה היא מה יקרה עם מדד יוני, אני רוצה להניח שאם יהיה נמוך יכול להיות שלא נצטרך עליית ריבית נוספת. קפיצת הריבית המהירה תפסה חלק מהבנקים בעולם לא מוכנים. צריך לקחת בחשבון שאותם שחקנים חדשים שנכנסו בעשור האחרון לשוק הפיננסי, חברות פינטק ואחרות, גם הן חשופות לסיכון הנזילות ואני מניח שהרגולטורים גם בארץ ובעולם נותנים דעתם לנושא הזה".

סופר התייחס גם לאשראי למשקי הבית, לא לדיור. "אם בתחילת שנות ה-2000 האשראי למשקי בית לצריכה עמד על כ- 100 מיליארד שקל היום האשראי למשקי בית צמח פי 4 לפחות ועומד על כ-375 מיליארד שקל. העלייה במינוף משקי הבית היא תוצאה של רפורמות שמטרתן לעודד את התחרות בשוק האשראי ולאפשר למשקי הבית ליטול יותר אשראי. כניסת חברות הטכנולוגיה לשוק הפיננסי היוו זרז למגמה הזאת. חלקם של הבנקים יורד ואם בתחילת המאה הבנקאים היו הגורם היחידי ששיחק במגרש של אשראי משקי הבית היום הם עומדים רק על 67%. בשנים האחרונות קצב הקיטון השנתי בחלקם עומד על כ-3%. ההאצה נובעת בין השאר גם מהקמת מאגר נתוני אשראי.

המינוף של משקי הבית היווה את אחד המנועים לצמיחה ופריחה כלכלית בשנים האחרונות וסגרנו פערים לעומת העולם המערבי. אבל לכל שבת יש מוצאי שבת והסייקלים הכלכליים מתקיימים ועובדים וכך ההשלכות של עליית הריבית. אנחנו יכולים להגיע חלילה לאירוע שלא חווינו בעבר של משבר אשראי משקי הבית. אנחנו למודי ניסיון להתמודד עם כשלים של חברות עסקיות והתמודדנו בעבר עם לא מעט משברים באשראי העסקי, אבל אירוע משבר אשראי של אנשים פרטיים הוא בסדר גודל אחר עם השלכות חברתיות ואני מקווה שלא נגיע לזה אבל צריך תכנית מגירה".

במסגרת חגיגות ה-40 של BDO החליטו בחברה במהלך של פעילויות תרומה לקהילה. חלק מהתכנית היא חינוך פיננסי לבני נוער בעיקר באוכלוסיות החלשות. "אני חושב שכמדינה נכשלנו בתחום הזה ואנחנו כחברה חייבים לתרום ולתקצב ולספק חינוך פיננסי לאזרחינו".

סופר התייחס גם לשוק הדיור ועולם המשכנתאות "עליית הריבית ציננה את קצב נטילת המשכנתאות. העלייה בשנים האחרונות במחירי הדיור חייבה את הציבור ליטול משכנתאות במספרים יותר גבוהים. בסוף שנת 2022 משכנתא ממוצעת עמדה על כמיליון שקלים. בכדי להתמודד עם ההחזר החודשי נלקחו משכנתאות לתקופות ארוכות יותר. פעם ראשונה בארבעת החודשים האחרונים רואים ירידה בסכום המשכנתא הממוצעת שנלקחה. רוכשי הדירות נבהלו ומוכנים לשלם שכירות ולחכות. הקבלנים מצידם ניסו לא להוריד את מחירי הדירות, אבל אי אפשר לעמוד בנטל הריבית ומחירי הדיור מתחילים לרדת. על אף תקופת ההחזר הארוכה שיעור ההחזר החודשי הממוצע של משק בית מההכנסה הפנויה עולה ועומד כיום על 30%.

לאורך שנים לא היו הפסדי אשראי בתיק לדיור, שיעור ההפסד הממוצע אותו צופה המערכת הבנקאית נמוך ועומד על כ-0.4%. בתרבות הישראלית ההחזר האחרון שנחזיר יהיה המשכנתא. לפנות לווה מדירה זה תהליך סופר מסובך, עם פגיעה משמעותית במוניטין. תקופת ההחזר הארוכה אפשרה למצוא פתרונות פריסה. אני לא חושש ממשבר בתחום המשכנתאות, אלא ממינוף משקי הבית, עם העלייה בהיקף המשכנתא הממוצעת, כולנו צריכים לנהוג בתקופה הקרובה באופן יותר אחראי".

סופר התייחס לנושר חברות האשראי החוץ בנקאי. "היתרון של החברות האלה הוא מהירות התגובה וגם לאפשר לעסקים לגוון את מקורות המימון לרמות מינוף שהמערכת הבנקאית לא איפשרה. כפועל יוצא מכך חלק מהאשראי של חברות האשראי החוץ בנקאי מסוכן יותר והמחירים בהתאמה גבוהים יותר.

יותר מעשור אין הפסדי אשראי במשק וחברות האשראי החוץ בנקאי לא היו צריכות באמת להתמודד עם משבר אשראי כמו שהמערכת הבנקאית חוותה. אנחנו מתכנסים לתקופה מאתגרת של האטה כלכלית ומשבר אשראי. בנוסף אפשר לראות שעדיין המימון העיקרי הוא המערכת הבנקאית ובתקופות של משבר המערכת הבנקאית נוהגת לקמץ באשראי".

לגבי העולם הפיננסי החדש. ההתקדמות הטכנולוגית הכניסה המון חברות פינטק כחול לבן לעולם הפיננסי בישראל והשנה גם התחיל לפעול בנק דיגיטלי ראשון. בניגוד לחבורת פינטק, תהליך רכישת לקוחות של בנק דיגיטלי ארוך יותר. הגעה לאיזון של בנק דיגיטלי זה תהליך שלוקח לפחות חמש שנים. גם המערכת הבנקאית והגופים הפיננסיים לא קופאים על השמרים ונמצאים בעיצומה של מהפכה דיגיטלית ונערכים לעולם הבנקאות הפתוחה. השנה הקרובה תהיה מאתגרת לשחקנים הטכנולוגיים בסקטור הפיננסי, ראשית האטה כלכלית והתמודדות עם סיכונים שלא חוו בעבר, ושנית ירידה משמעותית בהשקעות בטכנולוגיה. התפקיד של הרגולטור יהיה מאתגר יותר בתקופה הזאת. מצד אחד הרגולטור רוצה להוריד חסמים ולאפשר תחרות בשוק הפיננסי ומצד שני השינויים המהירים יחייבו אותו לעדכן את מפת הסיכונים והרגולציה הנגזרת מהם. סופר התייחס גם לנושא הבינה המלאכותית וציין כי "אף סקטור לא אדיש ובוודאי לא הפיננסי. מדברים על שינוי שיאתגר את כל השחקנים".