פרשנות

תאוות הבצע והליקופטר הכסף השכיחו מהבנקים את הסיכון המוסרי

ביל הואנג כבר היה ברשימה השחורה של וול סטריט אחרי שהודה בהונאת משקיעים ומסחר במידע פנים; אבל הצמיחה המהירה של הפמילי אופיס שלו גירתה את התיאבון לבנקי ההשקעות; לולא הזרמות ההון ע"י הבנקים המרכזיים תגובת השוק ל"מרג'ין קול הגדול בהיסטוריה" היתה חריפה יותר

דיגדוג בבלוטת הפחד: אפקט הדומינו. זה הפחד הגדול שטיפטף לוול סטריט לאורך סוף השבוע האחרון. האם אירוע שבשלב הזה לפחות נראה כנקודתי עלול להתגלגל ולייצר משבר של ממש?

- ביום אחד: גולדמן זאקס מכר מניות בשווי 10.5 מיליארד דולר

- קריסת קרן הגידור שמטלטלת את וול סטריט: סרט הוליוודי שהפך למציאות

- קרדיט סוויס מזהיר: הפסדים כבדים בדרך

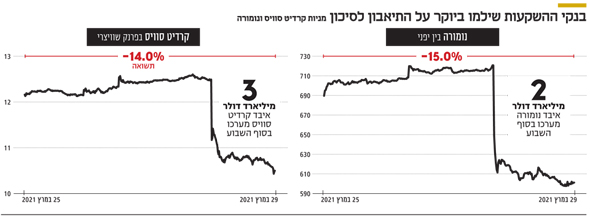

ביום שישי עוד לא היה לגמרי ברור מה גורם לנפילות במניות האינטרנט הסיניות, אלא בעיקר מסקרן. אבל ככל שהלכו והתבררו הסיבות למפולת שהתרחבה גם לכמה מניות לגמרי אמריקאיות, בהן וויאקום ודיסקברי, ובעיקר לאחר פרסום ההודעות, או ליתר דיוק ההודאות של בנקי ההשקעות קרדיט סוויס ונומורה על היקף החשיפה שלהם לאירוע, הפחד התעצם.

גולדמן זאקס, הבנק ספג מכה מהפרשה צילום: רויטרס

גולדמן זאקס, הבנק ספג מכה מהפרשה צילום: רויטרס

סביר להניח שלולא המגזר הפיננסי העולמי היה מפוצץ בשנת הקורונה בסמי הרדמה בדמות הזרמות ההון על ידי הבנקים המרכזיים, היינו רואים תגובה חריפה הרבה יותר בשווקים למה שכבר קיבל את השם "המרג'ין קול הגדול בהיסטוריה".

פעילות ממונפת חריגה

אלא שהסוגיה שצריכה להעסיק מחדש את אנשי שוק ההון כמו גם את המשקיעים, לצד הפחד, היא צמד מלים אחר - סיכון מוסרי (moral hazard). המושג הזה צף בכל פעם מחדש בעיתות משבר, אבל בזמני שלום ושגשוג הוא נוטה להידחק הצידה לטובת תאוות הבצע.

תמיכתם של בנקי ההשקעות הגדולים, החל מקרדיט סוויס ונומורה ועד גולדמן זאקס, בפעילות ממונפת באופן חריג של ביל הואנג, מנהל קרן גידור שכבר הודה בעבר בהונאת משקיעים ומסחר במידע פנים, היא זו שצריכה להדליק מחדש את הנורות האדומות.

היום מנהל הואנג פמילי אופיס בשם ארקגוס (archgos) ועד לא מזמן מחלקות ניהול הסיכונים בבנקים הגדולים, בהם גולדמן, סירבו לעבוד איתו בגלל עבירות העבר. בעקבות אותה ההודאה נכנס הואנג לרשימה שחורה של הבנקים בוול סטריט, אך ככל שאלה ראו בשנים האחרונות את צמיחת הפעילות המהירה של ארקגוס, מכמה מאות מיליוני דולרים לעשרות מיליארדים, גם בגולדמן נכנעו. כך עשו גם בנקים אחרים, והתוצאות, שמה שמפתיע בהן הוא רק העיתוי, התקבלו בסוף השבוע.

תחילתו של האירוע הנוכחי בהנפקת מניות של 3 מיליארד דולר שתיכננה לבצע חברת המדיה האמריקאית וויאקום. ההודעה על המהלך לפני כשבוע גררה ירידה חדה של כמעט 30% במניית וויאקום, שלפני כן היתה במהלך חריג של עליות שהקפיץ אותה ממחיר של 30 דולר לפני חצי שנה לשיא של 100 דולר ערב ההודעה על ההנפקה. הואנג, איש השקעות שולי ועלום למדי שמככב בכותרות ביומיים האחרונים כאילו היה משקיע ענק או אגדי, שהחזיק בוויאקום ספג הפסד כבד בעקבות הנפילה.

מרג'ין קול מגולדמן זאקס

אלא שכאן הסיפור רק מתחיל, שכן הואנג מינף את הפוזיציה במניה פי כמה וכמה והנפילה אילצה את גולדמן זאקס שנתן לו את ההלוואה לדרוש לסגור אותה.

כתוצאה מדרישה זו פנה הואנג למכור מניות אחרות בתיק שלו בסכומים מוערכים של 30-20 מיליארד דולר, ועשה זאת בעיקר במניות חברות האינטרנט הסיניות הגדולות ובראשן באידו וטנסנט מיוזיק, כשהוא שולח גם אותן לירידות חדות שבהן הוא פגש את הבנקים הנוספים שהעמידו מימון להרפתקאות הפיננסיות שלו - קרדיט סוויס ונומורה.

קרדיט סוויס נאלץ לפרסם אזהרת רווח, כאשר על פי הערכות הוא הפסיד 4-3 מיליארד דולר בעקבות הרפתקאות הואנג, ומנייתו התרסקה אתמול ב־14%. נומורה, שמנייתו צנחה בשיעור דומה, היה גלוי יותר והודיע כי הפסיד 2 מיליארד דולר.

ישנם גופים שטרם דיווחו?

הסכומים המעורבים גדולים, אך לא גדולים מדי, והבנקים המעורבים לא יקרסו בגללם ולא יזדדקו לחילוץ ממשלתי, אך כן עלולה להיות לכך השפעה רחבה יותר על המשקיעים לאור הציפייה לפגיעה בדיבידנדים, ולו באופן זמני. בוול סטריט חוששים לא פחות כי ישנם גופים נוספים במערכת שחשופים לאירוע וטרם הודיעו על כך או שיוכלו להימנע מהודעה אם הפגיעה לא עוברת את הרף הדורש דיווח.

בשלב זה נראה כי נדרש אירוע גדול מכך כדי להפיל שוק שנמצא כבר שנה על סטרואידים ממשלתיים מחד ומאידך כבר עם רגל אחת בהתאוששות של אחרי הקורונה. לכן, התרחיש הסביר יותר הוא שלא יהיה מדובר במשבר פיננסי נוסח 2008, אלא אירוע נקודתי ומשבר גדול ש"כמעט קרה" כפי שהיה בקריסת קרן הגידור LTCM בסוף שנות התשעים.

אגב, הקווים המקבילים בין האירוע הנוכחי לאירועי LTCM רבים הרבה יותר ובאופן אירוני כוללים את גולדמן וקרדיט סוויס כשחקנים ראשיים בצד הבנקים המממנים את החשיפה הממונפת. למעשה, אחד הדברים שהפתיעו באמת את השוק בסוף השבוע האחרון הוא העובדה שלדויטשה בנק, שהיה ידוע לאורך שנים בניהול הסיכונים הרופף שלו, לא הייתה חשיפה לארקגוס.

אלא שבשונה מ־LTCM, ולו רק כדי להמחיש את הכשל המתמשך של הרגולציה הפיננסית ומנגונני ניהול הסיכונים, הסכומים שמתגלגלים היום גדולים לאין שיעור מאשר לפני 30 שנה. אז הספיקו כמה מיליארד או שניים כדי להפחיד את המשקיעים, היום צריך לדבר על עשרות מיליארדים כדי לדגדג את בלוטות הפחד.