מכונת המזומנים האחרונה של בזק נעצרת אבל לאט

הצניחה ברווח התפעולי של בזק בינלאומי ופלאפון והמעבר של yes להפסד תפעולי, מותירים את התחום הקווי בודד במערכה - מול תחיית מיזם הסיבים האופטיים של סלקום, התחרות מפרטנר וכניסתה של HOT לשוק הסיטונאי. הדעיכה המתמשכת של ההכנסות מהטלפוניה לא מבשרת טובות

מניית בזק זינקה לאחר פרסום דו"חות הרבעון השני, אף שאלה הציגו ירידה ברווח התפעולי של פלאפון, בזק בינלאומי וחברת הטלוויזיה בלוויין yes. ההסבר טמון כנראה בכך שהדו"חות נתנו זריקת הרגעה למשקיעים - משום שרווחיות התחום הקווי של בזק, בנטרול הפרשה לפרישת עובדים, כמעט שלא נפגעה. רוב השווי של בזק כיום נובע מהתחום הקווי, שעדיין נהנה מתחרות נמוכה מאוד. אך ייתכן שרמת התחרות תתעצם בשנים הקרובות, ותפגע ברווחיות הגבוהה ממנו.

עם פרסום הדו"חות סיפקה בזק למשקיעים חדשות טובות: תוכנית לבקשת אישור ממשרד התקשורת לאיחוד הפעילויות של פלאפון, בזק בינלאומי ו־yes. בכך תיווצר שותפות שתהיה בבעלות מלאה של התחום הקווי, אך עם הפרדה מבנית בין החטיבות. המהלך נועד להביא לחיסכון בעלויות הנובעות מכפילויות בין הפעילויות, ולשיפור היכולת לשווק סלי שירותים משותפים של שלוש החברות.

משרד התקשורת יתקשה לסרב לבקשה, מכיוון שכעת גם סלקום ופרטנר מספקות שירותי טלוויזיה ומשווקות חבילות שירותים דומות. בזק אמנם מבהירה שהיא לא מוותרת על תביעתה לביטול מוחלט של ההפרדה המבנית, אך כנראה שגם בבזק הבינו שזה ייארך זמן רב.

המטרה: ניצול נכס המס

מטרה נוספת של המהלך היא ניסיון לנצל נכס מס של 5.5 מיליארד שקל שנוצר כתוצאה מההפסדים הצבורים של yes, ורשום במאזנים של בזק בשווי של 1.035 מיליארד שקל. על פי ההסכם עם רשות המסים, לאחר השלמת המיזוג התפעולי של yes עם בזק, תוכל זו האחרונה לנצל בכל שנה עד שמינית מהחוב הצבור לצורך קיזוז מס, כל עוד הסכום לא יעלה על 50% מההכנסה החייבת באותה שנה. אם המיזוג התפעולי היה מתבצע, תשלומי המס של בזק היו מצטמצמים עד 160 מיליון שקל בשנה.

אם תאושר הבקשה למיזוג הפעילות של yes, פלאפון ובזק בינלאומי, בזק תצטרך לדון עם רשות המסים לגבי ניצול נכס המס. בבזק מקווים שיתאפשר לשותפות להעלות למעלה את נכס המס, ואז יתאפשר ניצולו בצורה מיטבית.

ללא אישור מרשות המסים, סביר שבזק תוכל להשתמש בנכס המס לקיזוז מסים רק מהרווחיות הכוללת של yes, בזק בינלאומי ופלאפון. מכיוון שרווחיות זו צפויה להישאר נמוכה בעתיד הקרוב, ניצול נכס המס צפוי להיות איטי מאוד, לפחות עד שיתאפשר מיזוג בפועל של אותה פעילות עם התחום הקווי של בזק - מיזוג שקשה להניח שיאושר לפני שרפורמת השוק הסיטונאי תופעל בהצלחה למשך תקופה ארוכה גם בטלפון הקווי.

| |||

על דו"חות הרבעון השני חתומה המנכ"לית היוצאת סטלה הנדלר, שפינתה את כיסאה על רקע חקירות פרשת תיק 4000, שבמסגרתה נעשו עסקאות בזק, yes וחלל. את מקומה של הנדלר יתפוס דוד מזרחי בשבוע הבא. מבחינת שוק ההון, בקשת העברת הפעילות שאינה קווית לתוך השותפות מצביעה על אסטרטגיה של ההנהלה הנכנסת בראשותו, ומהווה צעד מהותי ראשון לעצירת הדעיכה בתוצאות.

נשענת על התחום הקווי

בתחום התקשורת הפנים־ארצית הנייחת (בזק קווי) המתחרה העיקרית של בזק היא חברת הטלוויזיה בכבלים HOT, שלה פריסה במרבית הארץ. מתחרה נוספת היא מיזם הסיבים IBC, שסלקום רוכשת 70% ממנו (היתרה תישאר בידי חברת החשמל). גם לפרטנר ולסלקום פריסת סיבים אופטיים לחיבור לתקשורת בהיקף קטן. לפי דיווחיה, פרטנר חיברה עד כה יותר מ־170 אלף משקי בית לתשתית זו. בהיעדר נתונים מסלקום, ההערכה היא שפריסתה נמוכה מכך ושמעתה היא תפעל בעיקר דרך הרחבת התשתית של IBC.

הכנסות בזק משירותי הטלפון עמדו ברבעון השני על 291 מיליון שקל ומהחיבור לאינטרנט - על 403 מיליון שקל. בנוסף נרשמו הכנסות של 304 מיליון שקל משירותי תמסורת, תקשורת נתונים ואחרים, ושל 66 מיליון שקל משירותי ענן ודיגיטל. מרבית ההכנסות הללו תלויות בתחרות בחזית הקווית.

מכיוון שהתחרות של בזק היא בעיקר מול HOT ומול סלקום ופרטנר, שחוכרות מבזק תשתית (ולכן עלותן ההתחלתית גבוהה), שיעור הרווחיות התפעולית של התחום הקווי בבזק גבוה. הרווח התפעולי ממנו אמנם ירד ברבעון השני ל־387 מיליון שקל, אך הושפע מהוצאות חד־פעמיות של 89 מיליון שקל, מרביתן לפרישת עובדים. הרווח התפעולי ללא אותן הוצאות היה 476 מיליון שקל.

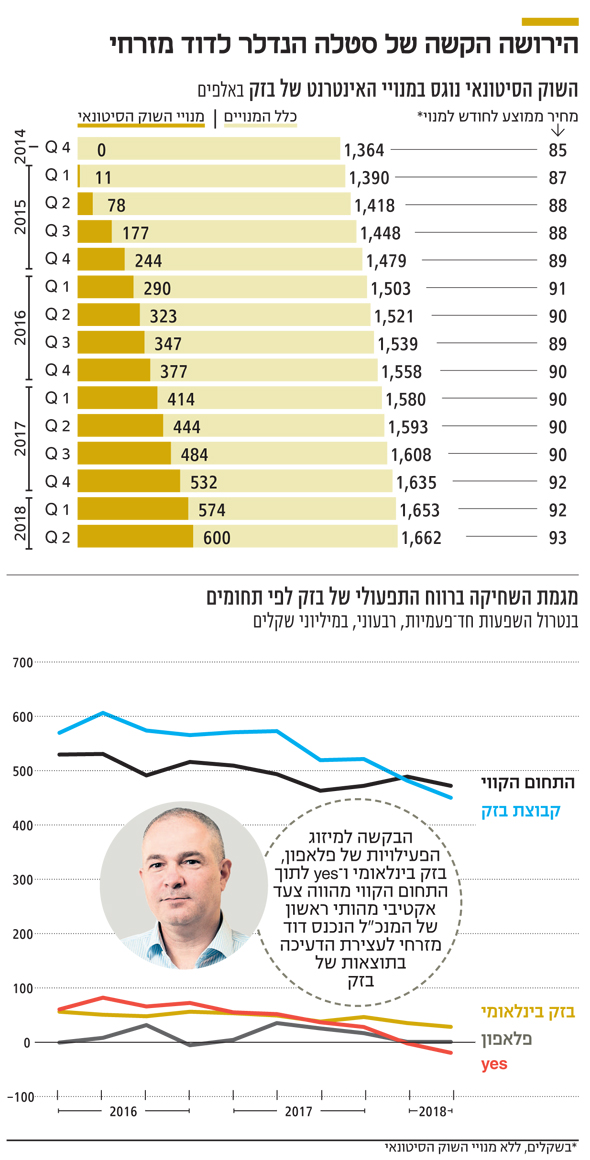

הרווח התפעולי מהתחום הקווי של בזק בדעיכה בשנתיים וחצי האחרונות. הרווח התפעולי ברבעון האחרון, בנטרול השפעות חד־פעמיות, היה נמוך ב־52 מיליון שקל מהרווח התפעולי בשני הרבעונים הראשונים של 2016. ההשפעה העיקרית שהובילה לירידה ברווחיות היא הדעיכה ההדרגתית בהכנסות מתחום הטלפון הקווי, שקוזזה עם עלייה בהכנסות מתחום החיבור לאינטרנט.

עד הרבעון הרביעי של 2017 בזק סיווגה את הכנסות התחום הקווי לשלושה תת־תחומים: הכנסות מטלפון, אינטרנט ותמסורת, תקשורת נתונים ואחרים. ברבעון הרביעי הוסיפה בזק תחום חדש, שירותי ענן ודיגיטל. עד אז מרבית הכנסות הענן והדיגיטל התחלקו כמעט שווה בשווה בין תחומי הטלפון והאינטרנט, ורק 10% מהם סווגו בתחום התמסורת ותקשורת הנתונים.

שינוי הסיווג מקשה על השוואה בין הכנסות תחומי האינטרנט והטלפון לפניו ואחריו. לכאורה, מהרבעון הראשון של 2016 ועד היום קצב ההכנסות הרבעוני מהטלפון ירד ב־93 מיליון שקל, אך בפועל, שינוי הסיווג העביר ברבעון השני השנה 30 מיליון שקל, שהיו נרשמים לפני כן בתחום הטלפון, לתחום הענן והדיגיטל. ולכן, הירידה בפועל בהכנסות הטלפון היא 63 מיליון שקל ברבעון.

בדומה, העלייה הרבעונית בהכנסות מהחיבור לאינטרנט באותה תקופה היתה 5 מיליון שקל בלבד, אך מכיוון ששינוי הסיווג העביר ברבעון השני 30 מיליון שקל מהכנסות האינטרנט לתחום הענן והדיגיטל - העלייה בפועל בהכנסות האינטרנט היא של 35 מיליון שקל.

הסיכון מהשוק הסיטונאי

יצירת תת־הסעיף של הכנסות של שירותי ענן ודיגיטל מקלה את חישוב התמורה שבזק מקבלת מהשוק הסיטונאי של תשתית האינטרנט. ב־2016 בזק קיבלה 52 שקל בממוצע על מנוי שוק סיטונאי, ב־2017 הסכום עלה ל־55 שקל בממוצע, ברבעון הראשון של 2018 ל־57 שקל וברבעון השני ל־59 שקל בממוצע. הנתון הושפע מהעלייה בנפח הצריכה של האינטרנט על ידי לקוחות השוק הסיטונאי, שעיקרה נובע מהשימוש של סלקום ופרטנר בתשתית זו לשירותי הטלוויזיה שלהן. ברבעון השני הכנסות בזק מהשוק הסיטונאי חצו לראשונה את רף 100 מיליון השקלים.

לבזק 1.66 מיליון מנויי אינטרנט, 600 אלף מהם לקוחות של חברות אחרות דרך השוק הסיטונאי. ההכנסה של בזק ממנויי השוק הסיטונאי נמוכה ב־36% ממנוי רגיל. מנגד, מתחילת יישום השוק הסיטונאי באינטרנט בתחילת 2015, כמות המנויים של בזק (כולל השוק הסיטונאי) עלתה ב־298 אלף, והיא קיזזה את ההשפעה השלילית של השוק הסיטונאי. כתוצאה, חרף אובדן הלקוחות לטובת השוק הסיטונאי, עדיין בזק רשמה עלייה בהכנסות מתשתית החיבור לאינטרנט. אך הסיכון הגדול לתחום הקווי של בזק נובע מאפשרות של תחרות, שתוביל לגיוס לקוחות על ידי מתחרות שלא באמצעות התשתית שלה.

החל מהרבעון השלישי של השנה פרטנר וסלקום משווקות את חבילות התקשורת שלהן גם על בסיס התשתית של HOT (במקביל לזו של בזק). בשלב זה לא ידועים היקפי הביקושים וכמה ישפיעו על הכנסות בזק.

פרטנר מבהירה שאחת ממטרות בניית תשתית הסיבים שלה היא חיסכון עלויות של תשלום לבזק על התשתית ללקוחות שוק סיטונאי. ההקלות שקיבלה IBC בקצב הפריסה הנדרש ממנה – להגיע רק ל־40% מבתי האב בתוך עשור – ורכישתה על ידי סלקום, שתלויה עדיין בכמה אישורים, מחזירות את התשתית הזו לתמונה. ייתכן שבתוך כמה שנים, היא תהווה תחרות מהותית לזו של בזק.

הפריסה הנוכחית של פרטנר, 170 אלף משקי בית, עדיין לא מהותית מבחינת בזק. פרטנר מסרה את הנתון של משקי הבית שהגיעה אליהם, ולא של לקוחות פרטנר, שמהווים נתח חלקי מאוד מאותם משקי בית. הפריסה הנוכחית תאפשר לפרטנר להעביר עשרות אלפי מנויים לכל היותר מהתשתית של בזק לתשתית שלה. זה נכון גם לגבי IBC שסלקום רוכשת כעת. עבור שני הגופים, פריסת הסיבים האופטיים יקרה, וכנראה משתלמת רק בריכוזי אוכלוסייה גדולים. לכן הנזק שתספוג בזק מפריסת הסיבים של פרטנר ו־IBC בטווח הזמן הקצר הוא מוגבל.

הטלפוניה הקווית אמנם בנסיגה, אך היא עדיין תרמה להכנסות בזק 291 מיליון שקל ברבעון. ב־1 ביוני חל שינוי קל בתעריפי הטלפון המפוקחים, שיוביל לירידה של 4 מיליון שקל בהכנסה הרבעונית של בזק מהטלפוניה. בזק חמקה במשך שנים מהכנסת הטלפוניה לתחום השוק הסיטונאי בטענה שיש מתג שהחלפתו תארך זמן רב. רק כעת החלה בזק בתהליך החלפתו, אך כנראה שיחלוף זמן רב עד שבזק תאפשר שימוש בתשתית הטלפון שלה בשוק הסיטונאי.

הכנסות בזק מהטלפוניה צפויות להמשיך ולדעוך עם הירידה בכמות קווי הטלפון ובשימוש בהם. החשש של משקיעי החברה הוא ששימוש בתשתית הסיבים של IBC או של פרטנר בעתיד, ושימוש בתשתית של HOT בשוק הסיטונאי, יבלמו את עליית ההכנסות של בזק מתחום האינטרנט - ויעצימו את הפגיעה ברווחיות התחום הקווי, מכונת המזומנים שלה.

על פי רווחי הרבעון השני, התחום מייצר רווח תפעולי של 1.9 מיליארד שקל בשנה בנטרול אירועים חד־פעמיים. אם סלקום ופרטנר יצמצמו את התבססותן על התשתית של בזק, ויעבירו חלק מהותי מהפעילות לתשתית עצמאית שלהן, ואם התשתית של HOT תנגוס בנתח של בזק בשוק הסיטונאי - רווחיות בזק מהתחום הקווי תיחתך.

מתקשה להתחרות

החולייה החלשה של בזק היא בפעילויות שמתחרות ישירות בסלקום ובפרטנר - פלאפון, בזק בינלאומי ו־yes. כניסת אקספון לתחרות באמצע הרבעון השני העצימה את התחרות, ולבזק יש כמה נקודות חולשה יחסית למתחרות. פלאפון סיימה את הרבעון השני עם רווח תפעולי של 2 מיליון שקל, בדומה לרבעון הראשון. אך הרבעונים השני והשלישי הם החזקים יותר עונתית, ולכן היעדר צמיחה מהרבעון הראשון, החלש עונתית, לרבעון השני, מצביע על פגיעה ברווחיות. בנוסף, סביר שהשפעת הכניסה של אקספון על רווחי המתחרות בשוק הסלולר תתעצם.

פלאפון בעמדת נחיתות ביחס לפרטנר ולסלקום, כי אין לה הסכם שיתוף רשתות עם מתחרות (לפרטנר הסכם עם HOT ולסלקום עם גולן ואקספון). כך, אין מי שחולק איתה את הוצאות בניית התשתית. הרשת של פלאפון מארחת את מנויי הסלולר של רמי לוי, אך הכנסות אלה אינן מהותיות. ההערכה היא שהפעילות של פלאפון מגיעה לאיזון תפעולי לכל היותר, וללא שיפור בתנאי השוק או התייעלות היא לא צפויה לעבור לרווחיות.

בזק בינלאומי עדיין רווחית. פעילותה מתמקדת בקישוריות לאינטרנט ובשיחות בינלאומיות, ובשתיהן התעצמה התחרות ושחקה את הרווחיות. ב־2017 היה הרווח התפעולי שלה 174 מיליון שקל, וברבעונים הראשון והשני של 2018 הרווח התפעולי עמד על 36 מיליון שקל ועל 31 מיליון שקל בהתאמה (בנטרול השפעות חד־פעמיות). נראה כי שחיקת ההכנסות של בזק בינלאומי צפויה להימשך. גם פרטנר וסלקום סובלות משחיקה באותה פעילות, אך זו מקוזזת בעלייה בהכנסות מהטלוויזיה. שתי החברות לא מפרידות את ההכנסות מטלוויזיה מיתר ההכנסות שמיוחסות לתחום הקווי שלהן, ומקשות על ניתוח כל פעילות בנפרד.

yes הצליחה לבלום את הירידה במספר המנויים ברבעון השני בזכות שיווק חבילות מוזלות, אולם המהלך הביא לירידה בהכנסה הממוצעת ממנוי. ל־yes יש 582 אלף מנויים, שיצרו ברבעון השני הכנסה של 375 מיליון שקל, אך הפעילות הסתיימה בהפסד תפעולי של 17 מיליון שקל. חלק מההפסד נבע מעדכון הפרשה לתביעות, כך שההפסד השוטף של yes נמוך יותר. אולם, החברה ממשיכה להתמודד בשוק תחרותי לאור המשך החדירה של פרטנר וסלקום ושל אלטרנטיבות כמו נטפליקס.

yes רוכשת מקטעי חלל מחלל תקשורת תמורת 22 מיליון דולר בשנה. זו הוצאה גדולה שלא קיימת לחברות אחרות, וחלק מהשירותים yes נדרשת בין כה וכה להעביר דרך הרשת. השימוש בלוויין להעברת טלוויזיה נפוץ בעיקר באזורים עם צפיפות אוכלוסייה נמוכה, אך בזק עדיין לא הציגה חלופה טכנולוגית מלאה לשימוש בלוויין, והיא כבולה בהסכם לרכישת מקטעי חלל עד 2028. הסכם זה אושרר מחדש כששאול אלוביץ' היה בעל השליטה בחלל ובבזק, ועולה הטענה שהארכתו בתנאים הנוכחיים היתה לטובת חלל, שבה אלוביץ' החזיק אז ב־60%, ולרעת בזק, שבה החזיק בשרשור ב־10% מהזכויות בלבד.

ללא אישור מהלך המיזוג שביקשה בזק, הרווח התפעולי המשותף של שלוש החברות צפוי להישאר ברמתו הנמוכה מאוד במקרה הטוב, או להתאפס במקרה הרע. הפרדה מבנית תיצור פתח לחזרה לרווחיות גבוהה יותר.

שאלת מכפיל הרווח

אינטרנט זהב צפויה למכור את השליטה בבזק באמצעות מכירת החברה־הבת בי קומיונקישנס (בי־קום), ששולטת בבזק. הזינוק במניית בזק לאחר הדו"חות מהווה גלולת הרגעה למחזיקי האג"ח של אינטרנט זהב, כי במחירים שבהם נסחרה מניית בזק באמצע אוגוסט, השווי הנכסי הנקי של אינטרנט זהב היה שלילי. עם עליית מניות בזק ובי־קום, השווי נכסי הנקי של אינטרנט זהב טיפס בחזרה לתחום החיובי, ומכירה בפרמיה של מניות שליטה תאפשר תשלום מלוא החוב של אינטרנט זהב.

עיקר השווי של בזק נובע מהתחום הקווי. מקובל לתמחר פעילות מסוג זה לפי מכפיל רווח תפעולי. במקרה של בזק, יש סיכון לא זניח שהרווח התפעולי ייחתך לאור תחרות. סיכון זה לא מאפשר לבחור מכפיל רווח תפעולי גבוה לפעילות. מכפיל של 8 יגזור שווי של 15.2 מיליארד שקל לפעילות הקווית של בזק.

עדיף שתמחור הפעילות המהותית השנייה של בזק, פלאפון, בזק בינלאומי ו־yes, ייעשה לפי שווי הפעילות (EV) של פרטנר או סלקום (חיבור שווי השוק עם עודף ההתחייבויות). שווי הפעילות של פרטנר הוא 3.7 מיליארד שקל ושל סלקום 4.8 מיליארד שקל. ההערכה היא שהשווי המשותף של פלאפון, בזק בינלאומי ו־yes מצוי בטווח שבין שני המספרים הללו. לבזק יש גם נדל"ן שבכוונתה לממש, הבולט ביותר הוא מתחם סקיה. אנו מעריכים את שווי הנדל"ן במיליארד שקל. בנוסף, לחברה נכס מס נדחה שרשום בשווי קצת יותר ממיליארד שקל, אך בגלל הזמן הצפוי עד למימושו, להערכתנו שוויו נמוך מזה.

מנכסי בזק יש להפחית את עודף ההתחייבויות שלה, 9.4 מיליארד שקל. לכן, משקיע שיתמחר את שווי התחום הקווי של בזק לפי מכפיל 8 על הרווח התפעולי השוטף הצפוי לו השנה, צפוי לתמחר את שווי בזק ב־12.5-11 מיליארד שקל (4.5-4 שקלים למניה). אנליסטים אופטימיים יותר, שלא צופים ירידה חדה ברווחיות התחום הקווי בשנים הקרובות, יבחרו מכפיל רווח תפעולי גבוה יותר עבורו, ויגיעו לשווי גבוה בהרבה למניית בזק. העלאת המכפיל ל־9, למשל, תעלה את שווי הפעילות ב־1.9 מיליארד שקל. לדעתנו, המשקיעים צריכים לתמחר את הסיכון של התגברות התחרות בתחום הקווי באמצעות מכפיל הרווח התפעולי הנמוך יחסית.

הכותב הוא כלכלן בחברת הייטק