אובמה או רומני? לשווקים זה לא באמת ישנה

אתגר העלאת תקרת הגירעון ולצידו איום הצוק הפיסקאלי יגרמו לטלטלה חזקה בשווקים הפיננסים, ללא קשר לתכניותיו הכלכליות של הנשיא שייבחר. אג"ח ממשלת ארה"ב עלולות להגיב בירידות מחירים

היום ילכו מיליוני אמריקאים לקלפיות כדי לבחור נשיא חדש או ישן לכלכלה הגדולה ביותר בעולם. חלקם יבחרו מועמד לפי דעותיו החברתיות, חלקם לפי תפיסת עולמו בנוגע למדיניות החוץ, אבל כל אלה יתגמדו לעומת התחושה שבאמת תכתיב את הבחירה - מי המועמד המתאים להתמודד עם המצב הכלכלי. ארבע שנים מאז המשבר שפקד את ארה"ב בסוף 2008, ובעיית האבטלה עדיין מלווה את הכלכלה האמריקאית. שוק הנדל"ן אמנם מתחיל להתאושש, אבל העסקים הקטנים עוד רחוקים מכך. הביטחון של הצרכן האמריקאי מתחזק, אבל הוא מבין היטב כי המצב נזיל. בדיוק מסיבה זו נראה כי האג'נדה הכלכלית תקבל משקל עודף, והיא זו שתכריע את הבחירות.

- "תיאוריות הקונספירציה בעניין נתוני האבטלה בארה"ב - שטות מוחלטת"

- אמריקה בוחרת: המשקיעים מתכננים את ההסתערות

- האם צפוי ראלי בוול סטריט אחרי הבחירות בארה"ב?

אכן מדובר בסוגיות משמעותיות עבור עתיד הכלכלה האמריקאית, אולם, בשורה התחתונה, ויסלחו לנו האמריקאים ושאר הכותבים ברחבי העולם שמילאו מאות אלפי מילים בניסיון להסביר מיהו המועמד הטוב ביותר עבור הכלכלה - ההכרעה לגבי זהותו של הנשיא לא באמת משנה. יש אמנם הבדלים בין האג'נדות: האחד מאמין בהפחתת מסים ועידוד העסקים והצרכן האמריקאי (מיט רומני), בעוד שהאחר מאמין בקיצוצים, תקציב אחראי ואיתות שארה"ב מטפלת בחובותיה שתופחים בקצב מסחרר (ברק אובמה). אולם ללא קשר לעמדות הכלכליות, מחר בבוקר הנשיא החדש ייאלץ להתמודד עם אותם שני מגה־מבחנים שככל הנראה ילוו אותנו בחודשים הקרובים, והשלכותיהם יורגשו היטב בשנה ואולי אף בשנים הקרובות.

רומני ואובמה צילום: רויטרס

רומני ואובמה צילום: רויטרס

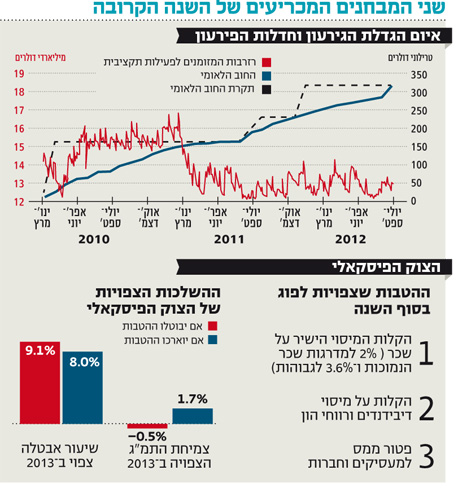

המבחן הראשון יהיה העלאת תקרת החוב אמריקאי, על רקע החוב הלאומי התופח. הפעם האחרונה שנדרש הנשיא להתמודד עם סוגיה זו היתה באוגוסט 2011 ואז הפיתרון הגיע הרחק מעבר לדקה ה־90, ועלתה לארה"ב באובדן דירוג האשראי המושלם שלה. המבחן השני יהיה התמודדות עם תפוגת הטבות המס שניתנו בתקופת הנשיא בוש (בין 2001 ל־2003) ותוקפן הוארך בתקופת הנשיא אובמה. הטבות מס אלה מהוות כ־4% מהתוצר האמריקאי, ואי־הארכת תוקפן תוביל את ארה"ב למיתון חריף - תרחיש המכונה "הצוק הפיסקאלי".

לאור איומים אלה ניתן להעריך את הקשיים בשוקי האג"ח והמניות בתקופה הקרובה, גם ללא קשר לזהות הנשיא החדש.

1. איום חדלות פירעון הורדת דירוג נוספת?

כאמור, ללא קשר לזהותו, הנשיא הנבחר ייאלץ לשים בצד את משנתו הכלכלית ולהתמודד עם איום חדלות פירעון. תקרת החוב הלאומי האמריקאי הועלתה אמנם ל־16.4 טריליון דולר בשנה שעברה, אבל החוב התופח צפוי להגיע אליה כבר בחודש דצמבר. ללא העלאת תקרת החוב, הממשל הפדרלי לא יוכל להמשיך ולשלם את חובותיו, מה שיוביל את ארה"ב לחדלות פירעון. גם הפעם, בדיוק כמו בפעם הקודמת, ניתן יהיה לדחות את הקץ ב־3–2 חודשים על ידי הלוואות יוצאות דופן ותמרונים של משרד האוצר. אולם, המתיחות והקרבות הפוליטיים שצפויים להתחיל כבר ביום רביעי בבוקר, לא יאפשרו לנשיא הנבחר לקבל תקופת חסד. מהצד יעקבו מקרוב סוכנויות הדירוג הבינלאומיות, וככל הנראה נהיה עדים לאיומים מצדן על הורדות דירוג נוספות כבר בשבועות הקרובים.

האם הנשיא החדש יצליח להעלות את תקרת החוב? בסופו של דבר כן, אבל לא לפני שיתפשר ויש שיגידו גם "יכרע על ברכיו". הסיבה לכך היא שלנשיא הנבחר לא יהיה את הרוב המיוחד של שני שלישים הנדרש כדי להעלות את תקרת החוב של ארה"ב. בעוד שהבחירות לבית התחתון לא ישנו את התמונה הנוכחית והרפובליקנים ימשיכו להוות את הרוב, בסנאט הרוב של הדמוקרטים שגם ככה דחוק, עשוי להצטמצם עוד יותר, כאשר שליש מהמושבים בו יוחלפו. את הטלטלה הזו ניתן למנוע כבר בישיבה הראשונה של הקונגרס ב־13 בנובמבר, אך הסיכוי שזה יקרה בישיבה זו, משקף בדיוק את הכינוי שלה - "ברווז צולע" (the lame duck session).

בפעם האחרונה שהגדלת הגירעון עמדה על הפרק, הבטיח הנשיא אובמה כי אם ייבחר מחדש, הוא ינהל משא ומתן כדי להוריד את החוב האמריקאי. זאת לאחר שבפעם הקודמת הוא ומנהיג הרפובליקנים כמעט הסכימו על חבילה של קיצוצים והעלאות מסים של 4 טריליון דולר בתוך עשור. אולם, הפעם זה יהיה הרבה יותר מסובך, לשני המועמדים. רומני הבטיח לבצע הקלות במסים, ואם ייבחר, הוא ייאלץ לאכזב את בוחריו, ואילו אובמה, אם ייבחר, ייתקל ברוב רפובליקני, פחות אוהד, בבית הנבחרים.

2. איום הצוק הפיסקאלי מה עתיד הצמיחה?

המכשול השני שאיתו ייאלץ להתמודד הנשיא הנבחר יהיה "הצוק הפיסקאלי". הטבות המס שצפויות לפוג בדצמבר הקרוב מסתכמות ביותר מ־600 מיליארד דולר (4% מהתוצר). ההטבות מרוכזות בסקטור העסקי, בשוק העבודה ובצרכן הפרטי וללא הארכתן צפויה הכלכלה האמריקאית להיגרר למיתון חריף. אף שקיים קונצנזוס בשוק כי חלק ניכר מהטבות המס יוארכו, החברות בארה"ב העדיפו לשבת על הגדר במחצית השנייה של השנה ולהשהות את ההשקעות שלהן, עד שתתבהר דרך ההתמודדות עם הצוק והשלכותיו על הצמיחה.

סיר הלחץ שמצפה לנשיא הנבחר כולל גם את הלחץ הגלובלי, כאשר מנהיגים ומשקיעים בכל העולם חוששים מצניחה בקצב הצמיחה של הכלכלה האמריקאית שתכביד כמובן על הצמיחה הגלובלית.

חלק ממנהלי ההשקעות טוען כי מכשול העלאת תקרת החוב אינו מהווה מקור אמיתי לחשש, וחלקם אף מעריך כי לא תהיה לו כל השפעה על התשואות לפדיון של אג"ח ממשלת ארה"ב ועל השווקים.

לצערי, אני מעריך כי ההתמודדות הפעם תהיה מורכבת יותר. אמנם הנשיא הנבחר ינסה להפריד בין המכשולים ולהתמודד עם כל אחד בנפרד, אך הוא צפוי להיכשל. ההתמודדות עם הצוק הפיסקאלי מחוברת בקשרים סמויים וגלויים להתמודדות עם תקרת החוב, שכן בעוד שהתמודדות אחת קוראת להקטין את החוב (על ידי קיצוצים והעלאות מסים), השנייה קוראת לדחיית הצוק הפיסקאלי (על ידי הארכת תוקף הטבות מיסים ודחיית קיצוצים). החששות מחדלות פירעון לצד חששות מגלישה למיתון יעצימו, ככל הנראה, את העימותים הפוליטיים ויקשו על קובעי המדיניות להגיע לפשרה.

3. את מי יעדיפו השווקים? קשה באמת לדעת

בחודש האחרון נכתבו הררי תחזיות שניסו להתמודד עם השאלה איזה נשיא מתאים יותר להתמודד עם מצבה של הכלכלה האמריקאית, ואולי יותר חשוב - איזה נשיא מעדיף שוק ההון. חלק מההערכות מדבר על כך שהשווקים יעדיפו נשיא רפובליקני התומך בהפחתות מסים שיתמכו בעסקים ובצרכן האמריקאי. אולם, הסטטיסטיקה דווקא מראה כי משנת 1926 השווקים עלו יותר דווקא בשנים שבהן כיהן נשיא דמוקרטי.

לפחות לגבי השנה הראשונה לנשיאות, היינו מציעים לשים את הסטטיסטיקה בצד, ויחד איתה גם את גזירת המשמעויות הנובעות ממשנתו הכלכלית של כל אחד מהמועמדים. על אחד מהמועמדים יתקשו להתמודד עם המגה־מכשולים שעומדים בפניהם, והשווקים עשויים בהחלט לעבור ימים סוערים יותר מאלה שהכרנו בחודשים האחרונים.

משום שלא צפוי להימצא במהרה פתרון לבעיית החוב, האיום על דירוג האשראי של ארה"ב והחשש מחדלות פירעון יובילו ככל הנראה לעליית תשואות באג"ח הממשלתיות האמריקאיות, כלומר לירידה במחיריהן ולהפסדי הון למחזיקים בהן. רבים נוהגים לטעות ולחשוב כי בפעם הקודמת השוק התעלם מנושא הורדת הדירוג, והתשואות על אג"ח ממשלת ארה"ב אף יירדו. אבל הם שוכחים שבמקביל התנהל משבר אירופי, שאילץ את המשקיעים לחפש חוף מבטחים שאותו הם מצאו במטבע הירוק, כאשר בנוסף שוק המניות האמריקאי "התקפל" בכ־12%.

לרוב, להתמודדות נוספת עם תרחיש דומה כגון איום של הורדת דירוג השפעה נמוכה יותר על השווקים, אך הפעם, אם נביא בחשבון את נושא הצוק הפיסקאלי, נראה שהשפעת האיום לא תפחת ואף עשויה להיות גדולה יותר.

השורה התחתונה

הסכנה להורדת דירוג נוספת לארה"ב, בעקבות המאבקים הצפויים להגדלת תקרת הגירעון הפדרלי, לצד איום הצוק הפיסקאלי הקרב, צפויה להביא לירידה במחירי אג"ח ממשלת ארה"ב, ללא קשר לזהותו של הנשיא

הכותב הוא הכלכלן הראשי ומנהל מחלקת מאקרו ואסטרטגיה באקסלנס