הנהירה לדירה ולבורסה הזניקה את ההלוואות מכספי הפנסיה ב־49%

בחסות הריבית הנמוכה זינקו ב־2021 ההלוואות שלוקחים עמיתים מהגמל, ביטוחי החיים וקרנות הפנסיה ל־30 מיליארד שקל. ההלוואות, שמשמשות גם כהשלמה להון העצמי לנדל"ן או למינוף חסכונות להשקעות, צפויות לאבד אטרקטיביות עם עליית הריבית

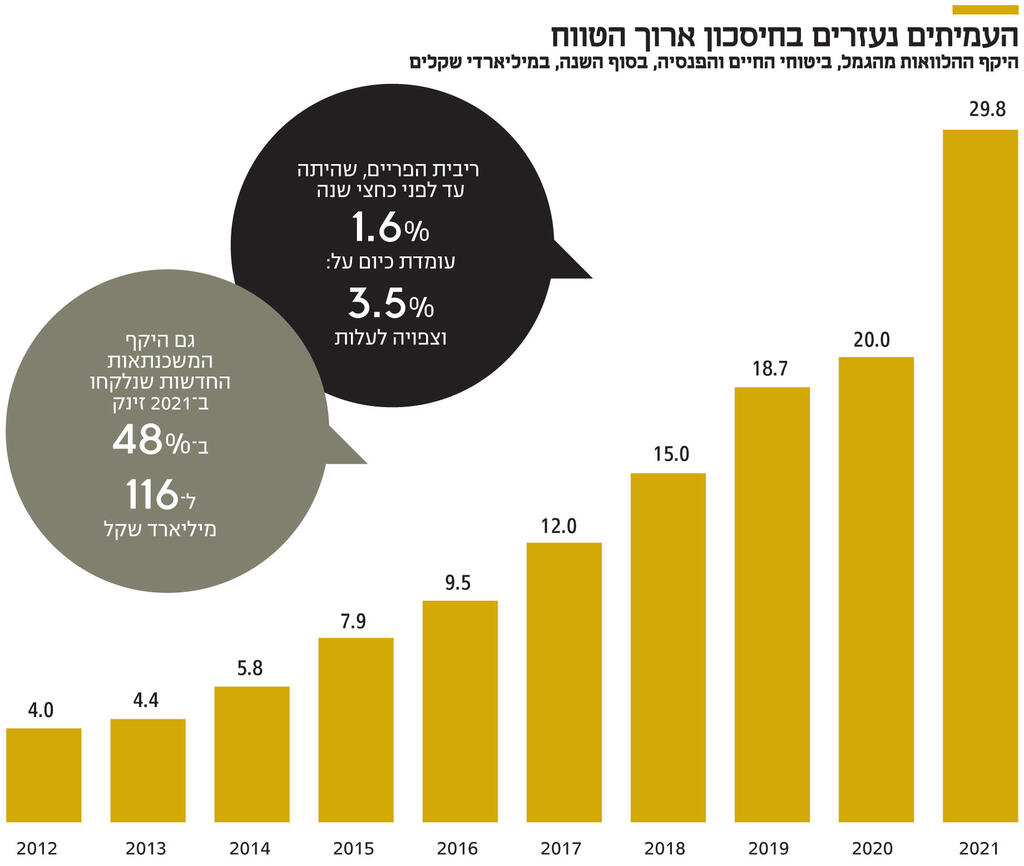

בשקט בשקט, כמעט בלי פרסום ושיווק, נהפכו ההלוואות שמעניקים הגופים המוסדיים לעמיתיהם לפופולריות. מהדו"ח השנתי ל־2021, שפרסמה בשבוע שעבר רשות שוק ההון, עולה כי היקף ההלוואות שניתנו ללקוחות הגיע ל־29.8 מיליארד שקל — זינוק של 48.9% לעומת שנת 2020.

בשוק הגמל, בעיקר בקרנות ההשתלמות, שבו מרוכזות מרבית ההלוואות, נרשמה עלייה של כ־40% להיקף של 20.3 מיליארד שקל. בענף ביטוחי החיים, ובעיקר בפוליסות החיסכון, הזינוק עמד על יותר מ־80% לסכום של 8.1 מיליארד שקל, ובקרנות הפנסיה עמד היקף ההלוואות בשנה שעברה על 1.4 מיליארד שקל — עלייה של 33% בתוך שנה.

קצב העלייה ב־2021 היה אמנם חריג, אבל גם בשנים שקדמו לה רשם תחום ההלוואות מכספי העמיתים צמיחה חדה. בסך הכל תיק ההלוואות גדל בתוך 5 שנים פי יותר מ־3.

העלייה החדה בביקוש להלוואות האלה מתרחשת על אף שהגופים המוסדיים כמעט אינם מפרסמים או משווקים את האפשרות לקבל הלוואה מאפיקי החיסכון ארוך הטווח — וזאת הודות לריביות הנמוכות שהם גובים עבורן. הריבית בהלוואות הללו עומדת על סדר גודל של ריבית פריים — 1.6% עד לפני כחצי שנה ו־3.5% כיום — ולעתים היא אף יכולה להגיע לריבית פריים מינוס 0.5%. מדובר בריביות נמוכות לעומת הממוצע הנהוג בבנקים, ובוודאי לעומת השוק החוץ־בנקאי, שהריביות שהוא גובה מתקרבות פעמים רבות לרמה דו־ספרתית. היכולת של המוסדיים להציע את ההלוואות בריבית נמוכה כזו נובעת מהעובדה שרמת הסיכון בהן נמוכה, הואיל ומול ההלוואה משועבדים כספי החיסכון של העמית, שאותם מנהל אותו גוף שמעמיד את ההלוואה.

העלייה בפופולריות של ההלוואות הללו נובעת, ככל הנראה, מהמודעות ההולכת וגוברת לקבלת אשראי זול. בנוסף — ולמרות היעדר נתונים לגבי מטרות השימוש של אותן הלוואות — אפשר להעריך בזהירות כי חלק לא מבוטל מהן משמש כהשלמה להון עצמי לרכישת דירה. העלייה במחירי הנדל"ן מאלצת את רוכשי הדירות למצוא פתרונות יצירתיים לצורך מימון הדירה, ונטילת הלוואות להשלמת ההון העצמי היא אחת מהדרכים לעשות זאת. מעבר לריביות הנמוכות, הרי שההלוואות מכספי המוסדיים גם ניתנות לתקופה ארוכה יחסית, שיכולה להגיע עד 7 שנים, כך שאפשר להעריך כי לפחות חלק מהצמיחה החדה אשתקד נבעה מהצורך הזה.

בנוסף להלוואות לטובת רכישת נדל"ן יש לקוחות מתוחכמים, שמשתמשים בהלוואות האלה כאמצעי למינוף כספי החסכונות שלהם, לצורך ביצוע השקעות נוספות. כאמור, בשנה שעברה עמדה הריבית על ההלוואות מהמוסדיים על כ־1.5% בלבד, ולקוחות שהשקיעו את כספי ההלוואה באפיק שמניב, לדוגמה, תשואה של 4% — עשו רווח נאה מבלי שהשקיעו מהונם העצמי.

אולם בדיעבד תזמון הזינוק בהלוואות הללו לא היה מוצלח במיוחד. השנה עלתה ריבית בנק ישראל ב־2%, כך שההלוואות מהמוסדיים, שמרביתן צמודות לריבית הפריים, התייקרו באופן משמעותי, והעלאות הריבית צפויות להימשך. במקביל, השווקים הניבו ברוב האפיקים תשואות שליליות, כך שמי שהשתמש בהלוואה למינוף השקעותיו לא רווה נחת בשנה האחרונה מהשיטה הזו. בשל חוסר היציבות בשווקים מחד והתייקרות ההלוואות מנגד, סביר להניח שהעלייה החדה בהיקף ההלוואות תתמתן השנה.

מבחינת המוסדיים, מתן הלוואות מכספי חסכונות הלווים הוא אמצעי לשימור לקוחות. לאלה מהם שזקוקים לכסף ורוצים למשוך אותו מקרן ההשתלמות שלהם, למשל, מציע הגוף המנהל את הקרן הלוואה, וכך נמנעת משיכת כספים נזילים מהקרן. בנוסף, נטילת הלוואה כזאת גם עשויה להקשות על הלווה לנייד את החיסכון שלו לגוף מוסדי אחר.

יחד עם זאת, בעיתות של מפולת בשווקים כפי שהיה בתחילת משבר הקורונה וגם השנה, נוטים המוסדיים לעתים להקשיח את התנאים לקבלת הלוואה ואפילו מקפיאים את האופציה הזו לגמרי, שכן הבטוחה מול ההלוואה נשחקת. בנוסף, יש גם מגבלה רגולטורית על היקף ההלוואות שיכולים המוסדיים לתת, וזאת בהתאם לסוג המוצר.

האם מגמת הזינוק בהלוואות האלה היא חיובית? מצד אחד, היות שזה אפיק ההלוואה הזול ביותר, ומאחר שמודעות הציבור אליו הולכת וגדלה, הרי שמדובר במגמה חיובית שמסייעת להקטנת הוצאות המימון של משקי הבית. מנגד, היות שגם שאר האשראי הצרכני גדל, נראה כי מדובר בחלק ממגמת העלייה במינוף של משקי הבית, שנעשתה בחסות הריבית הנמוכה. עידן הריבית האפסית הסתיים, ובשנתיים הקרובות נגלה אם הציבור יצליח לעמוד בכל ההלוואות שנטל, שמרביתן גם צפויות להתייקר בעקבות עליית הריבית. במקרה של ההלוואות מקרנות ההשתלמות והפנסיה, אם הלווה לא יעמוד בהן, הוא עלול לאבד חלק מהחסכונות שאמורים לשמש אותו לאחר גיל הפרישה.