בדיקה

לראשונה: החשיפה של קרנות הפנסיה למניות גבוהה מ־50%

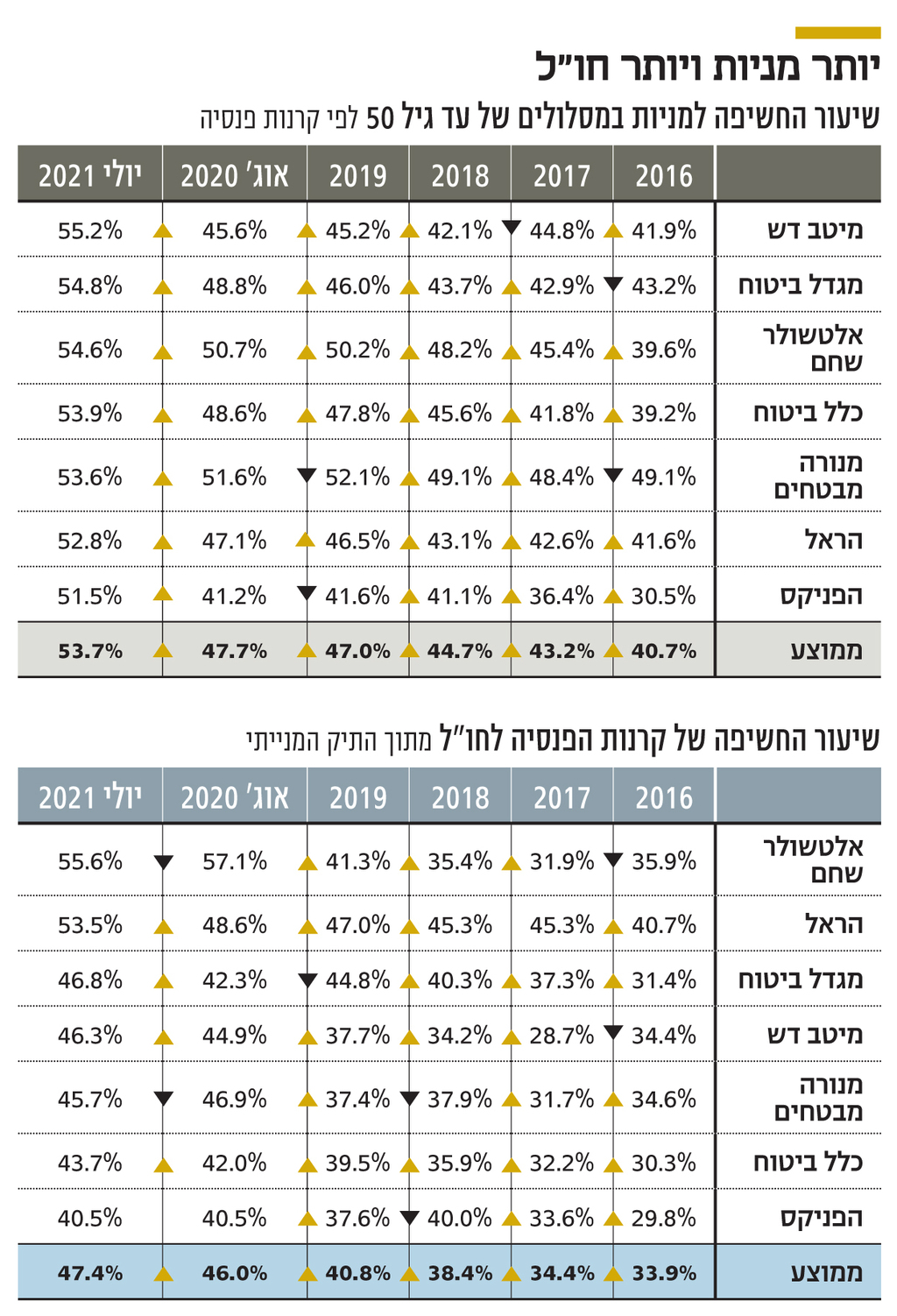

בשוק שבו קרנות ברירת המחדל מציעות דמי ניהול נמוכים מאוד, מנהלי ההשקעות פונים לנכסי סיכון כדי להשיג תשואות גבוהות ולמשוך לקוחות. בסוף יולי החשיפה הממוצעת למניות במסלולים עד גיל 50 הגיעה לכ־54%. החשיפה הממוצעת למניות בחו"ל: 47.4%

על רקע הגאות בשווקים והתחרות על התשואות, במטרה למשוך לקוחות, הגיעה החשיפה של קרנות הפנסיה למניות לשיא כל הזמנים. מבדיקת "כלכליסט" עולה כי החשיפה הממוצעת של קרנות הפנסיה במסלולים של עד גיל 50 עמדה בסוף יולי האחרון על 54% כמעט. מדובר במסלול שחולש על כשני שלישים מכספי הפנסיה של העמיתים בשבע קרנות הפנסיה הגדולות, ומנוהלים בו כ־113 מיליארד שקל.

מנהלי קרנות הפנסיה הגדילו את החשיפה של המסלולים האלה בצורה דרמטית, שכן לפני שנה בלבד, באוגוסט 2020, עמד היקף החשיפה הממוצעת על 47.6%. בסוף 2016 החשיפה עמדה על קצת פחות מ־41% (ראו תרשים).

קרן הפנסיה עם החשיפה הגבוהה ביותר במסלול המדובר היא זו של מיטב דש, עם חשיפה של 55.2%. קרן הפנסיה של הפניקס סוגרת את הטבלה עם חשיפה של 51.5%, אך החשיפה שלה היא שעלתה בצורה החדה ביותר, מאחר שבאוגוסט 2020 שיעורה עמד על 41.2% בלבד. עלייה חדה בחשיפה נרשמה גם בקרן הפנסיה של כלל ביטוח, שעלתה מחשיפה של 48.6% בסוף אוגוסט אשתקד לחשיפה של 53.8% בסוף יולי האחרון. כלומר, נכון לסוף יולי, כל קרנות הפנסיה מחזיקות בחשיפה של יותר מ־50% במסלולים של עד גיל 50.

גם אינפיניטי ומור יציעו בקרוב קרנות ברירת מחדל

הסיבה העיקרית לחשיפה הגבוהה היא התחרות הניטשת בין הקרנות, בעיקר בחסות מכרזי קרנות ברירת המחדל של המדינה. מדובר בקרנות שגובות דמי ניהול נמוכים במיוחד, שאליהן משויך באופן אוטומטי כל עובד שהמעסיק שלו לא דאג לו להסדר משתלם. הקרנות הללו נבחרות במכרזים של המדינה, והקריטריון העיקרי שבזכותו הן זוכות הוא גובה דמי הניהול שהן מציעות. המכרז הראשון יצא לדרך ב־2016, השני נערך ב־2018, וכיום פועלות בשוק שתי קרנות פנסיית ברירת מחדל — אלה של אלטשולר שחם ומיטב דש. נכון לסוף אוגוסט מנהלות שתי הקרנות האלה נכסים בהיקף של 28 מיליארד שקל, שמהווים 14% מקרנות הפנסיה החדשות. בקרוב יצטרפו אליהן הקרנות של אינפיניטי ומור, שזכו החודש במכרז האחרון שהתקיים.

במכרז האחרון נקבעו דמי הניהול על שיעור של 1% מההפקדה ועוד 0.22% מהצבירה — דמי ניהול שמובטחים לעובד במשך עשר שנים ממועד הצטרפותו לקרן הפנסיה. בנוסף נקבע, כי לעובד החוסך בקרן ברירת מחדל שיפרוש לפנסיה יובטחו דמי ניהול מרביים של 0.3% מהצבירה. זאת לעומת דמי ניהול הממוצעים בקרנות הפנסיה (בלי קרנות ברירת המחדל) ב־2020, שעמדו על 1.96% מההפקדות ו־0.2% מהצבירה.

בעולם שבו יש קרנות פנסיה המציעות דמי ניהול נמוכים באופן דרמטי, חייבים מנהלי יתר קרנות הפנסיה להציג תשואה עודפת, כדי להטות את משוואת השיקולים לעבר התשואות. בשל הריבית האפסית כמעט במשק הישראלי ובמרבית כלכלות העולם המערבי, שמשפיעה בצורה דרמטית על אג"ח מדינה, הדרך להשגת תשואה עודפת היא בעיקר באמצעות השקעה בנכסי סיכון — כלומר, מניות. בשל המרחק היותר גדול שלהם מגיל הפרישה בהשוואה לעמיתים אחרים, הגדלת החשיפה, כלומר הגדלת הסיכון, נעשית במסלולים של חוסכים שגילם אינו עולה על 50. מנהלי קרנות ברירת המחדל, שנאבקים במקביל על גיוס לקוחות, מגדילים גם הם את החשיפה למניות.

2 צפייה בגלריה

מנכ"ל־משותף באלטשולר שחם גילעד אלטשולר ומנכ"ל מיטב דש אילן רביב

(צילומים: תומי הרפז, יובל חן)

ואכן, נכון להיום, המניות מספקות את הסחורה. מתחילת השנה הנוכחית עלה מדד הדגל של הבורסה המקומית, ת"א־35, ב־23%, והמדד המייצג, ת"א־125, עלה ב־19%. העלייה במדדים המקומיים היא חלק ממגמה כלל־עולמית. מדד S&P 500, שכולל את 500 החברות הגדולות בארה"ב, הניב 18% מתחילת השנה, ומדד DAX, המייצג את הבורסה הגרמנית, עלה ב־14%.

מנכ"ל חברת הביטוח מנורה מבטחים יהודה בן אסאייג אמר ל"כלכליסט" כי "התחרות מעלה את הפיתוי להגדיל את הסיכון, אבל התזמון חייב להיות יוצא מהכלל. צריך להיזהר לא להגיע למצב של חשיפה גבוהה מאוד כשהשוק יורד. אם החשיפה נעשית באופן מושכל, ובמקומות שבהם מנהל ההשקעות מרגיש בנוח, כמו במסלולים של הצעירים, היא לאו דווקא מגדילה את הסיכון".

לדברי ברק בנסקי, מנהל ההשקעות של קרנות הפנסיה של כלל ביטוח, "בעקבות הריבית הנמוכה, שיעור התשואה על אג"ח ממשלתיות עומד על קצת יותר מ־1%, וזו תשואה שאינה אטרקטיבית להשקעה. לכן מנהלי הקרנות מחפשים אלטרנטיבה לרכיב זה, והגדלת הרכיב המנייתי היא אחד הפתרונות". בנסקי הוסיף כי "גם היצע ההשקעות גדל, וכיום אפשר להשקיע בשווקים דרך קרנות סל וקרנות השקעה. ההשקעה בקרנות אלה מגדילה אף היא את היקף החשיפה המנייתית".

לשאלה אם לא מדובר בסיכון גדול מדי עבור החוסכים, השיב בנסקי כי "מדובר בהתיישרות של שוק הפנסיה הישראלי עם הנעשה ביתר העולם המערבי. החשיפה של קרנות הפנסיה הישראליות למניות היא חשיפת חסר היסטורית. קרנות הפנסיה בארה"ב ובבריטניה מחזיקות זה עשרות שנים בחשיפה של 50%-45% למניות".

אלטשולר שחם החשופה הגדולה ביותר למניות חו"ל

כפי שהריבית הנמוכה דוחפת את קרנות הפנסיה לעבר נכסי סיכון, היקף הנכסים בהן דוחף אותן להגדלת החשיפה למניות מעבר לים. זאת מהסיבה הפשוטה שבסדר הגודל הנוכחי של הנכסים המנוהלים בקרנות הפנסיה הישראליות אי אפשר להשיג תשואה שלא באמצעות השקעות בהיקפים גדולים, וההיצע מעבר לים גדול בהרבה — הן מבחינת מגוון והן מבחינת כמות הסחורה.

וכך, נכון לסוף יולי, החשיפה הממוצעת של החלק המנייתי בתיק ההשקעות של קרנות הפנסיה לחו"ל עומדת על 47.4%. אך בניגוד לחשיפה המנייתית הכוללת, העלייה בחשיפה לחו"ל נמשכת כבר כמה שנים, ולכן היא אינה חדה. בסוף אוגוסט 2020 החשיפה לחו"ל עמדה על 46%, בעוד בסוף 2016 היא עמדה על 33.8% בלבד.

קרן הפנסיה בעלת החשיפה הגבוהה ביותר לחו"ל היא זו של אלטשולר שחם שכמעט 56% מתיק מניותיה מושקעים בחו"ל. עם זאת, במהלך השנה האחרונה הקטין בית ההשקעות במעט את החשיפה של קרן הפנסיה שלו לחו"ל. תיק המניות בעל החשיפה הנמוכה ביותר לחו"ל הוא זה של קרן הפנסיה של הפניקס — 44.1%.

הרגולטורים הפיננסיים בישראל, רשות שוק ההון ורשות ניירות ערך, פועלים להגדלת היצע אפשרויות ההשקעה של המוסדיים בישראל באופן שעשוי לשנות מעט את המשוואה. בין היתר, מדובר בניסיון למשוך לבורסה המקומית יותר חברות הייטק גדולות, שכיום ברירת המחדל שלהן היא הנפקה מעבר לים, בעיקר בארה"ב.