הבנקים ברווחי שיא, העסקים הקטנים מאחור

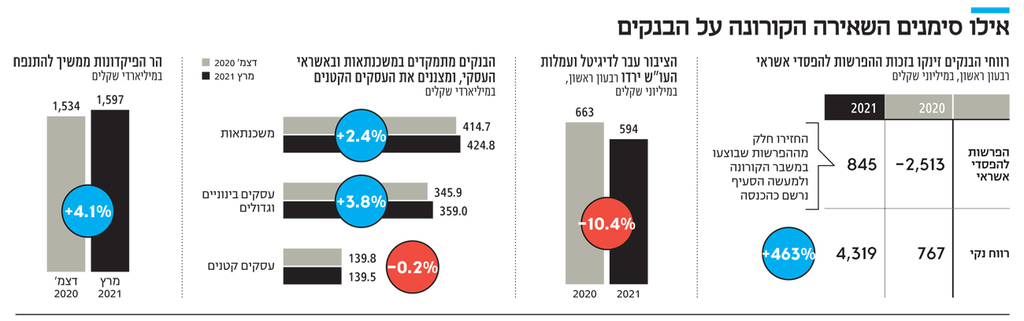

הבנקים סיימו את שנת הקורונה עם זינוק חלומי של 463% ברווח הנקי, ל־4.3 מיליארד שקל, וחזרו לצמוח באשראי. אך הם מעדיפים לנתב את ההלוואות לעסקים גדולים ולמשכנתאות, והעסקים הקטנים, שמוגדרים בסיכון גבוה והם מנפגעי המשבר המרכזיים, עלולים להישאר מאחור

אם מישהו היה מעריך לפני שנה, בעיצומו של משבר הקורונה, שהבנקים יציגו ביחד רווח נקי של 4.3 מיליארד שקל ברבעון הראשון של 2021, היו חושבים שהוא מנותק מהמציאות. אולם השנה רבת התהפוכות הובילה בסופו של דבר את הבנקים לאחד הרבעונים המוצלחים ביותר שלהם, עם זינוק של 463% ברווח הנקי בהשוואה לרבעון המקביל ותשואה על ההון של כ־14%. בנוסף רשמו הבנקים צמיחה נאה בפעילות האשראי ברבעון הראשון השנה.

כשבוחנים את פעילות הבנקים לפי המגזרים, עולה נתון מטריד. בעוד בכל תחומי האשראי נרשמה צמיחה כזו או אחרת, באשראי לעסקים קטנים נרשם קיפאון, ואפילו ירידה קלה של 0.2% בהיקף האשראי. הבנקים טוענים כי הביקוש לאשראי בעסקים הקטנים ירד, שכן הם עדיין מתאוששים מהמשבר, ולא ממהרים לבצע השקעות חדשות.

אולם נראה כי הבנקים מעדיפים לנתב את האשראי לעסקים גדולים ולמשכנתאות, שרמת הסיכון שלהם נמוכה יותר, ולצמצם את החשיפה לעסקים קטנים שמוגדרים ברמת סיכון גבוהה. עוד מוקדם לומר שיש מחנק אשראי לעסקים הקטנים על סמך תוצאות של רבעון אחד, אבל אי אפשר להתעלם מכך שכמעט שום בנק לא סימן את מגזר העסקים הקטנים כמגזר שבו הוא מתכוון למקד את הצמיחה שלו. במקום זאת, ברוב הבנקים מעדיפים למקד את הצמיחה במשכנתאות, שם גם יש ביקוש גבוה מאוד להלוואות, וגם ההלוואות נחשבות לבעלות סיכון נמוך מכיוון שמולם משועבד נכס. כמו כן תיק האשראי לעסקים בינוניים וגדולים צמח ב־3.8% מתחילת השנה. אם לא יסתמן שינוי בהתאוששות העסקים הקטנים ברבעון הבא, תצטרך המדינה לבחון אם לבצע התערבות נוספת בנושא האשראי לעסקים קטנים.

הפחד השתלם

לרווחים הגבוהים תרם משבר הקורונה, או ליתר דיוק הפחד ממנו. בשנה שעברה ביצעו הבנקים הפרשות גבוהות מאוד להפסדי אשראי של מעל 7 מיליארד שקל — מחשש שמשבר הקורונה יביא לגל של פשיטות רגל במשק ולאי עמידה בהלוואות מצד עסקים ומשקי בית. אלא שהגעת החיסונים המהירה שינתה את התמונה. מבצע ההתחסנות החזיר את את המשק לשגרה, וביטל את הצורך בכריות ההון הגדולות. בנוסף לכך המדינה השאירה במשך כל התקופה הזו את מנגנון המענקים ודמי אבטלה, שתרם אף הוא לצמצום פשיטות הרגל.

התוצאה היא שברמת המאקרו הפגיעה הכלכלית ממשבר הקורונה פחות חמורה מכפי שהוערך אשתקד, והבנקים החלו להחזיר לעצמם ברבעון האחרון חלק מאותן הפרשות ענק. סעיף ההפרשות להפסדי אשראי, שגבה מהבנקים 2.5 מיליארד שקל ברבעון הראשון של 2020, תרם להם השנה הכנסות של 845 מיליון שקל.

החלטת הבנקים להחזיר חלק מההפרשות מתבססת על צמצום ההלוואות שנמצאות בדחיית תשלומים. בתחילת המשבר הורה בנק ישראל לבנקים לאפשר ללווים להקפיא הלוואות, והמספרים היו מבהילים: הלוואות בהיקף של 180 מיליארד שקל הוקפאו. אלא שהמשק התאושש ורוב הלווים חזרו לפרוע את הלוואותיהם, ונכון לסוף אפריל היקף ההלוואות בדחיית תשלומים עומד על 23 מיליארד שקל, ומדו"חות הבנקים עולה כי נכון לסוף הרבעון הראשון פחות מ־2% מתיק האשראי שלהם נמצא בסטטוס של דחיית הלוואות.

במובן מסוים הקורונה היא אחד הדברים הטובים שקרו לבנקים בשנים האחרונות. היא השאירה להם ארסנל של הכנסות בסעיף ההפרשות להפסדי אשראי, שהם יוכלו לשחרר בקצב כזו או אחר בשנתיים הקרובות לתדלוק שורת הרווח. בנוסף, הם צפויים ליהנות ממדד המחירים הגבוה יחסית של הרבעון השני (שעומד כיום על 1%), שיתרום גם לרווחים העתידיים.

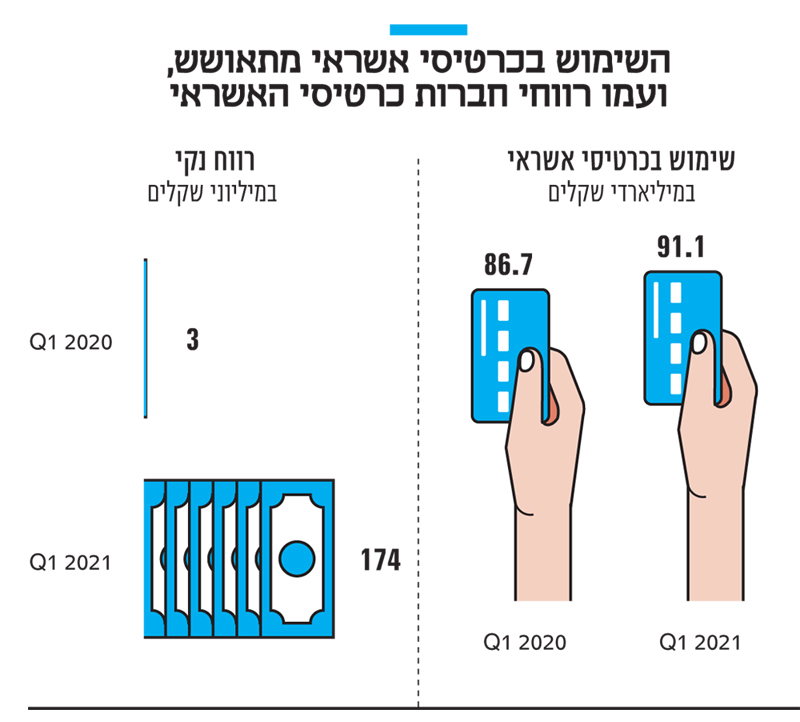

תמונה דומה נרשמה גם בחברות כרטיסי האשראי. ישראכרט, כאל ומקס הרוויחו ביחד 174 מיליון שקל, לעומת רווח אפסי של 3 מיליון שקל ברבעון המקביל. גם בחברות כרטיסי האשראי בלטה הצניחה בהפרשות להפסדי אשראי, שעמדו ברבעון הראשון השנה על 3 מיליון שקל בלבד, לעומת 277 מיליון שקל ברבעון המקביל. כמו כן השימוש בכרטיסי אשראי צמח ב־5% ברבעון. בחלק מרכזי מהרבעון היה עדיין סגר, אולם השימוש בכרטיסי אשראי זינק בחדות במרץ עם הסרת מגבלות הקורונה.

אלא שדווקא על רקע הזינוק של הבנקים והתאוששות המשק, מתחדדת דמותם של הנפגעים האמיתיים מהמשבר: שכבות מוחלשות וצעירים. יש לא מעט במשק שהקורונה לא ממש “מאחוריהם”, ואין להם הרבה אשראי מהמערכת הבנקאית וייקח להן זמן לחזור לעצמם. הסכנה היא שאופוריית היציאה מהמשבר ששוטפת את המשק, בהובלת הבנקים, עלולה להשכיח את הצורך לסייע לנפגעי הקורונה האמיתיים.

סוף מנגנון הסיוע

על אף הנתונים החיוביים, בבנקים לא חוגגים עדיין. "המשבר ממש לא מאחורינו", אומר גורם בכיר במערכת הבנקאית. "עוד נראה פשיטות רגל של עסקים קטנים, אחרי שייגמר הסיוע הממשלתי, אבל ההיקף יהיה נמוך מכפי שהוערך בתחילת המשבר".

וגם יש עדיין שתי נקודות מבחן לפני שיתאפשר לומר שהבנקים צלחו לחלוטין את המשבר. הראשונה היא סיום מנגנון הסיוע של המדינה בשבועות הקרובים; והשנייה היא ההלוואות בקרן בערבות מדינה. במסגרת הקרן הזו העניקו הבנקים הלוואות בהיקף של כ־20 מיליארד שקל לעסקים שנפגעו במשבר. הפירעון של אותן הלוואות התחיל רק בשבועות האחרונים, ולכן ייקח מספר חודשים כדי לקבוע אם אותם עסקים אכן צלחו את המשבר ומסוגלים לעמוד בהחזר החוב.

סיכונים אפשריים נוספים הציג בשבוע שעבר המפקח על הבנקים יאיר אבידן, שאמר שצריך לוודא שלא מתפתחות בעיות של פוסט־קורונה כמו אינפלציה או התנפחות מחיר הנכסים בחסות הריבית האפסית.

בנוגע לפעילות השוטפת, יציאת המשק מהסגר והחזרה לשגרה התניעו את צמיחת תיק האשראי של הבנקים, וזה צמח במהלך הרבעון הראשון ב־2.4%, שמשקפים קצב צמיחה שנתי של קרוב ל־10%.

הפיקדונות מתנפחים

למשבר הקורונה היו השלכות נוספות על הבנקים מלבד סוגיית הפסדי האשראי. בעקבות המשבר נרשם אשתקד זינוק אדיר של מעל 230 מיליארד בהיקף הפיקדונות של הציבור. הזינוק נבע מהבריחה משוק ההון והתבצרות במזומן, מהירידה בצריכה ומכספי הסיוע ששפכה המדינה על המשק. הציפייה היתה שעם החזרה לשגרה ברבעון הראשון, המגמה הזו תיבלם, אולם זה עדיין לא קרה. במהלך הרבעון הראשון התנפחו פיקדונות הבנקים ב־63 מיליארד שקל נוספים, עלייה של 4.1%, לכמעט 1.6 טריליון שקל, סכום אדיר של כספים ששוכב וצובר תשואה אפסית.

מאפיין נוסף של הקורונה הוא האצת הפעולות בדיגיטל, בעיקר בקרב האוכלוסייה המבוגרת יותר שלפני הקורונה מיעטה להשתמש. היות שהעמלות על ביצוע פעולות בערוצים ישירים נמוכות משמעותית לעומת פעולות המתבצעות על ידי פקיד, נרשמה שחיקה חדה של 10.4% בהכנסות מעמלות עו"ש ל־594 מיליון שקל ברבעון הראשון. אף שהמשק חוזר לשגרה, סביר כי מגמה זו תימשך.