בלעדי

חברת OPC של עידן עופר בדרך להשתלט בחשאי על תחנת הכוח באר טוביה

OPC מנהלת מו"מ לרכישת התחנה, שהיא אחת התחנות הפרטיות הגדולות בישראל • המהלך המפתיע מגיע אחרי שעל התחנה התנהל קרב ארוך בין מוטי בן משה וקרן קיסטון של רוני בירם וגיל דויטש • רכישת התחנה על ידי עופר תחייב אישור של רשות התחרות

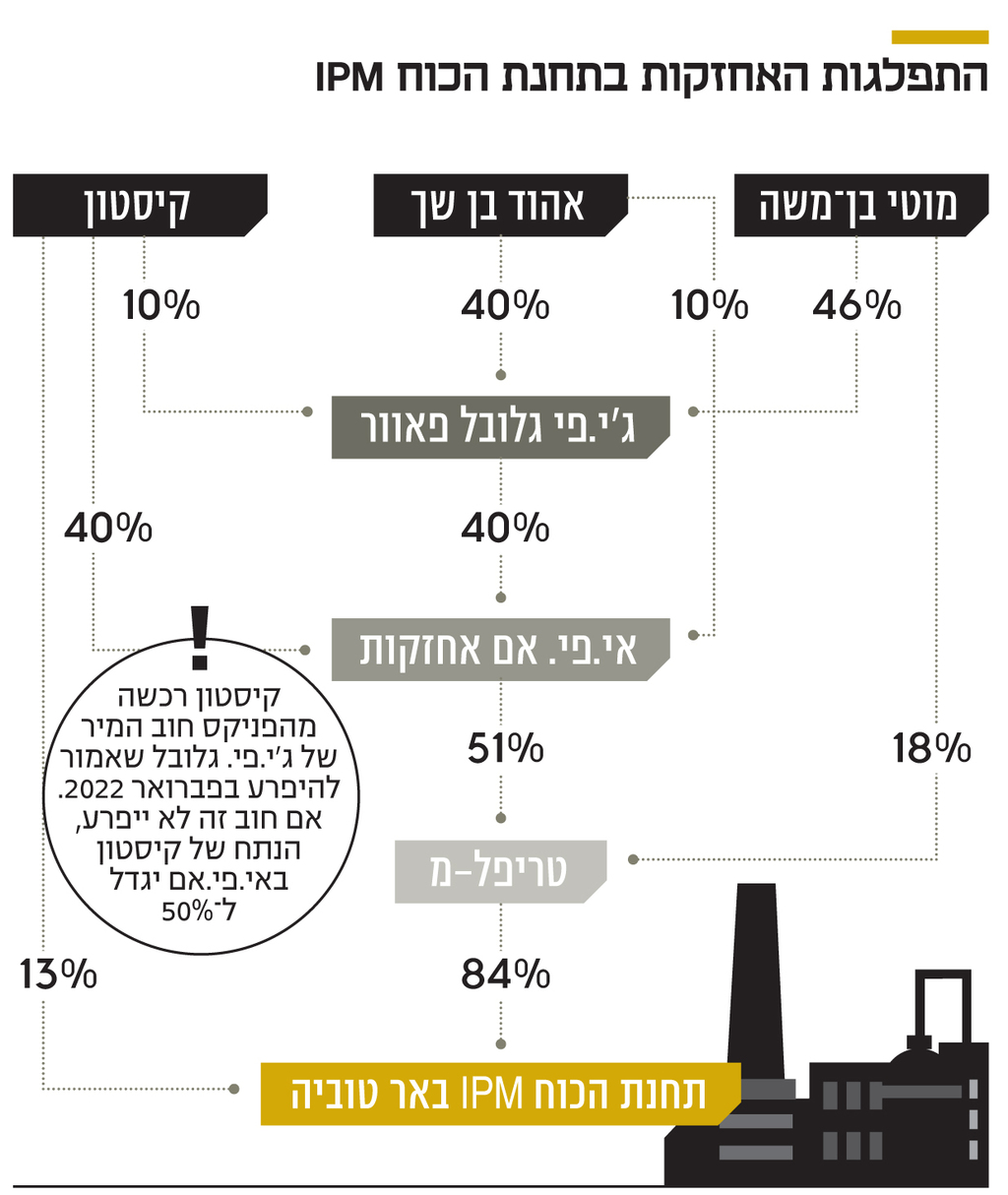

התפתחות דרמטית בעסקה לרכישת השליטה בתחנת הכוח IPM בבאר טוביה. בתחילת החודש נחשף ב"כלכליסט" כי קרן התשתיות קיסטון שבשליטת גיל דויטש, רוני בירם והמנכ"ל נבות בר, חתמה על עסקה מורכבת שתעניק לה את השליטה (34% בשרשור) בתחנת הכוח, שהיא אחת מתחנות הכוח הפרטיות הגדולות בארץ, תמורת 600 מיליון שקל.

העסקה עוררה התנגדות מצד מוטי בן־משה, שבמסגרת עסקה אחרת, עושה את דרכו להיות בעל מניות משמעותי (28% בשרשור) בתחנת הכוח. למעשה, אילולא העסקה של קיסטון, בן־משה היה הופך לבעל המניות הגדול בתחנה. המתיחות בין שני הצדדים, שלהם היסטוריה של קרבות סביב הניסיון של בן־משה לרכוש את השליטה באפריקה ישראל במסגרת הסדר חוב, עשויה להיפתר באמצעות מהלך מפתיע – רכישת תחנת הכוח בבאר טוביה על ידי גורם אחר.

ל"כלכליסט" נודע כי חברת האנרגיה OPC שבניהול גיורא אלמוגי ובשליטת עידן עופר מנהלת משא ומתן חשאי לרכישת התחנה, שעל בעלי המניות שלה נמנים כיום קרן נוי, לאומי פרטנרס והפניקס – שחתמו על עסקה למכירת האחזקות בתחנה לקיסטון – וכן יצחק מירילשווילי וגלובל פאוור הציבורית, שבה מחזיקים בן־משה ואהוד בן־ש"ך. ככל הידוע, המגעים מתקיימים לפי שווי של 1.3 מיליארד שקל לחברת טריפל־אם, שמחזיקה ב־84% ממניות תחנת הכח, בעוד העסקה מול קיסטון משקפת שווי של 1.2 מיליארד שקל. בתחילת החודש, OPC השלימה גיוס הון מבעלי המניות של החברה באמצעות הנפקת זכויות בהיקף כולל של 328.5 מיליון שקל, מה שעשוי להעיד על כך שהיא מכשירה את הקרקע לעסקת באר טוביה. בנוסף, נכון לסוף יוני, בקופת החברה יש מזומנים ושווי מזומנים בהיקף של 631 מיליון שקל.

גורמים בסביבת המגעים סבורים כי קיסטון תהיה מוכנה לוותר על העסקה בתמורה לפיצוי כלכלי מצד OPC. ככל הנראה, קיסטון מצויה בתמונת המגעים, כשבמקביל מתנהלים מולה מגעים לגיבוש מתווה פיצוי.

ככל הידוע, לא כל בעלי המניות של תחנת הכוח בבאר טוביה מצויים בסוד המגעים מול OPC. קרן נוי, לאומי פרטנרס והפניקס לא צפויות להתנגד לעסקה, משום שהן יקבלו תמורה גבוהה במעט מזו שהן אמורות לקבל מקיסטון.

מכשול בדמות גלובל פאוור

גורם שעשוי להוות מכשול משמעותי בפני העסקה המתרקמת הוא חברת גלובל פאוור הציבורית. בימים אלו מתחולל בגלובל פאוור מאבק שליטה בין בן־משה לבן־ש"ך. עד ליום חמישי האחרון, בן־משה החזיק באמצעות רבוע כחול 11% ממניות גלובל פאוור. ביום חמישי השלימה רבוע כחול את העסקה שבמסגרתה רכשה 35% ממניות החברה מידי משפחת כספי תמורת 57 מיליון שקל, ובכך בן־משה עלה לאחזקה של 46.5% בחברה, ועקף את בן־ש"ך, שמחזיק ב־40% ממניות החברה. בעבר כספי ובן־ש"ך היו שותפים לשליטה, אך היחסים עלו על שרטון מה שהוביל בפועל לפירוק גרעין השליטה. מאבק השליטה בין בן־משה לבן־ש"ך עלול להוביל לכך שהשניים לא יגיעו להסכמות בנוגע לעסקה מול OPC.

כמו כן, גם עסקת קיסטון מעוררת מחלוקות בין שני בעלי המניות המרכזיים בגלובל פאוור ומחוללת סערה בדירקטוריון של החברה. במסגרת העסקה מול קיסטון, הפניקס מכרה לה הלוואה המירה למניות שהעמידה לאחת מהחברות בפירמידה של תחנת הכוח בבאר טוביה. המרת ההלוואה למניות דורשת את האישור של גלובל פאוור. בנושא הזה בן־משה מתנגד ואילו בן־ש"ך תומך. בן־משה מתנגד משום שלטענתו העסקה מול קיסטון בכללותה תוביל לכך שמניות החברה ייכנסו לרשימת השימור, מה שיהפוך אותה לבעלת מניות נחותה בתחנת הכוח בבאר טוביה, וכן משום שלטענתו קיסטון היא מתחרה של גלובל פאוור בשל האינטרסים שיש לה בתחנת כוח אחרת – זו שממוקמת ברמת חובב. גם לאחר שבוע סוער של ויכוחים, טרם הושגה הסכמה בנושא.

תחנת הכוח IPM בבאר טוביה נשלטת על ידי חברה בשם טריפל־אם, שמחזיקה ב־84% מהמניות שלה. טריפל־אם נשלטת בידי חברה בשם IPM אחזקות (51%) שנשלטת בידי גלובל פאוור (40%), שנסחרת בבורסת ת"א לפי שווי של 245 מיליון שקל. תחנת הכוח בבאר טוביה שמופעלת על ידי סימנס הגרמנית, פועלת במחזור משולב וכושר הייצור שלה עומד על 451 מגה־וואט, מה שהופך אותה לאחת מתחנות הכוח הפרטיות הגדולות בישראל.

העסקה שעליה חתמה קיסטון מורכבת מכמה נדבכים. מקרן נוי ולאומי פרטנרס היא רוכשת נתח של 40% ממניות IPM אחזקות, וכן את הזכות להחזר הלוואות הבעלים. כמו כן, במסגרת העסקה היא אמורה לרכוש מהן 5.1% ממניות החברה־הבת טריפל־אם, ואת הזכות להחזר ההלוואות בגין המניות. בתמורה לכך, היא תשלם לנוי ולאומי פרטנרס 293 מיליון שקל בחלוקה שווה. במקביל, קיסטון אמורה לרכוש מהפניקס את האחזקות שלה בגלובל פאוור (10.5%), הלוואה המירה ל־10.5% ממניות גלובל פאוור ו־7.5% ממניות טריפל־אם, וזאת בתמורה ל־307 מיליון שקל, מה שמביא את ההשקעה הכוללת שלה ברכישת השליטה בתחנה ל־600 מיליון שקל.

מה מחפשת OPC בתחנה?

OPC נסחרת בבורסת ת"א לפי שווי של 6.8 מיליארד שקל, זאת לאחר שב־12 החודשים האחרונים מנייתה עלתה בקרוב ל־12%. בעלת השליטה בחברה היא חברת האחזקות קנון (58.8%) שבשליטת עופר (60.3%). כושר הייצור הכולל של OPC עומד על 2.1 ג'יגה־וואט. החברה מחזיקה בשתי תחנות כוח מהגדולות בארץ – אחת במישור רותם ואחת בחדרה. בנוסף, החברה נמצאת בשלבי ייזום או הקמה של פרויקטים נוספים, בהם תחנת הכוח צומת ליד קריית גת, שההספק שלה עתיד לעמוד על 396 מגה־וואט, ותחנת הכוח שתספק חשמל למתקן ההתפלה השני בשורק, שכושר הייצור שלה יעמוד על 87 מגה־וואט.בנוסף, ל־OPC יש גם פעילות אנרגיה מתחדשת בארה"ב, וזאת באמצעות החברה האמריקאית CPV שאת השליטה בה (70%) השלימה בחודש ינואר האחרון בתמורה ל־648 מיליון דולר.

OPC שואפת להרחיב את העסקים שלה בישראל, ורכישת התחנה בבאר טוביה עולה בקנה אחד עם כוונתה. אם היא אכן תרכוש את התחנה, הדבר יבסס את מעמדה כחברת האנרגיה הפרטית הגדולה בארץ. בשל גודלה ובשל היותה גורם ריכוזי, מכשול משמעותי נוסף ברכישת באר טוביה הוא ועדת הריכוזיות ורשות התחרות, שתידרשנה לאשר את העסקה. הוועדה בלמה בעבר ניסיונות התרחבות של OPC.