התיקו הפוליטי עלול לשבש את מכירתה של כאל

מה גרם לבנק ישראל לשנות עמדה ולתמוך בהפרדת חברת כרטיסי האשראי מבנק דיסקונט, והאם זה קשור גם לפיזור ועדת בלינקוב; האם ממשלת המעבר תצליח להשלים את ההפרדה במועד, והאם חברות הביטוח ישתלטו על ענף כרטיסי האשראי; ולמה כבר ברור שהציבור כלל לא ירוויח מהמהלך

חסם משמעותי בדרך להפרדת כאל מדיסקונט הוסר אתמול, כשבנק ישראל הודיע כי יתמוך בהפרדה הזו, ובכך הצטרף לשאר הרגולטורים הפיננסיים ובראשם משרד האוצר שתומכים במהלך.

עם זאת, במסגרת לוחות הזמנים המצומצמים והמצב הפוליטי הבעייתי בישראל, ייתכן שמהלך זה לא ייצא לפועל. במסגרת חוק שטרום מלפני 5 שנים נקבע כי על הבנקים הגדולים - הפועלים ולאומי - למכור את חברות כרטיסי האשראי שהיו אז בבעלותן, ישראכרט ולאומי קארד, והמהלך אכן הושלם בתוך כמה שנים. לעומת זאת, בלחץ בנק ישראל נקבע כי חברת כרטיסי האשראי כאל תישאר בידי בנק דיסקונט (71.8%) לתקופת ביניים, וכי החל מינואר 2021 ניתן להחליט לכפות את ההפרדה גם על דיסקונט, כאשר יש לקבל את ההחלטה בתוך שנתיים. כאל נמצאת בבעלות בנק דיסקונט, אולם הוא מחזיק רק ב־72% מהמניות.

בשאר המניות מחזיק הבנק הבינלאומי, והוא לא יחויב למכור אותן. לצורך קבלת ההחלטה הוקם צוות שהורכב מנציגים של הרגולטורים הפיננסיים, שנטו לתמוך בהפרדה. בבנק ישראל לא התלהבו מההפרדה, והחליטו ביוני האחרון לבצע ניתוח שיבחן האם נכון לבצע את ההפרדה. אתמול כאמור פורסמה המסקנה הסופית, והיא תמיכה בהפרדה.

1.פירוק ועדת בלינקוב סייע לבנק ישראל

בבנק ישראל לא נלהבים מההחלטה להפריד את כאל מדיסקונט. במכתב שכתב פרופ' מישל סטרבצ'ינסקי מנהל חטיבת המחקר בבנק ישראל, לוועדה, הוא ציין כי בנק ישראל בחן כמה סוגיות, בהן האם ההפרדה תגדיל את התמריץ של כאל להתחרות בבנקים והאם השארת כאל בידי דיסקונט מסייעת לדיסקונט לחולל תחרות מול הבנקים הגדולים.

בבנק ישראל לא פירטו מה הנתונים שנבדקו ומה הממצאים שעלו, אך כתבו כי התשובה לא היתה חד־משמעית, וכי עלו ממצאים לכאן ולכאן בתועלת ההפרדה. בסופו של דבר, נראה כי הנימוק שהכריע את הכף הוא רצון ליצור מגרש משחקים שווה בין השחקניות בענף כרטיסי האשראי, בניגוד למצב הנוכחי שבו לשחקנית אחת (כאל) יש יתרונות על פני מתחרותיה בשל השתייכותה לבעלות בנקאית, ובראשם גישה למקורות מימון זולים לפעילותה.

בזמן דיוני ועדת שטרום רצו רוב חברי הוועדה כבר אז לחייב את דיסקונט למכור את כאל, אולם המפקחת על הבנקים דאז, חדוה בר, התנגדה בנימוק שהדבר יחליש את דיסקונט שהיה אז ממילא במצב מקרטע יחסית. אלא שמאז שדיסקונט עבר מהפכה, הוא הפך לבנק יעיל הרבה יותר וצומח.

כיום כאל מהווה כ־7% מרווחי קבוצת דיסקונט לעומת 15% ואף יותר בעבר, כך שהטיעון שהפרדת כאל תפגע ביציבות דיסקונט כבר לא מחזיק מים. בזמנו ההערכות היו שבנק ישראל גם מתנגד להפרדה, מחשש שהפרדת כל חברות כרטיסי האשראי מהבנקים תסלול את הדרך גם להוצאת הפיקוח על החברות מידי בנק ישראל - רעיון שעלה בוועדת שטרום. חשש זה ריחף באוויר בשנה האחרונה כאשר ועדת בלינקוב פעלה לשינוי מבנה הפיקוח בענף הפיננסים.

ועדה זו התפזרה לאחרונה, לאחר פיצוץ בין האוצר לבנק ישראל בנוגע למסקנות הוועדה. והנה - במקרה או שלא - זמן קצר לאחר שהתפזרה הוועדה, ונראה כי הוסר האיום להוצאת הפיקוח על חברות כרטיסי האשראי מבנק ישראל, החליט בנק ישראל שאינו מתנגד להפרדת כאל מדיסקונט. בכל אופן, על המתח החריף בין בנק ישראל למשרד האוצר ניתן היה ללמוד גם מהאופן שבו פורסמה ההחלטה ומתגובתו הצינית של משרד האוצר.

במקום הודעה משותפת של הוועדה, בחר בנק ישראל להקדים ולהודיע כי הוא תומך בהפרדה. ל"כלכליסט" נודע כי בבנק ישראל לא עדכנו את האוצר על כוונתם לפרסם את עמדתם, ובאוצר הגיבו בציניות כי "הם שמחים שבנק ישראל הצטרף לעמדתם, וכי בימים הקרובים צפויה ועדת היישום לפרסם המלצה משותפת לשר האוצר להפריד את כאל מדיסקונט". האירוניה היא כי בנק ישראל היה הגוף האחרון מבין כלל הגופים החברים בוועדת היישום של חוק שטרום (לצד מנכ"ל משרד האוצר, אגף התקציבים, רשות התחרות ורשות שוק ההון) שהביע תמיכה בהפרדת כאל מדיסקונט, וכי עמדתו הנוכחית מהווה מעין הסכמה לעמדת האוצר המקורית.

למעשה, יש הטוענים כי במהלך הדיונים בנק ישראל התנגד להפרדת כאל מדיסקונט וסירב להעביר מידע רלבנטי לקבלת ההחלטה. בבנק ישראל אומרים, כי העבירו את כל המידע הרלבנטי שניתן להעביר מבחינה חוקית, וכי עמדתם גובשה באופן מקצועי ודקדקני. עם זאת, גם בבנק ישראל לא מכחישים כי הבחירה לפרסם את עמדת ועדת ההיגוי שלו באופן פומבי קשורה למערכת היחסים שהתפתחה לאחרונה בין הבנק לבין האוצר, בעיקר סביב ההדלפות מחילוקי הדעות בוועדה לבחינת מבנה הרגולציה הפיננסית.

2.הכאוס הפוליטי מגיע גם לכאן

בימים כתיקונם ניתן היה לקבוע כי מכירת כאל יוצאת לדרך, שכן יש הסכמה של הדרג המקצועי בביצוע המהלך. אלא שהמציאות הפוליטית עלולה לטרוף את הקלפים. לאחר שהוועדה תמליץ רשמית על ההפרדה, שר האוצר צריך לאשר זאת ולאחר מכאן גם ועדת הכספים, והליך המכירה אמור לצאת לדרך. כל זאת צריך להתרחש עד סוף ינואר 2023, שכן אלו לוחות הזמנים שנקבעו בחוק המקורי.

אלא שאנחנו נמצאים שבועיים לפני בחירות, וספק אם שר האוצר אביגדור ליברמן ירצה לעסוק בסוגיה לפני הבחירות. אם הבחירות יוכרעו ותקום ממשלה בחודש דצמבר, סביר להניח כי שר האוצר שיכהן בה, יקדם את המהלך וניתן יהיה להשלימו בזמן. לעומת זאת, אם התיקו הפוליטי לא יוכרע, סוגיית הפרדת כאל עלולה להתמסמס.

ראשית, לא בטוח שליברמן, שאמור להמשיך לכהן כשר אוצר בממשלת המעבר, אכן ירצה לעסוק בכך בתקופה של ממשלת מעבר. שנית, גם אם ירצה לקדם זאת, לא בטוח שוועדת הכספים הזמנית שתקום תאשר זאת. היחסים בין הקואליציה לאופוזיציה רעים מאוד, וגם מהלכים שלכאורה אין עליהם מחלוקת פוליטית לא מקודמים. דוגמה לכך ניתן היה לראות לאחרונה כאשר יו"ר ועדת הכספים ח"כ אלכס קושניר מישראל ביתנו ביקש לכנס את הוועדה לדון בריביות הנמוכות שמעניקים הבנקים בפיקדונות, ואילו הליכוד לא אישר לקיים דיון בנושא. אם תהליכי האישור לא יושלמו עד לסוף ינואר, אז הליך הפרדת כאל יצטרך לעבור הליך חקיקה מלא, שנחשב ארוך ומסורבל יותר.

ולכן, אף שניתן מספיק זמן להכריע בסוגיית כאל ודיסקונט, עלול להתקיים תרחיש שבו ההחלטה לא תצא לפועל בשל יחסים עכורים בין האוצר לבנק ישראל שעיכבו את קבלת ההחלטה, ובשל יחסים עכורים במיוחד בין הקואליציה לאופוזיציה.

3. העיניים נשואות לעסקת כלל־MAX

כאל, בניהולו של לוי הלוי, היא חברת כרטיסי האשראי השנייה בגודלה. כאל רשמה צמיחה חדה בפעילותה בשנים האחרונות, והיתה מהנהנות המרכזיות מחוק שטרום שאילץ את הבנקים הגדולים להתחיל להפיץ כרטיסי אשראי של חברות נוספות.

כך כאל יכלה לחדור אל הבנקים הגדולים ולהגדיל נתחי שוק אצל לקוחותיהם. בנוסף היא התרחבה גם בתחום המועדונים החוץ־בנקאיים והיא שותפה במועדונים מרכזיים כמו שופרסל ופלייקארד. בנוסף, תחום ההלוואות מניב לה גם כן רווחיות נאה שכן תמהיל תיק ההלוואות שלה כולל לא מעט הלוואות מסוג אשראי מתגלגל שבו הריביות הן גבוהות, כך שהריבית הממוצעת בתיק ההלוואות שלה עומד על יותר מ־10% - הריבית הגבוהה ביותר בענף.

מתחרותיה של כאל הלינו לאורך השנים האחרונות על כך שנוצר מגרש משחקים לא שוויוני בענף, ושכאל נהנית מהגב החזק של בעלות בנק דיסקונט, מה שמאפשר לה גישה למקורות מימון זולים, וכן מתן הצעות נדיבות לשותפים המפיצים את כרטיסיה, ובכך לצמוח בצורה חדה בנתח השוק. האם הטענות הללו נכונות או שמדובר בהתמרמרות של המתחרים? לאחר ההפרדה מדיסקונט, אם אכן תקרה, התשובה לשאלה סוף סוף תתברר.

מנכ"ל דיסקונט אורי לוין אמנם ניסה לשכנע שיש להשאיר את כאל בידי דיסקונט, אולם לא מדובר בבשורה קשה כל כך עבור הבנק. דיסקונט הוא כיום בנק חזק וצומח הרבה יותר מבעבר. מניית דיסקונט אמנם איבדה חלק מהעליות ביום המסחר אתמול לאחר הודעת בנק ישראל, אולם בהמשך היום העליות התחזקו והיא סיימה את המסחר בעלייה של 3%. אמנם לדיסקונט יינתנו ככל הנראה כמה שנים להשלים את המכירה, בדומה לפרק הזמן שקיבלו הפועלים ולאומי, אולם כבר עכשיו ניתן לומר כי זהות הרוכשים של כאל תהיה תלויה בכלל בעסקה אחרת שנמצאת כעת על הפרק: עסקת כלל־MAX.

כלל ביטוח חתמה באחרונה על רכישת חברת כרטיסי האשראי MAX. עסקה זו עוד כפופה לאישורים רגולטוריים, שאין ודאות שיתקבלו. אולם אם האישורים יתקבלו, אז סיכוי טוב שאחת מחברות הביטוח ירכשו את כאל. הסיבה לכך היא שחברות הביטוח לא ירצו שלכלל יהיה יתרון תחרותי עליהן ופעילות משמעותית בתחום התשלומים. שני המועמדות המרכזיות לרכוש את כאל יהיו כנראה הראל והפניקס, אם כי הפניקס עלולה להתקשות בהשלמת העסקה היות שהיא מחזיקה בחברת גמא, שגם לה פעילות בעולם האשראי.

אם עסקת כלל־MAX לא תאושר, אז כבר יהיה ללוין קשה יותר בהליך המכירה. שווייה של כאל בעסקה יהיה, ככל הנראה, בסדר גודל של 2.5 מיליארד שקל, כך שאין רשימה ארוכה של גורמים שיכולים להרים עסקה שכזו. כמו כן, לאור העובדה שקרן ורבורג פינקוס יוצאת מההשקעה ב־MAX אחרי פחות מ־4 שנים ובתשואה סבירה בלבד, ספק אם נראה גורמים זרים עומדים בתור בכדי להיכנס לפעילות בשוק התשלומים בישראל, כך שנראה שאופציה סבירה תהיה אז להפוך גם את כאל לחברה ציבורית ללא גרעין שליטה בדומה לישראכרט.

4.כבר לא מדברים על ירידת מחירים

כשרפורמת שטרום יצאה לדרך לפני 5 שנים, המטרה היתה נהדרת: להגביר את התחרות במערכת הפיננסית, בעיקר למשקי בית ועסקים קטנים. הרפורמה כללה סעיפים רבים, רובם קשורים בהסרת חסמים לתחרות, בהם הקמת לשכת מחשוב לגופים פיננסיים חדשים. חלק מהסעיפים הבשילו רק באחרונה ולכן עוד מוקדם לשפוט את השפעתם. אולם הסעיף שעמו מזוהה בעיקר הרפורמה הוא הפרדת חברות כרטיסי האשראי ישראכרט ולאומי קארד מבנק הפועלים ובנק לאומי.

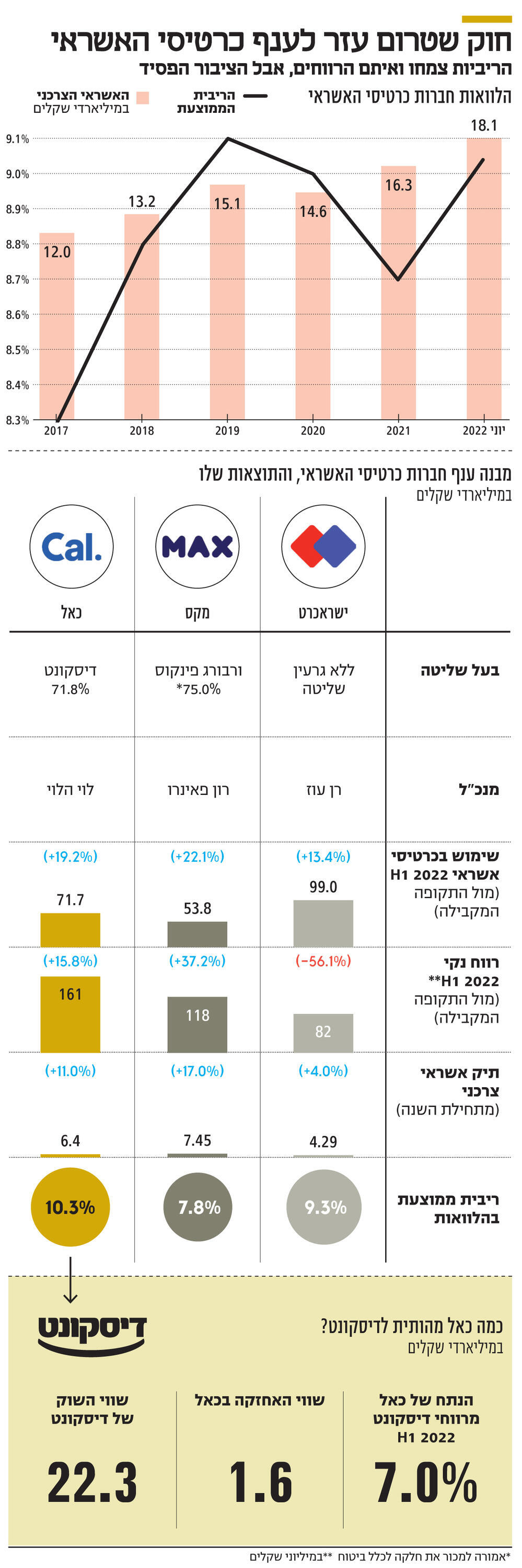

ההפרדה אמנם הביאה ללא מעט שינויים בשוק, אבל הצרכן לא ממש הרוויח מכך, ובטח לא הרוויח ירידת מחירים. חברות כרטיסי האשראי אמנם הגבירו פעילות בתחום האשראי הצרכני (תיק ההלוואות של החברות צמח ב־50% ב־5 שנים ליותר מ־18 מיליארד שקל), אולם נתח השוק שלהן בתחום עדיין נמוך, ועומד על פחות מ־15%. אולם הבשורה העגומה יותר היא שהריבית הממוצעת בהלוואות, שממילא גבוהה יותר לעומת הבנקים, רק עלתה, ולא לחצה על הבנקים להוריד ריביות.

בסוף שנת 2016 הריבית הממוצעת בהלוואות של חברות כרטיסי האשראי עמדה על 8.3%, היא טיפסה ל־9% נכון לסוף יוני, ועם עליית ריבית בנק ישראל היא צפויה לטפס עוד יותר. גם בנימוקים מאתמול של בנק ישראל בדבר אישור ההפרדה הוא לא מזכיר הורדת מחירים לצרכנים, אלא יצירת "מגרש משחקים שווה" לשחקניות בענף.

כלומר מתחרותיה של כאל אמורות להרוויח מההפרדה, אולם האם הרווח הזה יחלחל גם לירידה בעמלות ובריביות ללקוחות? כבר די ברור שזה לא יקרה, בוודאי לא כשהריבית במשק עולה ובטח לא כשמי שירכוש את כאל ירצה להחזיר את ההשקעה שלו בחברה כמה שיותר מהר, ואת זה לא עושים באמצעות הפחתת מחירים.