פערי התשואות העבירו את עמיתי הפנסיה למסלולי המניות

מסלולי הפנסיה המנייתיים השיגו ב־12 החודשים האחרונים תשואה של 29% לעומת 22% של המסלולים הכלליים, והחוסכים הגיבו בהתאם. מנכ"ל מנורה פנסיה וגמל: "אנשים העבירו את הפנסיה למסלול המניות בלב משבר הקורונה, זה שינוי דרמטי"

ב־12 החודשים האחרונים זינק מדד S&P 500 ביותר מ־30%, מדד נאסד"ק כמעט ב־40% ודאקס הגרמני ב־24%.

מדדי המניות העיקריים בישראל נמצאים גם הם בתנופה, כשת"א־35 ות"א־125 זינקו ב־15% וב־22% בהתאמה. התיאבון הזה לסיכון בא לידי ביטוי בשטף הנפקות אקוויטי חסר תקדים בבורסה התל־אביבית, אך יש לו ביטוי נוסף בענף החיסכון ארוך הטווח: מעבר של עמיתי קרנות הפנסיה למסלולים המנייתיים.

מסלולים אלה כוללים חשיפה של עד 70% למניות, כשהשאר מושקע באג"ח מיועדות שמבטיחות תשואה קבועה של 4.86% בשנה. הגאות בשוק המניות הביאה לתשואה ממוצעת של 29.3% בקרנות הפנסיה במסלולים המנייתיים ב־12 החודשים האחרונים לעומת תשואה של 21.7% במסלול לבני עד 50, שהוא המסלול הכללי. הפערים בתשואות הגדילו את התיאבון לסיכון של עמיתי הפנסיה הישראליים.

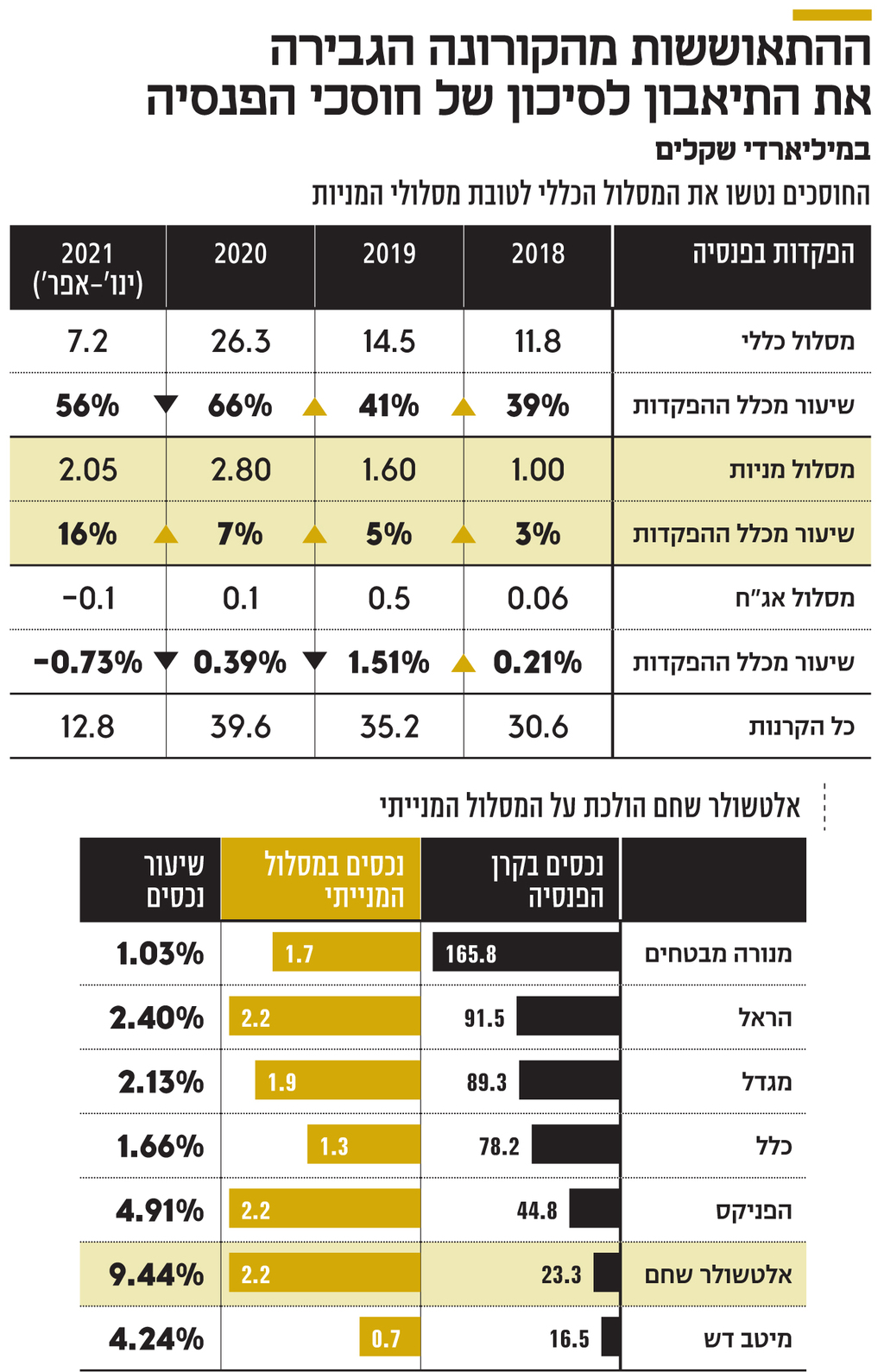

בארבעת החודשים הראשונים של 2021 הסתכמו ההפקדות למסלולי המניות ב־2.05 מיליארד שקל - כשהיקף המעברים גדל מדי חודש. בינואר השנה ההפקדות הסתכמו ב־351 מיליון שקל, בפברואר ב־539 מיליון שקל, במרץ ב־568 מיליון שקל ובאפריל עלו ל־606 מיליון שקל.

הגיוס בחודש האחרון היה כמעט פי שלושה מהגיוס החודשי הממוצע ב־2020, שעמד על 235 מיליון שקל, ופי ארבעה מ־135 מיליון שקל, היקף ההפקדות הממוצע ב־2019.

מסלולי האג"ח של קרנות הפנסיה מציגים תמונת מראה למסלולי המניות. התיאבון לסיכון הביא לכך שבארבעת החודשים הראשונים של השנה ההפקדות למסלולי האג"ח קטנו, עד כדי כך שנרשמו אפילו הפקדות שליליות של 93 מיליון שקל. כלומר, בארבעת החודשים הראשונים של השנה יותר כסף יצא מקרנות אלו מאשר הופקד בהן.

בעקבות הקורונה ההפקדות לפנסיה צנחו ב־46%

העלייה בהפקדות למסלולים המנייתיים בפנסיה נעשית למרות הקיטון בהפקדות לפנסיה ב־2021, על רקע התפרצות הקורונה והעלייה בשיעורי האבטלה לעומת טרום תקופת הנגיף.

כך, ההפקדות למסלול הצ'יליאני לעמיתים בגיל עד 50 הסתכמו ב־7.2 מיליארד שקל בארבעת החודשים הראשונים של השנה לעומת 12.6 מיליארד שקל בתקופה המקבילה אשתקד — ירידה של 46%.

על פי עמית אורון, מנהל חטיבת חיסכון ארוך טווח במגדל, המעבר הזה מצביע על השוני בתפקוד בין המסלול הכלליים למנייתיים: "ענף הפנסיה עדיין לא התאושש מהקורונה. המובטלים והעובדים הנמצאים בחל"ת אינם מפקידים לפנסיה, ולכן קצב ההפקדות לפנסיה ירד במסלולים הכלליים.

כמו כן, העלייה בהפקדות למסלולים המנייתיים באה על חשבון המסלול הכללי ומקטינה אותו. החוסכים במסלול המניות מאופיינים מלכתחילה בהכנסה גבוהה, ואלו הם העובדים שלא נפגעו באופן מהותי מהשפעות הקורונה על שוק העבודה. לכן ההפקדות במסלול ממשיכות לצמוח".

אורון מוסיף כי "יחסית לכלל הכספים, מסלולי המניות עדיין מעטים מאוד ומאפיינים בעיקר חוסכים צעירים. הסיבה לנהירה למסלולי המניות נובעת מכך שהחוסכים מבינים שבשביל פנסיה סבירה בעתיד, הם חייבים חשיפה גבוהה למניות. גם פרסום התשואות של הקרנות מגביר את התיאבון בקרב הלקוחות, לצד היצע מסלולים שגדל".

החוסכים בבתי ההשקעות נחשפים יותר למניות

נקודה נוספת היא שהמסלולים המנייתיים זוכים לפופולריות גבוהה יותר בקרב החוסכים בבתי ההשקעות לעומת החוסכים בקרנות הפנסיה השייכות לחברות הביטוח. את המגמה מוביל בית ההשקעות אלטשולר שחם, שהמסלול המנייתי בו מנהל 2.2 מיליארד שקל שהם 9.4% מהנכסים בקרן הפנסיה.

ההבדלים נובעים, ככל הנראה, מהשוני בגילים בין העמיתים בקרנות הפנסיה של בתי ההשקעות, שהם צעירים יותר לעומת החוסכים בחברות הביטוח.

על פי גיא קריגר, מנכ"ל מנורה מבטחים פנסיה וגמל, "משבר הקורונה הראה כי הציבור השתנה מאז המשבר ב־2008. אם אנשים מעבירים את הפנסיה שלהם למסלולי המניות באיבו של משבר הקורונה, מדובר בשינוי דרמטי באופי החוסכים. מדובר באנשים שלקחו סיכון על מנת להשיג תשואה פנומנלית בעיצומו של משבר, עם כותרות מפחידות בעיתונים. מדובר בעיקר באנשים בגילי 33 עד 45 שמציגים בנוסף לתיאבון למניות גם העדפה למניות חו"ל".

למרות העלייה האחרונה בהיקף ההפקדות למסלולים המנייתיים, ההון המנוהל במסלולים אלה מהווה קצת יותר מ־2% בלבד מסך הענף הפנסיוני. זאת, לעומת כמעט 26% מההון שעדיין מושקע במסלול הצ'יליאני (שבו הסיכון יורד ככל שגיל העמית עולה) של עמיתים עד גיל 50.

מחקר שפורסם ב־2017 ונערך ב־16 כלכלות מפותחות, הראה שהתשואה השנתית הממוצעת של מניות הסתכמה ב־10.7%.

תשואה גבוהה משמעותית מזו שהושגה בשוקי האג"ח, שהסתכמה ב־5.75% או תשואה על נדל"ן שנאמדה ב־6.4%. המחקר פורסם על ידי הלשכה הלאומית למחקר כלכלי בארה"ב (NEBR) ונמדד משנות השמונים ועד אמצע העשור הקודם. 35 השנים שבהן נערך הניסוי חופפות ל־35 שנות עבודה שבהן חוסך העמית לפנסיה.

בעלי טווח השקעה קצר חשופים יותר לסיכונים

עם זאת, כדאי לזכור כי השווקים הפיננסיים נמצאים באחת מתקופות הגאות הארוכות של ההיסטוריה הפיננסית ‑ גאות שנמשכת על פני 12 השנים האחרונות ונתמכת על ידי הבנקים המרכזיים. תיק ההשקעות של מי מהחוסכים שטווח ההשקעה שלו אינו ארוך במיוחד, ויהיה חשוף לשוק המניות כשיגיע התיקון, עלול להיפגע קשות.

כשמוסיפים לזה את הפסיכולוגיה שגוררת נטישה של המסלולים הללו דווקא בעת משבר פיננסי, ההפסד יכול להתקבע מבלי יכולת לאפשר לו להתאושש עם עליית השווקים במחזור הבא. לא בטוח שכל מי שעובר למסלולים המנייתיים וטווח ההשקעה שלו קצר יותר, מודע לכך.