ניתוח

למחנק האשראי הזה חיכו הגופים החוץ־בנקאיים

הבנקים קרובים למגבלת האשראי וסגרו את הברז לחברות נדל"ן רבות. אלה מתנפלות כעת על מימון חוץ־בנקאי, שהפיקוח הרגולטורי עליו צר. וכשהריביות הוכפלו תוך שנה, ההתייקרות עלולה לחלחל לרוכשי הדירות

למחנק האשראי הזה ייחלו הגופים החוץ־בנקאיים. בחודשיים האחרונים צמצמו הבנקים, ובראשם הפועלים ולאומי, באופן דרמטי את שיעור הצמיחה באשראי לנדל"ן לאור הגעה למגבלות ההון ו/או החשיפה המותרת להם, וחברות האשראי החוץ־בנקאיות מוצאות את עצמן נהנות מזרם של שחקנים בענף הנדל”ן שמתדפקים על דלתותיהן בבקשה למימון פרויקטים.

ממחנק האשראי הזה נהנים גם המשקיעים המוסדיים, שיש להם כבר פעילות בתחום הנדל”ן, אולם מי שעבורם הסיטואציה הזו דרמטית במיוחד הם הגופים החוץ־בנקאיים, שרק חיכו להזדמנות לפרוץ קדימה. וכך אחרי שבשנים האחרונות חברות האשראי החוץ־בנקאי זינבו בבנקים, ונאלצו להסתפק בשאריות שלהם, בעיקר במימון עסקאות קטנות ובינוניות, נוצרה להן כעת הזדמנות נדירה לצמוח באופן משמעותי ולהפוך משחקן שוליים עם נתח שוק של אחוזים בודדים לשחקן מהותי בשוק.

"המצב כרגע בשווקים מטורף. השנים האחרונות היו שנים של תחרות מאוד אגרסיבית מול הבנקים בכל הקשור באשראי לנדל"ן. האגרסיביות התבטאה בקצב מתן הלוואות, ביחסי מינוף גבוהים, ומנגד בריביות נמוכות", אומר עדי גזית, מנכ"ל ברקת, חברת אשראי־חוץ בנקאית ציבורית. "בבת אחת קרו שני דברים: מצד אחד, העלאת הריבית והאינפלציה בארה”ב, שמשפיעה על ישראל, ובמקביל, הגעה של הבנקים, ובראשם בנק הפועלים, למגבלות יחסי הלימות הון, אשר מקשה עליהם לתת אשראי חדש".

לדבריו, השינויים הללו קרו כרעם ביום בהיר: “אנחנו עדים לעלייה של עשרות אחוזים בפניות לבקשת אשראי, כשהיום גם מגיעות לשוק החוץ־בנקאי עסקאות ברמת דירוג AAA, שהיו עד לאחרונה מתממנות רק דרך הבנקים. אם בעבר היינו יוזמים אקטיבית פניות ליזמים וחברות, והיו עונים לנו שיחזרו אלינו אם יצטרכו משהו, אז היום המגמה השתנתה, ובעיקר פונים אלינו. מדובר גם על חברות גדולות וציבוריות, שלאורך השנים התממנו כמעט אך ורק עם הבנקים".

עדי גזית, מנכ״ל ברקת: "אנחנו עדים לעלייה של עשרות אחוזים בפניות לבקשת אשראי, כשהיום גם מגיעות עסקאות ברמת דירוג AAA, שהיו עד לאחרונה מתממנות רק דרך הבנקים"

את המגמה הזו מרגישה גם יפית יהודה, מנכ"לית הפניקס VALUE (לשעבר הלמן אלדובי התחדשות עירונית, קרן השקעות ציבורית העוסקת במימון בתחום הנדל"ן). "נרשמת בשוק המימון החוץ־בנקאי נקודת מפנה. היקף הפניות של יזמים לגופים חוץ־בנקאיים גדל משמעותית, ולהערכתי קצב הפניות יואץ”, היא אומרת. “חברות שבעבר לא עבדו עם שוק המימון החוץ־בנקאי, והעדיפו מבחינה שמרנית רק את הבנקים, מגיעות אלינו, ומכירות לראשונה את השוק הזה. יש הרבה יזמים שמגיעים אלינו כי הבנק לא יכול להמשיך איתם את הפרויקט, או שהבנק משנה להם את התנאים. אם לקוח שקנה קרקע חשב שיהיה לו מימון בנקאי לכל הפרויקט, הוא מגלה היום שהוא נדרש למצוא חלופות למערכת הבנקאית למימון הפרויקט. לחלופין, גם לאחר שהבנקים ניהלו מגעים לגיבוש הסכם מימון עם היזם, הם ביצעו מהלך של הפסקת התהליך או החליטו להקשיח משמעותית את התנאים או הריבית".

המצב שנוצר פועל לטובת השוק החוץ־בנקאי בשני מובנים: ראשית, רמת התחרות ירדה, והגופים החוץ־בנקאיים במצב שבו הם רק צריכים לבחור את מי לממן; שנית, הירידה בהיצע האשראי גם מאפשרת העלאת מחירים בהלוואות (זאת בנוסף לעלייה שנובעת מעליית הריבית במשק).

"מאחר שהיקף המקורות בשוק למתן הלוואות הצטמצם, אנחנו רואים עלייה בריביות ההלוואות. אם לפני שנה רמת המחירים עמדה בבנקים על ריבית פריים פלוס 1%-1.5%, היום היא כבר מגיעה לפריים פלוס 3% ויותר", אומר גזית. לכך יש להוסיף את עליית ריבית הפריים והאינפלציה, כך שאפקטיבית הריבית התייקרה ב־3%-2.5%, כלומר כמעט הכפילה את עצמה לעומת השנה שעברה.

העלייה הזו מעוררת את החשש שבסופו של דבר היזמים יגלגלו את ההתייקרות ללקוח באמצעות העלאת מחירי הדירות, שממילא רק הולכים ומטפסים. אולם בשוק החוץ־בנקאיים לא חושבים שהיזמים יצליחו לגלגל את ההתייקרות הזו במלואה ללקוחות. "להערכתי, את עליית המחירים בהלוואות היזם יספוג ברובו, שכן עליית הריבית במשק יוצרת תגובת שרשרת של התמתנות ביקושים, בעיקר מצד משקיעים, ולכן בהחלט ייתכן שקצב עליית מחירי הנדל"ן יתמתן", אומר גזית.

טרנד הנפקות

בניגוד למגזר הבנקאות, שהנתונים לגביו שקופים, בשוק האשראי החוץ־בנקאי אין נתונים מלאים, מכיוון שהרבה חברות בתחום הן פרטיות, ולא מדווחות על תוצאותיהן. שוק זה החל לפרוח בעיקר בשבע השנים האחרונות, ובשנתיים האחרונות נרשם טרנד של הנפקת חברות אשראי חוץ־בנקאיות בבורסה, שחושפות לפחות תמונה חלקית על מצב הענף.

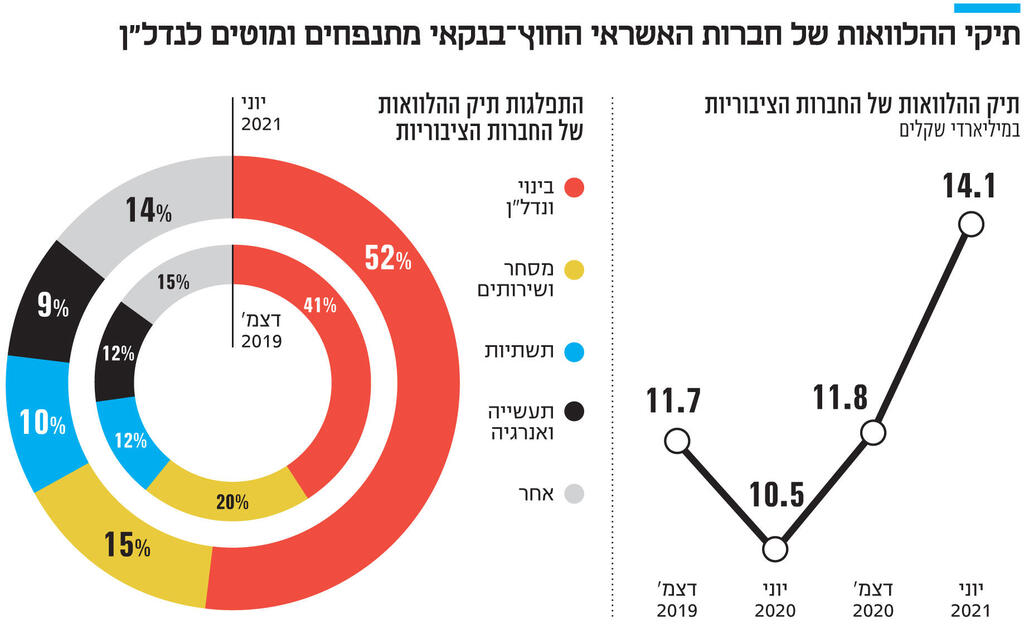

בדו”ח היציבות הפיננסית האחרון שפרסם בנק ישראל עולה כי מתחילת 2020 מספר חברות האשראי החוץ־בנקאי שנסחרות בבורסה הכפיל את עצמו, ונכון לסוף 2021 יש 23 חברות מונפקות, עם תיק אשראי של 14 מיליארד שקל. עוד עולה מהנתונים כי עוד לפני סגירת הברז הבנקאי, גדלה משמעותית החשיפה של החוץ־בנקאיים למימון בתחום הנדל"ן. מהנתונים שפרסם בנק ישראל עולה כי השוק החוץ־בנקאי תרם לעלייה של 20% מהעלייה באשראי לענף הנדל"ן לעסקים קטנים ובינוניים בתקופה שבין סוף 2019 ליוני 2021, אף שנתח השוק שלו באשראי במגזר זה הוא פחות מ־5%.

ככל הנראה תמונת המצב בעוד שנה תהיה שונה: מהתמקדות בעסקאות קטנות ובינוניות יוכלו השחקניות החוץ־בנקאיות לעלות למגרש של הגדולים, וסביר כי נראה אותן יותר בעסקאות בינוניות ואולי אף גדולות. מה שיכול לסייע לשוק החוץ־בנקאי לצמוח הוא שבתחילת השנה עבר תיקון לחוק שמרחיב את מקורות המימון של הגופים החוץ־בנקאיים ומאפשר להם לגייס אג"ח בהיקף של 15 מיליארד שקל במקום 5 מיליארד שקל כיום. בזמנו היו שהעריכו שההרחבה הזו לא באמת נדרשת, שכן החברות בתחום עדיין לא הגיעו להיקפי פעילות שכאלה. אולם בהחלט ייתכן שלאור צמצום הפעילות של הבנקים במגזר הנדל"ן הלוהט, נראה חברות אשראי חוץ־בנקאי יוצאות לגיוסים גדולים, שישמשו כמקורות בהעמדת ההלוואות שלהן.

4 צפייה בגלריה

אתר בנייה. בנק ישראל מוטרד מהריכוזיות הגבוהה של תיקי ההלוואות של החוץ־בנקאיים

(צילום: אוראל כהן)

"היום אנחנו משנים את יעדי הצמיחה לשנה הקרובה", אומר גורם באחת החברות. "מצמיחה מתוכננת של 20% בהיקף התיק לשנה הקרובה, להערכתי נראה צמיחה כפולה של 40% לאור זרם הפניות שאנחנו מקבלים".

חסר פיקוח

כל אלה הם התפתחות חיובית לשוק האשראי החוץ־בנקאי והזדמנות להפוך משחקן שולי למשמעותי יותר, מה שיקטין את הריכוזיות בשוק האשראי. אלא שעם כל הרצון והרעב של החברות, אין להן מקורות בלתי נגמרים, ודאי לא בהיקפים שיכולים להחליף את הבנקים הגדולים. "אם בנקים הגיעו למגבלות, יכולת קליטת הלוואות במערכת החוץ־בנקאית תגיע לתקרה גם היא בשלב זה או אחר. זה יביא באופן טבעי לברירת לקוחות ולהעלאת מחירים, במקרה הטוב, ואף עלול להשאיר מחוץ למגרש שחקנים בתחום שנקווה שיצליחו להחזיק את הראש מעל המים עד שהמצב ישתנה והמערכת כולה תשוב לעבודה", אומר גזית.

"נכון להיום, לגופים החוץ־בנקאיים קיימים מקורות לצורך מימון יזמים בתחום הנדל"ן, אולם מקורות אלה אינם בלתי מוגבלים. חשוב שהבנקים יחזרו, ולהבנתנו ייקח כמה חודשים עד לחזרתם לפעילות מלאה. בכל מקרה, עשוי להיווצר מחסור במקורות לכל עודפי הביקוש לאשראי, כך ששוק המממנים נעשה בררני יותר במתן האשראי, ומכאן ייתכן ששיעורי הריבית ליזמים יעלו", מוסיפה יהודה.

יפית יהודה, מנכ״לית הפניקס Value: "ייקח כמה חודשים עד לחזרת הבנקים לפעילות מלאה. עשוי להיווצר מחסור במקורות לכל עודפי הביקוש. שוק המממנים נעשה בררני, וייתכן ששיעורי הריבית ליזמים יעלו"

סוגיה בעייתית נוספת בנוגע לשוק האשראי החוץ־בנקאי היא היותו פחות מפוקח מהבנקים, ואם פעילות החברות צפויה לגדול משמעותית, ייווצר צורך להכפיף אותן לדרישות כמו שקיפות ופרסום הנתונים. גם בנק ישראל התייחס לכך בדו”ח היציבות הפיננסית האחרון שפרסם.

כך, למשל, בבנק ישראל הוטרדו מרמת הריכוזיות הגבוהה שמאפיינת את תיק ההלוואות של החברות. מנתונים שאסף בנק ישראל עולה כי נכון לסוף יוני 2021, עמדו ההלוואות לנדל"ן על 52% מסך ההלוואות של החברות החוץ־בנקאיות לעומת 41% בסוף שנת 2019. כלומר עוד טרם התנופה שמביאה איתה שנת 2022, החשיפה של החברות בתחום לאשראי לענף הנדל"ן היא גבוהה למדי. בנוסף ציינו בבנק ישראל כי קיים סיכון של ריכוזיות לקוחות. מבדיקה שעשו בבנק המרכזי עלה כי עשרת הלקוחות הגדולים מהווים כמעט 40% מהתיק של החברות.

"לאור האמור נדרש פיקוח הדוק יותר על ההתפתחויות והשינויים בשוק האשראי החוץ־בנקאי, שעלולים להגביר את הסיכונים בפעילותם של גופים אלו, ולגלוש אל המערכת הפיננסית", כתבו בבנק ישראל בפברואר האחרון, ונראה כי אמירה זו רלבנטית היום אפילו עוד יותר.