שוברת קודים

קרן דסטני מוכיחה שמאחורי העטיפות החברתיות אין באמת הרבה

קרן דסטני מחברת בין משקיעים לא מיומנים לחברות פרטיות נחשקות, מוכרת "הזדמנויות חדשות" ולכאורה מאפשרת לכולנו להשקיע בסטארט־אפים משל היינו אנג'לים. אלא שאחרי שיסתיימו ה"שיבוש" וה"חידוש", מרבית המשתתפים יפסידו את כספם

שוק ההנפקות האמריקאי לא יודע שובע - או היגיון. לצד הנפקות מוצלחות כמו זו של הרשת החברתית רדיט, זו של חברת תשתיות הענן AI Astera Labs, או ההנפקה יוצאת הדופן של הרשת החברתית של דונלד טראמפ — דווקא הנפקתה של חברה בשם דסטני נראית כמגלמת יותר מכל את רוח התקופה.

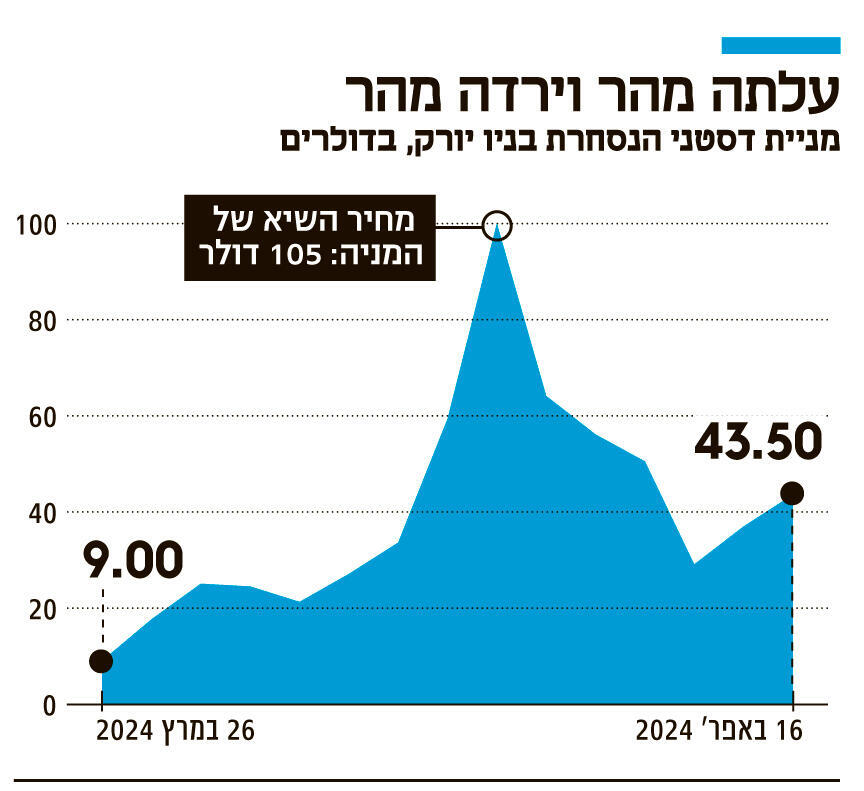

בשלהי מרץ נכנסה למסחר בבורסת ניו יורק קרן ההשקעות Destiny Tech100 של חברת ההשקעות D/XYZ. החברה, שהחלה לפעול לפני פחות משנתיים, נכנסה למסחר ברישום ישיר ובמחיר של 8.25 דולר למניה. בתוך זמן קצר היא זינקה בכ־1,000% וב־8 באפריל מחירה כבר נאמד בשיא של 105 דולר, שהעניק לחברה שווי שוק של 1.1 מיליארד דולר. זהו שווי שמגלם התנתקות עצומה משווי הנכסים של הקרן שעומד על 53 מיליון דולר. הפער בין השווי שלפיו נסחרה ושווי נכסי הקרן נראה לרגע כמעט בלתי אפשרי, תהום שמדגימה שאפילו בזמן שהשוויים, הגיוסים וההנפקות במגזר הטכנולוגיה לכאורה התמתנו – הבועה חיה וקיימת. אולי לא עבור משקיעי הון סיכון, אך כן עבור הציבור הרחב.

1 מודל עסקי או צדק חברתי

מאז, המניה ירדה מהר כמו שעלתה ונסחרת בזמן כתיבת שורות אלו סביב מחיר של כ־40 דולר המגלם הפסד כבד למי שרכש אותה בשיא ורווח נאה למעטים שרכשו אותה בתחילת הדרך. מה מציעה דסטני שלא מציעה חברה אחרת? גישה לסטארט־אפים פרטיים ותיקים ואהובים במיוחד כמו OpenAI, דיסקורד, סטרייפ, Epic Games וההחזקה הגדולה מכולן – ספייסX, שמהווה 34.6% מהפורטפוליו של דסטני. כל המניות שהחברה מחזיקה הן פרטיות ולא נזילות. בסך הכל החברה מחזיקה במניות של 23 חברות, אך היא מתכוונת להרחיב מספר זה ל־100, ועל כן שם הקרן. הקרן גייסה כ־100 מיליון דולר משורה של יזמים כמו מייסד Quora צ'רלי צ'יבר ומייסד־שותף לבורסת הקריפטו קוינבייס פרד ארסאם. סוהיל פרסאד (Prasad), מנכ"ל ומייסד דסטני, בעלת הקרן הנסחרת, אמר שמטרתו היא לתת לכל אחד גישה להחזיק בחברות הפרטיות המובילות בתעשיית הטכנולוגיה.

דסטני היא חברת השקעות צעירה. כל כך צעירה שבאתר האינטרנט ה(מאוד) ורוד שלה, החברה משתמשת בקיצורים, בסלנג ובפונטים שונים בגדלים שונים כדי לאותת לקוראים כמה שהיא צעירה ושוברת תבניות. במקום "אודות" יש לנו TL;DR (ארוך מדי, לא קראתי), במקום לתת לחברה שם שאנשים יידעו איך להגות – הם קראו לה D/XYZ ומתחת מציינים במודעות עצמית "מבטאים דסטני", ובמקום "קפיטליזם" הם נותנים לנו "צורה אדיבה יותר של קפיטליזם".

את המניות הפרטיות משיגה החברה בשורה של שיטות, אחת מהן, "חוזים עתידיים", כוללת הבטחה מעובד חברה להעביר סכום של מניות תמורת מחיר שנקבע בין הצדדים, כשאלו יהיו מותרות להעברה. בשיטה זו, מציינים בדסטני, רכשו למשל מניות סטרייפ בשווי 3.5 מיליון דולר. עם זאת, בסטרייפ - חברה שקיימת כבר 15 שנה, הגיעה לשווי של כ־65 מיליארד דולר ושומרת על עצמה פרטית - אוסרים על עובדים לבצע עסקאות מסוג אלו. בדו"חות דסטני מציינים כי כל עסקאות הרכישה נעשו בהתאם לכללים. תעלומה.

בדסטני מתייחסים באופן פומבי אל המודל העסקי שלהם כאילו היה ממש מעשה של צדק חברתי. "כיום שוק חדי־הקרן הוא קבוצת נכסים צומחת של 4.5 טריליון דולר", כותבים באתר, "עם זאת, ההזדמנות להיות חלק מהצמיחה הזו נשארת פרטית, זמינה רק למעטים נבחרים שיש להם גישה". בהתאם, משקיעים שרוכשים היום מניות דסטני עושים זאת ככל הנראה בעיקר בשל התקווה שכמה מהסטארט־אפים היקרים שבה הקרן משקיעה יגיעו יום אחד להנפקה ציבורית, מחירם ישתולל והם יוכלו לעשות אקזיט משלהם. בפועל, לפחות בינתיים, תשואות דסטני אינן מרשימות והסתכמו ב־2023, השנה המלאה הראשונה לפעילותה, בתשואה שלילית של 7.3%. סך הכל מאז נרשמה באופן רשמי במאי 2022, רשמה הקרן תשואה שלילית של 23.2%. אף שהשקעות הן לרוב אירוע מתמשך, שום דבר בדסטני לא משדר סבלנות גדולה מדי. הגיוס, ההשקעות וגם ההנפקה היו מהירים במיוחד. אפשר להבין, האווירה הציבורית היום דורשת את זה.

2 כולנו הפכנו למשקיעים

מאז פרצה מגפת הקורונה ועד לימיה הראשונים של 2023 ידע מגזר הטכנולוגיה התלהבות עזה. באותן שנים חברות טכנולוגיה רשמו כל שיא אפשרי – שיא גיוסים, שיא שוויים ושיא אקזיטים. המתעשרים החדשים היו בעיקר יזמים, מפתחים, בנקאים ומשקיעי הון סיכון שידעו ויכלו להיכנס ולצאת מההנפקות במהירות (או בזמן). פיזור כל העושר הזה התקיים תחת תנאים פיזיקליים ייחודיים שבו נראה שצפיפותו של כסף קטנה מצפיפות האוויר, ועל כן הוא נע רק בכיוון אחד – מעלה, ודבר ממנו לא ירד מטה ולא חלחל ליתר שכבות האוכלוסייה.

כך קמו להן "הזדמנויות חדשות", כמו אפליקציות פיננסיות (פלטפורמת ההשקעות רובין הוד), כלי השקעה חדשים (קריפטו) ואסטרטגיות השקעה (למשל מניות meme - אותן מניות שצוברות פופולריות לא בזכות הישגים עסקיים אלא בעקבות "ממים" בקליפים, ציורים, תמונות המופצים בעיקר ברשתות חברתיות). משקיעים קטנים חיפשו כל דרך להשתתף.

הופעתם של כלים אלו לרוב מוסגרה בחיוביות כמכשירים חדשים להכלה פיננסית או כאלה שמציעים אפשרות "לנצח" את המערכת הקיימת בהשתתפות. הנה סוף סוף כולנו יכולים להשתתף בשוק ספקולטיבי, לדלג על חסמים כהון והכשרה.

כך, כעת, לכאורה חלקים גדולים באוכלוסיית ה"Unbanked", שעד כה אולי אפילו לא היה להם חשבון בנק, יכולים להשיג לעצמם מוצא פיננסי וממש לסחור במניות; הנה מדינות מתפתחות יכולות לעקוף כללים מערביים נוקשים; ופנסיונר יכול "לנצח" קרנות גידור בקניית מניה בעקבות פוסט שראה ברדיט. כולנו הפכנו משקיעים חרוצים, עצמאיים, שלומדים נושאים חדשים כדי לקחת חלק בגל החדש והמהפכני. למה לא? מחמיא.

כל אלו מנגנונים שמתאימים בדיוק לעולם שמקיים חברה לא שוויונית. כזה שבו כיום עבודה במשרה מלאה לא מספיקה כדי לקיים חיים סבירים או כדי לייצר תנאים בסיסיים למוביליות כלכלית. מציאות שבה מעודדים אנשים להימלט ממצבם הפיננסי באמצעות השתתפות במערכת ספקולטיבית, שבה לשחקנים גדולים יתרון מובנה.

קרנות כמו דסטני משמרות את אותם מנגנונים – הן מנסות לחפות על המערכות הקיימות באמצעות יצירתה של מה שנראית לכאורה כמו "הזדמנות". כל זה בזמן שהמערכת עצמה לא נדרשת להשתנות. דבר בתנאיה המקוריים - והדורסניים - לא משתנה, אלא רק נוצרת דרך נוספת להעביר עוד משאבים מלמטה למעלה. בזמן שהכסף של המשקיעים הלא מתוחכמים עולה מעלה, אחריות וסיכון יורדים מטה בתמורה. כך, מי שלא יממש את ה"הזדמנות", או יממש אך יפסיד את כספו - יוכל להאשים רק את עצמו. כל זאת רק כדי להסתיר את האמת הסטטיסטית המובהקת: בסופו של דבר מרבית המשתתפים החדשים בכלים הפיננסיים האלה לא מרוויחים כסף, אלא מפסידים, ורק זוכים ליהנות מהרעיון שהם "הסתערו" על המערכת להביסה, כשבכל הזמן הזה הם בעצם רק תרמו לחיזוקה.