אובר נזכרה במוניות שלה והחלה להרוויח

לראשונה מאז הנפקתה סיימה אובר שנה עם רווח תפעולי. כדי לעשות זאת נקט המנכ"ל דארה קוסרשאהי בשיטה העתיקה של קיצוצים ופיטורים, ובעיקר ויתר על החלום לבנות ענקית טכנולוגיה. מעתה אובר היא פשוט חברת מוניות גדולה מאוד

אילו ימים נהדרים לאובר. חברת המוניות ומשלוחי המזון, שיאנית שריפת המזומנים, הודיעה בימים האחרונים על רכישה חוזרת (Buy Back) של מניות בשווי של עד 7 מיליארד דולר. אנחת רווחה נשמעה מפי משקיעיה ובשבוע האחרון זינקו מניות החברה ב־17% לשווי שוק כולל של 168 מיליארד דולר.

ההודעה היא גולת הכותרת של 12 חודשים של חדשות טובות בחברה. אחרי 15 שנות פעילות סיכמה לראשונה אובר את 2023 כשהיא מכניסה יותר כסף מאשר מוציאה: החברה רשמה רווח תפעולי של 1.1 מיליארד דולר ב־2023 לעומת הפסד של 1.8 מיליארד דולר ב־2022 וסיכמה את השנה ברווח נקי של 1.9 מיליארד דולר, לאחר שהפסידה 9.1 מיליארד דולר בשנה קודם לכן. החברה גם הציגה תזרים מזומנים חופשי של 3.4 מיליארד דולר ב־2023 לעומת 390 מיליון דולר בשנה שלפניה.

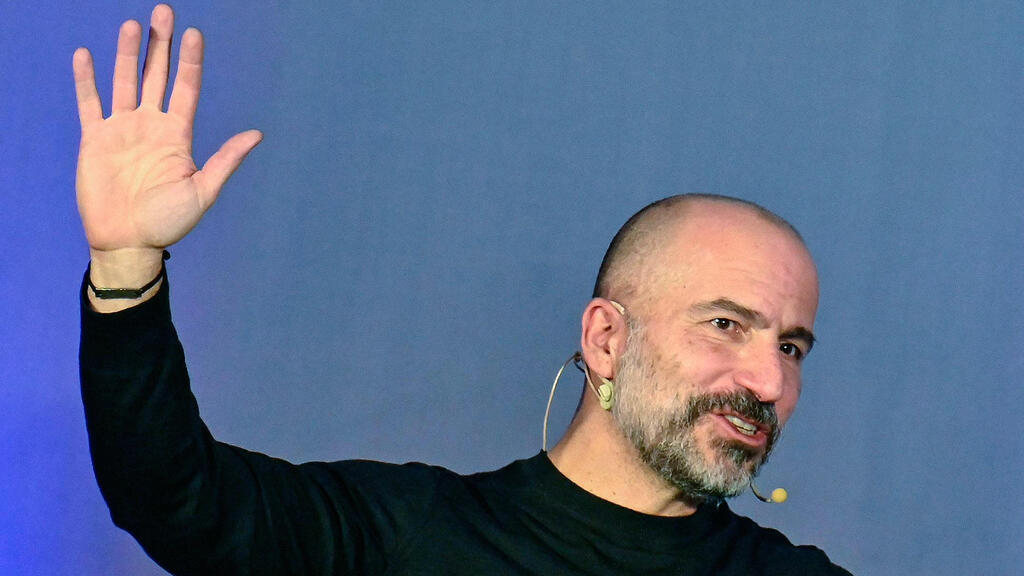

מנכ"ל אובר דארה קוסרשאהי חגג את תוצאות החברה עם הפרסום החודש כ"נקודת פיתול" עבור אובר והוכחה "שאנחנו יכולים להמשיך לייצר צמיחה רווחית חזקה". זה נכון? נחיה ונראה. בינתיים את 12 החודשים החולפים סיכמה מניית אובר בזינוק מטאורי של 140%.

על רקע התוצאות באובר, כאמור, הכריזו על רכישה חוזרת של מניות, מה שסמנכ"ל הכספים של אובר, פראשנת' מהנדרה־ראג'ה, כינה כ"הצבעת אמון במומנטום הפיננסי החזק של החברה". אך לא רק המשקיעים נהנו מהתוצאות, הוצאות התגמול על בסיס מניות של אובר לעובדיה (ללא נהגים) עלו ל־1.94 מיליארד דולר ב־2023 מ־1.79 מיליארד דולר ב־-2022. מעל כולם זכה המנכ"ל קוסרשאהי, שהגעה ליעד של שווי שוק של מעל ל־120 מיליארד דולר (למשך של 90 יום לפחות) העניקה לו אופציות בשווי 136 מיליון דולר.

בין הרכישה החוזרת למימוש העצום אין הרבה מקריות. אובר השתמשה בספירת מניות גבוהה יותר (כולל אופציות) כדי לחשב את שווי השוק שלה (ולכן העניקה את מימוש האופציות חודש לפני שהגיעה ליעד שווי השוק), כעת לקראת המימוש, ואולי כדי לא לדלל את בעלי המניות הקיימים, החליטו על רכישה חוזרת של מניות. תעלול פיננסי בצד, נראה כי באובר כולם נהנים מהתוצאות הטובות – חוץ מהאנשים שמייצרים את ההכנסות, ואחראים על תפעול מוצר הליבה: כלומר הנהגים.

אובר העניקה את חבילת האופציות הנדיבה לקוסרשאהי כדי לפתות אותו לתפקיד המנכ"ל, במקום המייסד המודח טרוויס קליאניק. בשעתו קוסרשאהי כיהן כמנכ"ל פלטפורמות הזמנת הטיסות אקספידיה, היה המנכ"ל המתוגמל ביותר בין כל חברות S&P 500 ובין היתר היו ברשותו 160 מיליון דולר באופציות. באובר העניקו לו 1.75 מיליון מניות של החברה כתחליף, אם יעמוד ביעד של שווי שוק של 120 מיליארד דולר, ויכהן לפחות חמש שנים בתפקיד. להצמיד רכיבי תגמולים אל ביצועים של חברה זה לא רק מנגנון פופולרי אלא אף נחשב לראוי כך שמנכ"לים יתומרצו לפעול בנחישות עבור החברה ולא יקבלו משכורות עתק בזמן שהחברה שאותה הם מנהלים מציגה ביצועים גרועים. לקוסרשאהי היתה עבודה קשה ולאורך מרבית שנותיה של אובר כחברה ציבורית (מ־2019) מנייתה נסחרה במחיר נמוך ממחיר הנפקתה (45 דולר) ולפי שווי של כ־80 מיליארד דולר.

אסור לזלזל: 80 מיליארד דולר הם שווי שוק גבוה מאוד בכל מה שנוגע לתחום שבו פועלת אובר. המתחרות הדומיננטיות שלה בעולמות המוביליות ומשלוחי המזון יכולות רק לחלום על שווי כזה: דורדאש נסחרת בימים אלו לפי שווי של 51 מיליארד דולר, ליפט נסחרת לפי שווי של 6.5 מיליארד דולר, דידי הסינית נמחקה מהמסחר, וגט הישראלית מקיימת שיחות בימים אלו להימכר לפי שווי מצומק של 250 מיליון דולר בלבד. כולן, אגב, מעולם לא רשמו שנה שלמה של רווח נקי.

כיצד עשה זאת קוסרשאהי? כדי להפוך את אובר לרווחית, הוא הפסיק להעמיד פנים והשלים עם כמה אמיתות: לחברה אין כל יתרון בלגדול, המוצר שלה אינו טכנולוגי או ייחודי במהותו, ובקצב שריפת המזומנים שלה היא לא תעבור לרווחיות לעולם. תחת נתונים אלו ביצע שני סוגי מהלכים: פנימה ובשוליים.

בשוליים הוא השיל מהחברה כל יומרה להמשיך ולהשקיע במוצרים מגוחכים, כמו מוניות מעופפות, או שאין לה כל כישורים לפתח, כמו מכוניות אוטונומיות. הוא סגר את פעילות הרכבים האוטונומיים, הקטנועים והמוניות המעופפות, חיסל כל שאיפות להתפשטות גלובלית וסגר או מכר את פעילות אובר ברוסיה, סין וחלקים מבריטניה ובאזורים עם ביקוש נמוך בערים — בכך החזיר את החברה לחיסכון ולדרך הפעולה של חברות מוניות מסורתיות שמתמקדות באזורים עירוניים עם ביקוש גבוה.

פנימה המהלכים היו לא פחות אגרסיביים: הוא הכניס את החברה למהלך פיטורים ענק שהסתכם בכ־24% מעובדי החברה, העלה את שיעור העמלות מהנוסעים (מ־22% ב־2022 ל־28% היום), וביטל את רעיון התמחור הדינמי הטיפש המבוסס רק על מחירי שעת שיא. היום נוסעים שעומדים זה לצד זה באותו רחוב באותה העיר יכולים לראות מחיר שונה, מבוסס על כמה שהאלגוריתם של אובר חושב שהוא הסכום המקסימלי שאותו נוסע יהיה מוכן לקבל. כך גם לנהגים — מחיר הנסיעה המוצע להם הוא הנמוך ביותר שהאלגוריתם של אובר מעריך שאותו נהג יהיה מוכן לקחת (מה שמכונה אפליית מחירים). הוא נקט במנגנונים עתיקים כמו הזמן עצמו: קיצץ עלויות, הגדיל הכנסות. את העמלות מהנהגים העלה ל־30% אך הצהיר כי זה הגבול העליון, שאחריו נהגים יהיו מנוכרים מדי לחברה, והם עלולים להפסיק לנהוג עבורה. אבל גם כאן, הגיע לשיא חוסר שביעות הרצון האפשרי, כדי לתמוך בשולי הרווח של אובר מכל נסיעה שמוזמנת. שיעור בסיסי בכלכלה.

על פניו מדובר בפעילות טובה של חברה חפצת חיים. אלא שבסוף נותרנו עם גרסה מודרנית רק במעט, ובשווי גבוה הרבה יותר, ממה שבאובר כינו בעצמם "קרטל מוניות מרושע". "התעריפים שלהם גבוהים יותר מאלו שנהגו לגבות המוניות המסורתיות, הם כבר לא מציעים הרבה יותר מכוניות בשעות שיא והם כבר לא משרתים שכונות בכל עיר", כתב מומחה התחבורה העולמי יוברט הורן. אם כך, יש להפסיק לראות באובר חברת טכנולוגיה מודרנית, שיכולה לצמוח במספרים דו־ספרתיים כמו גוגל, להתפשט לשווקים גלובליים כמו אמזון או להציג רווחיות בקנה מידה של מטא. יש לראות בה מה שהיא: חברת מוניות ומשלוחי מזון, שיכולה לצמוח רק כפי שחברת מוניות ומשלוחי מזון יכולה לצמוח ולהעשיר את המשקיעים והמנהלים שלה על חשבון הנהגים שלה.