אסימון הריבית נפל, והשוק בורח מהנכסים הבטוחים

הבורסה בתל אביב מיהרה אתמול ליישר קו עם חשש המשקיעים בארה"ב מפני שינוי מתווה הריבית הצפוי. הירידות, חלקן מוצדק וחלקן מושפע מהפאניקה, מסמנות מגמה: מניות הדיבידנד והנדל"ן, האג"ח והזהב כבר לא נחשבים חוף מבטחים

אחד הכוחות הגדולים שהשפיעו על השווקים בשנים האחרונות - הריבית הנמוכה - מתחיל לשנות כיוון, לפחות בראשם של המשקיעים, וסחף את הבורסות לירידות שערים. כשהריבית ללא סיכון אפסית או אף שלילית המשקיעים ברחו למניות ולנדל"ן, נכסים בטוחים לכאורה, כדי להשיג תשואה כלשהי. נכסים אלה הם גם הראשונים לסבול מעליית ריבית.

- "השוק מתחיל להפנים כי העלאת ריבית נוספת בפתח"

- במלכודת הבטיחות

- נשיא הפד בסן פרנסיסקו: "יש להעלות את הריבית בספטמבר"

1. שוק האג"ח: הברקזיט נשכח, התשואות מטפסות

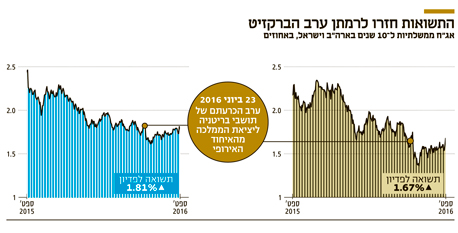

האג"ח, הן הממשלתיות והן הקונצרניות, הן הנכס הראשון שצפוי להיות מושפע מעליית הריבית. ככל שהריבית חסרת הסיכון עולה, תשואת האג"ח עולה, ובהתאם מחיריהן יורד. ב־21 בספטמבר נראה אם אכן המשק האמריקאי ייכנס למתווה של עליות ריבית. בינתיים, ביום שישי האחרון רשמו האג"ח האמריקאיות מהלך של עליית תשואות, שהתבטא בירידת מחיר. תשואת האג"ח לעשר שנים עלתה ל־1.675% – הרמה הגבוהה מאז ההצבעה על הברקזיט ביוני האחרון. שוק האג"ח הממשלתיות בישראל התאים את עצמו אתמול לנעשה בארה"ב, ומחיר האג"ח השקלית (1026) ירד ב־0.59%, ובמקביל, התשואה עלייה עלתה ל־1.8%. גם השוק הקונצרני רשם ירידה, אולם פחותה.

2. מניות דיבידנד: מכונת המזומנים פחות קוסמת

ככל שתקופת הריבית האפסית התארכה כך המניות של החברות הנתפסות כבטוחות ומחלקות דיבידנדים המשיכו לכבוש שיאים חדשים. בארה"ב מניות חברות הצריכה הגדולות הן אלה שבלטו באופן מיוחד. פרוקטר אנד גמבל, קולגייט פלמוליב ויוניליוור — הן דוגמאות בולטות לחברות שהתקשו לצמוח בשנים האחרונות, אך מניותיהן רשמו עליות נאות, בעוד רווחיהן רשמו תזוזה אפסית וחלקן אף הרוויחו פחות ביחס ל־2012.

למה המניות עלו בעשרות אחוזים בעוד שורת הרווח פיגרה מאחור? חברות אלו נתפסות כבעלות עסקים יציבים, שמניבים תזרים יחסית קבוע של מזומנים, שאותו הן מחלקות כדיבידנד לבעלי המניות. ככל שמדיניות הריבית האפסית נתפסה כקבועה ויציבה, כך מדיניות הדיבידנד של החברות נתפסה כאטרקטיבית. כלומר, בניגוד למניות של חברות כמו אפל או גוגל, שהציגו בשנים האחרונות צמיחה נאה ברווח ובהכנסות, מי שקנה מניות של אותן חברות דיבידנד לא עשה זאת תוך ציפייה שהיקף עסקיהן יצמח אלא כדי ליהנות מתשואת דיבידנד של 4%-2% כאשר האלטרנטיבה של פיקדון בנקאי היא אפס. ביום שישי האחרון מניות אלו רשמו ירידות חדות בוול־סטריט. לא במקרה, גם בבורסה של תל אביב, מדד תל־דיב המכיל את החברות המצטיינות בחלוקת דיבידנד, רשם אתמול ירידה של 2.05%.

3. מניות הנדל"ן: מכה כפולה מהמשקיעים

לא במקרה מניות הנדל"ן הן שרשמו את הירידות החדות בתל אביב ובוול־סטריט. מניות אלו נהנו מהעלייה הגבוהה ביותר בסביבת הריבית האפסית. מניות הנדל"ן נהנו מסביבת הריבית האפסית משני כיוונים: בדומה למניות הדיבידנד, מניות הנדל"ן, בעיקר קרנות הריט בארה"ב, נחשבות לנכס בטוח שמחלק דיבידנד. בנוסף, חברות הנדל"ן נהנו מרווחי שיערוך. בתקופות של ריבית נמוכה שיעורי ההיוון – השיעור שלפיו מעריכים את שווי הנכסים – יורד. המשמעות היא שחברות הנדל"ן מציגות את הנכסים המניבים שלהן בשווי גבוה ביותר. ההשפעה באה לידי ביטוי במאזני החברות שנראים איתנים יותר, וכן בדו"חות הרווח וההפסד של החברות שנהנות מרווחי שיערוך.

עליית התשואות יכולה לפגוע בחברות הנדל"ן בדיוק באותם שני אופנים: מצד אחד הדיבידנדים שהן מחלקות ייראו פחות אטרקטיבים, ובמקביל הן יפסיקו לרשום רווחי שיערוך ואף ייתכן כי חלקן ירשום הפסדי הון.

וול סטריט צילום: אי פי איי

וול סטריט צילום: אי פי איי

ביום שישי האחרון רשמו קרנות הריט האמריקאיות ירידות חדות. אקוויטי וואן (חברה שמוכרת בישראל כחלק מפורטפוליו החברות של גזית גלוב), לדוגמה, ירדה ב־3.6% בארה"ב.

גם מניות הנדל"ן שנסחרות בתל אביב רשמו אתמול ירידות: גזית גלוב ירדה ב־3.83%, חברת הקניונים מליסרון איבדה 3.81% וחברת גב ים גם היא איבדה 4.64% משווייה.

4. שוק הזהב: כבר לא נתפס כמפלט בטוח

בשנים האחרונות התרגלנו לראות את הזהב עולה בעת ירידות. הסיבה: הזהב נחשב לנכס בטוח שאליו המשקיעים רצו כאשר הם צפו זעזועים פוליטיים או כלכליים. ביום שישי האחרון נראתה במסחר בוול־סטריט תנועה הפוכה: השווקים ירדו וגם הזהב ירד. הסיבה העיקרית לכך היא שהזהב משמש גם כמגן בתקופות של אינפלציה, כשהמשקיעים חוששים שהמטבעות העיקריים, בעיקר הדולר האמריקאי, עלולים להישחק.

בתקופות של ריבית ריאלית אפסית הזהב רושם עליות חדות. זו הסיבה שזהב התחזק בכ־30% מתחילת 2016, על רקע הזעזועים בשווקים בפברואר וההצבעה על הברקזיט. אולם במצב שבו נכנסים למתווה של ריבית עולה, הסיכון לאינפלציה יורד, ובמקביל הסיכוי לקבל ריבית ללא סיכון בשוק האג"ח עולה. במצב כזה הזהב כנכס שלא נושא תשואה הופך לפחות מבוקש.