תורת המספרים של דלק קרסה בתוך חודשיים

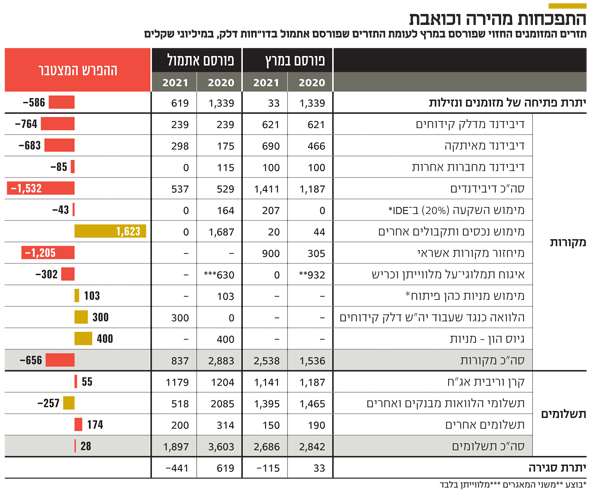

דו"ח תזרים המזומנים העדכני של דלק מלמד עד כמה הנהלתה מנותקת מהמציאות. עד כמה מנותקת? בחודש מרץ דלק בנתה על דיבידנדים של 2.6 מיליארד שקל מחברות כלולות. אתמול התאדו להם מהנייר 1.5 מיליארד שקל

בעוד ייעודו של תזרים מזומנים חזוי הוא לפרט ולתאר את המקורות והשימושים העתידיים של החברה, התזרים החזוי שפרסמה אתמול דלק במסגרת הדו"חות השנתיים מלמד דווקא על העבר, ומעיד על כך שהתחזית הקודמת שפרסמה הנהלת החברה רק לפני חודשיים לא רלבנטית בעליל. אם במרץ השנה קבוצת דלק העריכה שתקבולי הדיבידנדים מחברות מוחזקות ב־2021-2020 יעמדו על 2.6 מיליארד שקל, הרי שלפי התחזית שפורסמה אתמול הדיבידנדים התכווצו ב־59%, וסכום עתק של 1.5 מיליארד שקל התאדה לו באוויר. רק לפני חודשיים בקבוצת דלק העריכו שדלק קידוחים תחלק דיבידנד שנתי של 500-300 מיליון דולר, והיום ההערכה עומדת על חלוקה שנתית של 125 מיליון דולר בלבד.

איזו ערובה יש למחזיקים?

הפערים העצומים בין שתי התחזיות, שעומדים ביחס הפוך לפער הזמן הקצר בין מועדי פרסומם, מעלים שתי שאלות, האחת מעשית והשנייה עקרונית. השאלה המעשית היא, איך נדע שתזרים המזומנים החזוי העדכני אכן מבטא נכוחה את המקורות הצפויים של קבוצת דלק? הנהלה שכשלה בתחזית שהופרכה כעבור חודשיים, קל וחומר שתתקשה לספק תחזית מהימנה לתקופה בת שנתיים. איזה ערובה יש לבעלי האג"ח, שהחוב של החברה כלפיהם עומד על 6 מיליארד שקל, שדלק אכן תצליח לממש את חברות ונכסים בתמורה ל־1.5 מיליארד שקל? השאלה הזאת מתחדדת על רקע העובדה שדלק תכננה למכור 20%) מ־IDE בתמורה ל־207 מיליון שקל, אך בפועל ביצעה זאת בתמורה ל־164 מיליון שקל.

גם הדיבידנד החזוי העדכני מדלק קידוחים (54.2%), אפילו אחרי שקוצץ, עשוי לעבור "תספורת" נוספת. די להציץ בדו"חות דלק קידוחים כדי להבחין בכך שבתזרים המזומנים החזוי שלה לא טרחו להוסיף סעיף של חלוקת דיבידנד והסתפקו בהערת שוליים שלפיה יתרת הסגירה שלה יכולה לשמש, בין היתר, "לחלוקות רווחים ו/או לביצוע השקעות בנכסי השותפות". זה מוביל אותנו לשאלה העקרונית: אם מנגנון התזרים החזוי לא רק שלא מוכיח את עצמו, אלא שהוא מוכיח את עצמו כבעייתי, מה טעם בקיומו ובהתעקשות לפרסומו? בין אם הפערים בין החזוי למצוי הם באשמת הנהלת דלק ובין אם הם נעוצים במבנה שוק האנרגיה ובמחירי הדלק התנודתיים, הרי שעל קוראי הדו"חות מוטלת החובה להתייחס לתזרים החזוי בחשדנות הראויה.

פערי המעמדות בין הנושים

סוגיה נוספת שעולה מתוך ההנחות הכלליות בדו"ח התזרים החזוי מצביעה על פערי המעמדות בין מחזיקי האג"ח הנחותים ונטולי הביטחונות לבנקים שנהנים מעליונות הודות לשיעבודים שהשכילו לדרוש ולקבל. הדו"ח החזוי מניח מניח במפורש פירעון מוקדם של כל החוב הבנקאי עד תום 2020, וזאת למרות שלוח הסילוקין אינו מחייב זאת. בדלק טוענים שהמהלך נועד לשחרר את היה"ש של דלק קידוחים המשועבדות לטובות הלוואות שניטלו מהבנקים. כך קורה, שהחברה שבשליטת יצחק תשובה, בזמן שהיא נושאת על גבה הערת עסק חי מקדימה תשלומים לבנקים בזמן שהחוב שלה למחזיקי האג"ח שנסחרות בתשואה תלת ספרתי מוטל בספק.

חסרה התחייבות של תשובה

הצניחה בזרם הדיבידנדים החזוי מדלק קידוחים ואיתקה מחייבת את דלק לסגור את החור באמצעות מקורות חלופיים. בתזרים החזוי העדכני שלה מופיע סעיף חדש בדמות גיוס הון. דירקטוריון הקבוצה החליט לפעול לגיוס הון של 400 מיליון שקל עד סוף השנה. אבל מה שחסר בסעיף הזה הוא התחייבות של תשובה להשתתף בהנפקת המניות הנרקמת לכל הפחות בהתאם לחלקו באחזקות בחברה. יתכן שאתגר החובות הפרטיים של תשובה מול המערכת הבנקאית מקשה עליו להזרים הון לחברה שבשליטתו. בשבועות האחרונים מנכ"ל הקבוצה, עידן וולס, הביע בכל הזדמנות אמון ביכולת של החברה לצלוח את המשבר הנוכחי. עכשיו מגיע התור של תשובה לתרגם את המילים היפות למספרים.

הבעיות שיפרקו את התחזית

הבעיה הגדולה של דו"ח התזרים החזוי היא שחלק מההנחות של קבוצת דלק תלויות באירועים או גורמים שאינם בשליטתה, והיעדרם עלול לפרק לחלוטין את תוכניות ההבראה שלה. כך, למשל, דלק כותבת שהיא אמורה לקבל 630 מיליון דולר מאיגו"ח תמלוגי־העל ממאגר לווייתן. לא ברור על מה מתבססת הנחה זו. עיקר הפעילות של מאגר לווייתן היא ביצוא גז לירדן ומצרים. מחיר הגז בחוזי היצוא מוצמדים למחיר חבית נפט מסוג ברנט, שצנחה מינואר ממחיר של 68 דולר לחבית למחיר של 26 דולר לחבית.

מבחינת דלק, לצניחת מחירי הנפט יש משמעות כפולה. ראשית, ההכנסות שדלק תכננה לקבל עד סוף 2020 לא בהכרח תואמת את המציאות, וזאת בגלל שמחיר הגז ליצוא נמוך ב־20%-15% מהתחזית כבר היום. שנית, מכירת הגז למצרים במכסה שנקבעה (עד 4.6 מיליארד מ"ק לשנה) כפופה לשמירה על מחיר חבית ממוצע של 50 דולר לאורך כל השנה. כבר היום נספרו חודשיים שמחיר החבית נמוך משמעותית מ־50 דולר. לפי החוזה, אם בסוף השנה המחיר הממוצע של חבית הנפט לאורך כל 2020 יהיה פחות מ־50 דולר, אזי המצרים יכולים לחתוך את כמות הרכש בחצי. זה אומר שגם תמלוג־העל שמצפים לו עלול להיחתך בחצי.

אותו הדבר בנושא הדיבידנדנים מהחברות־הבנות. דלק קידוחים מצפה לקבל בעו שנה 8% מהכנסות מכירת הגז המיועדת ממאגרי כריש ותנין שנמצאים בידי אנרג'יאן, שעדיין לא הקימה את אסדת הפקת הגז במאגרים. אתמול פורסם ב"כלכליסט" שאנרג'יאן מתעכבת בסינגפור בשל משבר הקורונה, מועד חידוש הקמת האסדה לא ידוע וההנחה שדלק קידוחים תגזור תמלוג של 8%, ממכירות הגז בעוד שנה כלל אינה מובטחת. לפי הדו"ח השנתי דלק היא מצפה לקבל 874 מיליון שקל מדלק קידוחים בשתי מנות שוות, ב־2020 וב־2021. זאת בניגוד לתחזית מ־6 במרץ אז צפתה דלק לדיבידנד של 1.42 מיליארד שקל בשנתיים. כלומר דלק מודה שתוך כחודשיים היא "איבדה על הנייר" 548 מיליון שקל.

הדיבידנד תלוי מיחזור חוב

אם לא די בכך, הרי שדלק קידוחים תוכל לחלק דיבידנד רק אם היא תשלים מחזור חוב עתק של 2.5-2 מיליארד דולר על פיתוח לווייתן. וכשמכניסים לתמונה את תנאי החוזה המצרי וצניחת מחירי האנרגיה, חלום מיחזור החוב רק מתרחק.

קבוצת דלק נדרשת לעמוד בתשלומים של 3.6 מיליארד שקל ושל 1.9 מיליארד שקל ב־2020 וב־2021 בהתאמה. כדי שתוכל לעמוד בהתחייבויותיה היא תידרש לממש במלואן את הנחות התזרים החזוי שלה ולייצר מקורות של 3.5 מיליארד שקל ב־2020 ושל 837 מיליון שקל ב־2021. אשרי המאמין.