הזמירות החדשות של הבנקים המרכזיים העניקו למשקיעים תחילת שנה נפלאה

לפני עשרה ימים ציין פאוול שהפד מקשיב לשווקים ומוכן במקרה הצורך לשנות מדיניות במהירות. כדוגמה לכך נתן את שנת 2016, שבה אמורות היו להתבצע ארבע העלאות ריבית, אך בסופו של כללה העלאת ריבית אחת בלבד

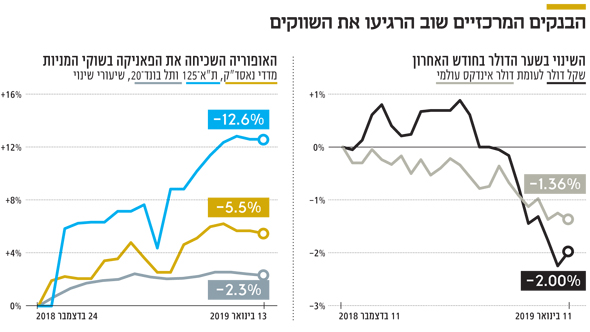

כבר שלושה שבועות שהמשקיעים במניות ובאג"ח נהנים מעליות שערים מרשימות. מדד נאסד"ק עלה בתקופה זו ב־13%, מדד ת"א־125 עלה ב־6%, מדדי תל בונד ב־3% והאג"ח הממשלתיות הארוכות הוסיפו כ־1.2%. גם מחיר הנפט זינק ב־21%. מדובר בתשואות שיכולות להספיק לשנה חיובית שלמה.

אז מה יכול להסביר את העליות החדות האלו בעיצומה של הפאניקה שגרמה לציבור למכור 2 מיליארד שקל מקרנות הנאמנות ביום אחד, ובנוסף להקטין את רכיב המניות בקרנות ההשתלמות והמוצרים הפנסיוניים? הרי לא נרשמה התקדמות בשיחות הסחר בין ארה"ב לסין, ופעילות הממשל האמריקאי נמצאת בשיתוק הממושך בהיסטוריה בגלל קרע בין נשיא ארה"ב דונלד טראמפ לבית הנבחרים וגם הכלכלה העולמית לא חזרה לפסי צמיחה. נראה שהתשובה לאופוריה בשווקים שוב קשורה לבנקים המרכזיים.

אופציית המכר שהגנה על השווקים

לאחר תקופה של כמה חודשים שבהם ג'רום פאוול, יו"ר הפד, התבטא בנחישות יחסית לגבי הצורך בנורמליזציה של המדיניות המוניטרית, נראה שההיסטריה בשווקים הצליחה "להחזיר אותו לתלם". והתלם בעיני המשקיעים הוא הסכם שבכל פעם שהשווקים יורדים בעוצמה, הבנק הפדרלי ייחלץ לעזרה. בעשר השנים האחרונות המשקיעים התרגלו שהבנקים המרכזיים מוכנים לעשות הכל כדי לתמוך בכלכלה ובשווקים. הורדת הריבית האגרסיבית והדפסות הכסף שימשו כסוג של אופציית מכר (PUT) שהגנה על השווקים, וכשהמשקיעים חששו שהאופציה עומדת לפקוע, הם נכנסו לפאניקה והחלו לתמחר זאת במחירי המניות.

הירידות החדות בשווקים לצד הלחץ שהפעיל טראמפ על פאוול גרמו ליו"ר הפד לשנות את גישה. לפני כעשרה ימים ציין פאוול שהפד מקשיב לשווקים ומוכן לשנות את מדיניותו במהירות ברגע שיצטרך לעשות זאת. כדוגמה לכך נתן את שנת 2016, שעל פי התחזית המוקדמת של חברי הפד היתה אמורה להיות שנה שבה יהיו ארבע העלאות ריבית, אך בסופו של דבר, בשל תחילת שנה משברית בשווקים, היתה העלאת ריבית אחת בלבד, בחודש דצמבר. בנוסף הדגיש פאוול כי הפד לא יהסס להאט את קצב צמצום המאזן אם יידרש לעשות זאת. האמירות הברורות של פאוול שכנעו את המשקיעים שאופציית המכר המוכרת מתקופות הכהונה של הנגידים הקודמים עדיין עומדת לרשותם, והם מיהרו לחזור ולתמחר זאת במחירי המניות.

בנק ישראל לא מעוניין לרכוש דולרים

תוצר לוואי של שינוי ציפיות המשקיעים לגבי תוואי הריבית בארה"ב הוא היחלשות הדולר שאיבד 1.4% מול סל המטבעות העיקריים בעולם ו־2% מול השקל. יתרה מכך, מאז שחזרו העליות לשווקים ב־24 בדצמבר, נחלש הדולר ב־2.7% מול השקל ורק ב־0.8% מול סל המטבעות העולמי. להערכתנו, חלק מעודף החולשה של הדולר מול השקל קשור לגישתו של פרופ' אמיר ירון, נגיד בנק ישראל החדש.

ירון ציין בטקס המינוי שנערך בבית הנשיא בשבוע האחרון של דצמבר, שלתפיסתו רצוי ששער החליפין ייקבע על ידי כוחות השוק ללא צורך בהתערבות משמעותית בשוק מטבע החוץ. בנוסף ציין הנגיד החדש שחשוב שהעלאת הריבית לא תבוצע מהר מדי או בעוצמת יתר אשר תבלום את הצמיחה מחד, אך גם לא תתרחש באיחור שעלול לגרום להקצאת מקורות שאינה אופטימלית, ולהתפרצות אינפלציונית מאידך.

המסר למשקיעים ברור. בנק ישראל לא מעוניין לרכוש דולרים וכן מעוניין להעלות את הריבית. ההתלבטות העיקרית היא רק לגבי הקצב ושיעור העלייה. כמובן שבנק ישראל לא באמת יכול להרשות לעצמו שקל חזק מדי, שכן מדובר במשתנה שמחליש את האינפלציה ומקשה על היצואנים ועל צמיחת המשק, ולכן הוא עשוי בכל זאת להתערב אם יחשוב שהשקל מתחזק בשל מניפולציות על המטבע.

הבנקים המרכזיים נכנסו לעמדת המתנה

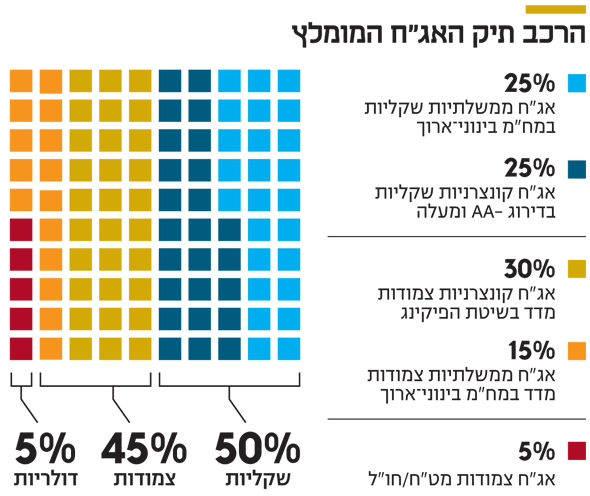

נראה שהעליות המקבילות של האג"ח והמניות לא יימשכו עוד תקופה ממושכת וזאת היות שהמטרה המרכזית של הבנקים המרכזיים לא השתנתה. בנק ישראל מבין את מה שמבינים בפד, שיש צורך להמתין כמה חודשים ולראות אם הכלכלה העולמית מצליחה לחזור לתוואי של צמיחה או שמא ההאטה תימשך. אם ההאטה תימשך, החברות יתקשו לעמוד בציפיות השוק ומדדי המניות עלולים לרדת.

החדשות הטובות של תרחיש זה הוא שהריבית לא תעלה ותשואות האג"ח כנראה יירדו. מנגד, המשך עלייה במדדי המניות צפוי להחזיר את האופטימיות גם לכלכלה הריאלית ולאפשר לבנקים המרכזיים לממש את חזונם לנורמליזציה במדיניות המוניטרית. תרחיש זה עשוי להטיב עם המניות אך להכביד על האג"ח, בעיקר הממשלתיות והקונצרניות בדירוגים הגבוהים.

השורה התחתונה: המשך עלייה במדדי המניות צפוי להכביד על האג"ח, בעיקר הממהשלתיות והקונצרניות בדירוגים הגבוהים

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות