בלעדי לכלכליסט

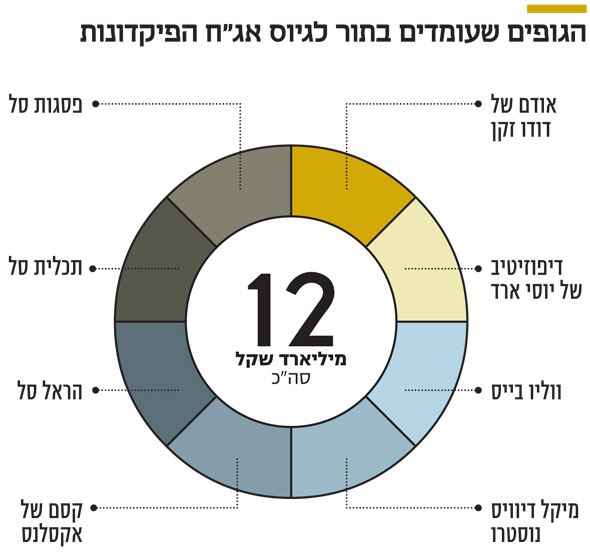

בצנרת: גיוסים של 12 מיליארד שקל באג"ח פיקדונות

לפחות שבעה גופים נמצאים בשלבי כתיבת תשקיף לגיוס חוב באמצעות המכשיר הפיננסי החדש – חוב שיופקד בפיקדונות בנקאיים סחירים. אלה כוללים את אקסלנס, הראל, תכלית סל ופסגות סל, שמתכוונים לגייס 1.5 מיליון שקל כל אחד. גם דודו זקן, לשעבר המפקח על הבנקים מתכוון לקפוץ על העגלה. הבנקים כבר נערכים לתחרות ומורידים את הריבית על הפיקדונות

תנופת גיוסי החוב לכלי הפיננסי החדש בישראל – אג"ח פיקדונות – מתפשטת כמו אש בשדה קוצים. ל"כלכליסט" נודע כי שבעה גופים נוספים נמצאים בשלבי כתיבת תשקיף של גיוס אג"ח פיקדונות שאם ייצאו אל הפועל מדובר יהיה בהיקף גיוס אדיר של 12 מיליארד שקל.

מדובר בגופים ווליו בייס, הנוסטרו של מייקל דיוייס, אקסלנס קסם, הראל סל, תכלית סל ופסגות סל שנמצאים בשלבי הכנות של כתיבת תשקיף לביצוע גיוס של 1.5 מיליארד שקל כל אחת. גם יוסי ארד, בעבר המנכ"ל של טאו של אילן בן דב, ביחד עם השותפים שלו אסף חסון וארז רוזנבוך (מיזמי קרן מגוריט) ינסו בימים הקרובים לבצע גיוס דומה בהיקף של 1.5 מיליארד שקל באמצעות חברת די פוזיטיב.

גם דודו זקן, לשעבר המפקח על הבנקים, ינסה לבצע בימים הקרובים גיוס שאפתני של 1.5 מיליארד שקל באמצעות הכלי הפיננסי החדש. זקן והשותפים שלו, משה ברקת, איציק בצלאל וצבי ברק שמחזיקים בחברת אודם, הלכו למעשה על המודל שהמציאו אפסילון ושלומי פרידמן שכבר ביצעו באמצעות חברת אלה פקדונות שני גיוסים מוצלחים בהיקף של 3.1 מיליארד שקל.

הרעיון הוא פשוט: מגייסים אג"ח בשוק ההון ומפקידים את הכסף בפיקדונות בנקאיים בתשואה גבוהה יותר ובדרך גוזרים את הקופון שבאמצע.

מימין: יוסי ארד, אייל גרינבאום, שלומי פוגל ודודו זקן. תשקיפי הגיוס בהכנה צילום: תומי הרפז, אריאל שרוסטר, מיכאל קרמר, אוראל כהן

מימין: יוסי ארד, אייל גרינבאום, שלומי פוגל ודודו זקן. תשקיפי הגיוס בהכנה צילום: תומי הרפז, אריאל שרוסטר, מיכאל קרמר, אוראל כהן

רק עד 50% בבנק אחד

החברות החדשות זיהו מחסור בהנפקות של הבנקים השנה, לצד ביקוש אדיר מצד הגופים המוסדיים להנפקות מסוג זה. כך, למעשה, הם יאפשרו למשקיעים להיחשף לפיקדונות הבנקאיים באמצעות רכישת אג"ח בשוק ההון. כל התמורה שתגויס מהאג"ח "תושכב" בפיקדונות בנקאיים מפוזרים בשלושה בנקים שונים למשך אותה תקופה של מח"מ האג"ח שמגוייס.

לפי המודל של אפסילון ופוגל, האג"ח קובעת מקסימום של עד 50% מהתמורה להפקדה בפיקדון בבנק אחד, על מנת להבטיח פיזור וביזור הסיכון. החברות המנפיקות ייהנו מהריבית על הפיקדונות, והמשקיעים יקבלו ריבית קופון נמוכה יותר מהאג"ח שירכשו. הדבר הזה נותן למשקיעים המוסדיים אפשרות לרכוש פיקדון בנקאי, אולם כזה שייסחר בשוק ההון. כך, למעשה, הם יוכלו להתנזל בכל עת, ויקבלו מענה למחסור בהנפקות של הבנקים.

הבנקים צפויים להקשות

הבנקים הגיעו בשנה שעברה ליעדי ההון העצמי שהציבו להם הרגולטורים, ועל רקע התמתנות הביקוש לאשראי במחצית הראשונה של 2017 הם צמצמו את היקף גיוסי החוב בבורסה. בתשעת החודשים הראשונים של 2017 גייס המגזר הפיננסי חוב כולל של 10 מיליארד שקל בלבד, לעומת גיוסים של 17.5 מיליארד שקל בתקופה המקבילה – ירידה חדה של 42%.

אותם בנקים הם גם אלה שעשויים לטרפד את גיוסי אג"ח הפיקדונות. הבנקים, שכבר הבינו שיש להם מתחרים חדשים לפיקדונות בשוק ההון החלו לאחרונה להעניק תנאי ריביות נמוכים יותר על פיקדונות (ציטוטים). אם הציטוטים של הבנקים יהיו נמוכים מאוד, החברות החדשות שמעוניינות להכנס לתחום יתקשו לגזור קופון והכדאיות שלהם להנפקה תלך ותרד. בינתיים הגופים מכינים תשקיפים ובסמוך למועד ההנפקה יבדקו אילו ציטוטים יקבלו מהבנקים ויחליטו האם לבצע את ההנפקה.

כדאיות בסימן שאלה

כבר בהנפקה הקרובה של אודם של דודו זקן נראה שהגיוס עצמו לא יעבור במתכונת הנוכחית. מהתשקיף שפורסם אתמול עולה כי היא מעוניינת לגייס את הכסף שלה במכרז על ריבית צמודה שלא תעלה על 0.8% על מח"מ (משך חיים ממוצע) של 7.75 שנים. אג"ח ממשלתית צמודה (1015) במח"מ דומה נסחרת כיום בתשואה ברוטו של 0.15%.

כלומר, המרווח המקסימלי שנגזר למשקיעים הוא 0.65% (65 נקודות בסיס). לעומת זאת, היום האג"ח של אלה פקדונות נסחרות כיום בשוק ההון במרווח של 0.68% (68 נקודות בסיס) כך שאין שום סיבה הגיונית שמשקיע ירכוש את האג"ח של אודם בזמן שהוא יכול לקבל את אותו מוצר במרווח גבוה יותר. סביר להניח שהגיוס של אודם יצטרך להתאים את עצמו ואולי אפילו להתבטל.

דירוג של תעודות פיקדון

בדו"ח הדירוג של מידרוג עבור ההנפקה של אודם נראה כי הם מתייחסים אל הכלי החדש כאל פקדון בנקאי לכל דבר. כך נכתב בדוח: "מכשיר החוב המדורג הנו איגרות חוב המגובות בפיקדונות בנקאיים. לפיכך, דירוג העסקה מתבסס על מתודולוגיית מידרוג לדירוג תעודות פיקדון.

בהתאם למתודולוגיה, דירוג האשראי של איגרות החוב מתבסס, בין היתר, על מבנה העסקה, כאשר במסגרת זו, הדירוג משקף את יכולת החברה להבטיח למחזיקי האג"ח את תשלומי הקרן והריבית במועדים הקבועים בעסקה, וסיכוני האשראי של המוסדות הפיננסיים שבהם מופקדים הנכסים המגבים.

במסגרת הדירוג הובאו בחשבון, בין היתר, השיקולים הבאים: סיכון המוסד הפיננסי שבו מופקדים הפיקדונות; סיכון נזילות הפיקדונות; סיכון הפרשי ריבית; סיכון הפרשי קרן; סיכון חשיפה למדד המחירים לצרכן; ניתוח המבנה המשפטי; סיכונים תפעוליים ומידת מיתונם, בהתאם להערכת יכולת החברה הייעודית לעמוד בהתחייבויותיה; ומנגנון פיקוח ודיווחים של הנאמן בעסקה.