הרפורמה במדדים הפכה את מדדי צמיחה ו־60־SME ליקרים מדי

הביקושים שהזרימו תעודות הסל יצרו עלייה חדה למניות – דוגמת דלק אנרגיה שנופחה יותר מדי – שנכנסו לשני המדדים הסקטוריאליים, לכן עדיף להימנע זמנית מהשקעה בהם. ת"א־125 צפוי לרוח גבית לקראת העדכון הקרוב במרץ

השלב העיקרי של הרפורמה במדדים הסתיים ביום חמישי האחרון והוביל למחזור מסחר ענק של 7.88 מיליארד שקל במניות. לביקושים ולהיצעים הגדולים, ובעיקר להיערכות השוק לכך בחודשים שלפני ההתממשות שלהם, היתה השפעה גדולה על מחירי המניות.

אף שהמדובר ברפורמה מבורכת שניערה את המבנה הארכאי של המדדים בבורסה, ותנטרל את ההשפעה המעוותת שהיתה למשקל המניות הגדולות על המדדים, נהירת המשקיעים גרמה לעיוות בשוויין של חלק מהמניות לקראת כניסתן למדדים המובילים החדשים. תופעה זו מתבטאת בכך שמניות רבות שזכו לביקושים גדולים לקראת הרפורמה, יקרות מדי כעת יחסית לערכן הכלכלי.

לכן, באופן כללי, כדאי להיזהר מהשקעה במניות שהעלייה בהן נבעה מכניסתן למדדים. לדוגמה, מניית דלק אנרגיה התנתקה (כלפי מעלה) מערכה הכלכלי בחודשים האחרונים, ונטען שבגלל תופעה זו מדד SME־60 ומדד ת"א־צמיחה מתומחרים יקר מדי, ולכן רצוי להימנע מהשקעה בתעודות סל על מדדים אלו בחודשים הקרובים. רק כדי לסבר את האוזן, הציבור משקיע כעת קצת יותר ממיליארד שקל בתעודות סל וקרנות סל על שני מדדים אלו גם יחד.

תעודות הסל רכשו את דלק אנרגיה במחיר מופרז

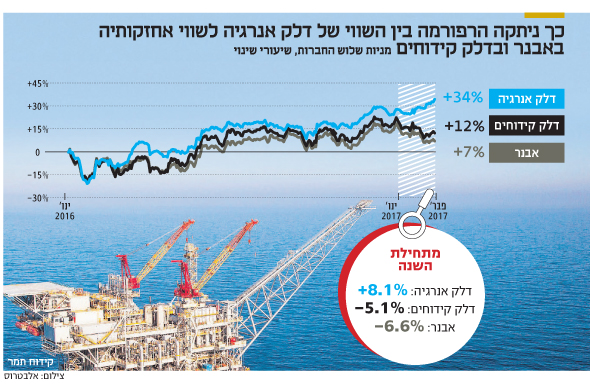

אחת הדרכים להציג את ההשפעה האדירה של הרפורמה במדדים על מחירי המניות היא להשתמש במניות של חברת אחזקה שמחירה עלה בעקבות ביקוש מתעודות הסל ומנגד שמחירן של החברות המוחזקות על ידיה דווקא ירד בעקבות היצע של תעודות הסל. הדוגמה הבולטת ביותר, לדעתנו, היא זו של דלק אנרגיה שמחזיקה בדלק קידוחים ובאבנר.

מתחילת השנה מניית דלק אנרגיה עלתה ב־8.1%. עלייה זו באה אחרי עלייה של 24% במהלך שנת 2016. מנגד, מניות (יחידות השתתפות) אבנר ודלק קידוחים ירדו ב־6.6% וב־5.1% מתחילת השנה בהתאמה. בשנת 2016, לעומת זאת, מניות אבנר ודלק קידוחים השיגו תשואה חיובית של כ־14.5% ו־18% בהתאמה. כלומר, מאז תחילת 2016 מניית דלק אנרגיה זנקה ב־34% בעוד אבנר עלתה בפרק זמן זה ב־7% בלבד ודלק קידוחים עלתה ב־12% בלבד. תופעה זו יוצאת דופן מכיוון ששווייה של דלק אנרגיה נובע רק מהאחזקה הישירה באבנר (46.58%) ובדלק קידוחים (62.64%) ומהזכות לתמלוג־על מדלק קידוחים, תמלוג שתלוי בשווייה של דלק קידוחים.

השווי של דלק אנרגיה גבוה משווי אחזקותיה

שווי האחזקות של דלק אנרגיה באבנר ובדלק קידוחים הוא 8.03 מיליארד שקל. שווי הזכות לתמלוג־העל מוערך בכפליים מהשווי המקביל של יחידות ההשתתפות. דלק אנרגיה זכאית ל־75% מתמלוג־העל שדלק קידוחים משלמת, שיעמוד אחרי כיסוי העלויות של הפיתוח על 13% מההכנסות (ועל 3% עד לכיסוי העלויות). לכן שווי נכס זה הוא כ־1.36 מיליארד שקל. לדלק אנרגיה היה בסוף ספטמבר 2016 עודף התחייבויות של 833 מיליון שקל. מאז דלק אנרגיה קיבלה דיבידנדים מאבנר ומדלק קידוחים בהיקף של 613 מיליון שקל, ולכן החוב נטו כעת הוא 220 מיליון שקל בלבד. סיכום כל הרכיבים נותן לדלק אנרגיה שווי נכסי נקי של 9.17 מיליארד שקל, נמוך ב־2.7 מיליארד שקל משווי השוק של דלק אנרגיה שעומד על 11.78 מיליארד שקל.

חלק קטן מתשואת היתר של דלק אנרגיה נעוץ בציפייה שקבוצת דלק תבצע הצעת רכש למניה לאחר השלמת המיזוג המתוכנן בין אבנר לבין דלק קידוחים. אך בהצעות רכש קודמות, בעל השליטה בקבוצת דלק, יצחק תשובה, נמנע מלהציע פרמיה מהותית עבור מניית דלק אנרגיה, ולכן ההצעות נדחו. לא סביר שתשובה יציע עתה פרמיה גבוהה למניית דלק אנרגיה מעל השווי של החברה כפי שהוא נגזר ממניות אבנר ודלק קידוחים.

עיקר פער השווי שנוצר נובע מהערכות השוק לביקוש שהזרימו תעודות הסל לדלק אנרגיה — 37 מיליון שקל — עם כניסתה למדדי ת"א־צמיחה ות"א־נפט וגז במסגרת הרפורמה, ומנגד היצע למניות אבנר ודלק קידוחים לחץ כלפי מטה את שוויין של אותן מניות. מכיוון שמניית דלק אנרגיה מתומחרת כעת במחיר גבוה בהרבה מהשווי הנכסי נקי שלה, אנחנו מעריכים שמחיר המניה יירד בשבועות הקרובים. לכן, מבחינת המשקיעים עדיף לבצע השקעה ישירה באבנר או בדלק קידוחים ולא להשקיע בדלק אנרגיה.

הפעילות הערה של תעודות הסל במניות אבנר ודלק קידוחים צפויה להימשך בחודשים הקרובים. בחודש מרץ צפויה מניית אבנר לספוג היצע נוסף של כ־113 מיליון שקל, אך כמה שבועות לאחר השלמת מיזוגה של אבנר לתוך דלק קידוחים צפויה מניית דלק קידוחים לביקוש של כ־300 מיליון שקל מתעודות הסל.

דלק אנרגיה היא רק דוגמה. תעודות הסל הזרימו ביקושים גדולים ל־33 המניות שנכנסו למדד ת"א־90, ל־40 המניות שנכנסו למדד SME־60 ושלא יצאו מת"א־75, ל־90 מניות שנכנסו למדד צמיחה, וגם ל־49 מניות מדד יתר־מאגר שנשארו במדד, ששמו שונה למדד צמיחה, שזכו לביקושים בגלל עליית המשקולת היחסית שלהן במדד.

העלייה הממוצעת מתחילת השנה של 33 המניות שנכנסו למדד ת"א־90 היתה 5.5%. אותן מניות זכו למרבית הפרמיה על הכניסה למדד כבר ב־2016. המשקולת הכוללת במדד ת"א־90 של אותן 33 מניות היא 19.5%, והן עלולות לפגוע מעט בתשואת המדד בחודשים הקרובים. אותן 33 מניות נכנסו גם למדד ת"א־125 (שמכיל את כל מניות מדדי ת"א־35 ות"א־90), אך המשקולת הכוללת שלהן במדד ת"א־125 היא של 3.7% בלבד, ולכן השפעתן על מדד זה נמוכה בהרבה.

היכן מרוכזות מרבית המניות היקרות מדי?

ההשפעה של עליית מחיר המניות לקראת כניסתן למדד היתה מהותית הרבה יותר במדדי SME־60 וצמיחה. 40 המניות שנכנסו למדד SME־60, לא כולל את אבוג'ן וחלל תקשורת שיצאו ממדד ת"א־75, עלו בממוצע ב־14% מתחילת השנה. עלייה זו באה אחרי עלייה נוספת במרבית מניות אלה כבר ב־2016, כאשר הסתמן שהן ייכנסו למדד. מניות אלו מהוות כ־67% מהמשקולת הכוללת של מניות המדד. העלייה הממוצעת מתחילת השנה במניות מדד צמיחה — הן אלו שנכנסו כעת למדד והן המניות הוותיקות שבו — עמדה על 13.9%.

גם במקרה זה עלייה זו מתווספת לעלייה במחיר המניות שהחלה כבר ב־2016. כתוצאה מכך, להערכתנו, מדדי SME־60 וצמיחה מכילים ריכוז גבוה של מניות יקרות מדי, והם צפויים לתת תשואת חסר יחסית למדדים ת"א־35 ות"א־125. במילים אחרות, כדאי להימנע מלהחזיק תעודות סל על שני המדדים האלו בחודשים הקרובים. בגלל תנאי הכניסה למדד SME־60, שמתבססים על שווי אחזקות הציבור במדד, כ־21% מהמשקולת של המניות במדד מורכבת ממניות ביומד שמתאפיינות בשיעור החזקות ציבור גבוה. ריכוז גבוה זה של מניות ביומד עלול גם הוא לפגוע בתשואת המדד לאור החולשה שמציג מדד הביומד הישראלי מאז השקתו.

המדד הסקטוריאלי העיקרי ששינה באופן משמעותי את הרכבו הוא מדד הנדל"ן שקלט 55 מניות חדשות, שגם הן זכו לביקושים יפים מתעודות הסל. בממוצע, המניות שנכנסו למדד הנדל"ן עלו מתחילת השנה ב־9.4%. מניות אלו מהוות 55% מהמשקולת הכוללת במדד הנדל"ן, ולכן, להערכתנו, גם מדד זה עלול להציג תשואת חסר יחסית למדדים המובילים בחודשים הקרובים.

העדכון הקרוב יעניק רוח גבית למדדים המובילים

השלב העיקרי של הרפורמה במדדים התבצע ביום חמישי, אך ב־2 במרץ וב־6 באפריל צפויים שלבים נוספים של התאמת המשקולת המקסימלית של המניות במדדי ת"א־35, ת"א־125 ות"א־בנקים למשקולת המקסימלית החדשה שלאחר הרפורמה. בעקבות התאמות אלו צפויים היצע של כ־300 מיליון שקל למניית פריגו והיצעים בולטים של כ־184 ושל כ־162 מיליון שקל למניות לאומי והפועלים (בהתאמה).

אותו כסף ייכנס כביקוש מצרפי למרבית מניות ת"א־125. ביקוש מצרפי מהותי זה יכול לתת רוח גבית למניות המדד בשלושת השבועות הקרובים.

לטבלת הביקושים וההיצעים המלאה הצפויה למניות ב-2 במרץ לחץ כאן

הכותב הוא כלכלן בחברת הייטק