בלעדי לכלכליסט

"מי רוצה בעל מניות מפוקפק כמו מיילן?"

מורי ארקין, שמחזיק מניות בשווי 150 מיליון דולר בפריגו, לא אוהב את ניסיון ההשתלטות העויינת של מיילן שלדבריו, "פועלת רק באמצעות הפחדות ואיומים ועושה מהלכים שיגרמו נזק לבעלי המניות של פריגו"

מורי ארקין, מי שהכניס את חברת התרופות פריגו לישראל ב־2005 כאשר מכר לה את השליטה בחברת אגיס, לא אוהב את התנהלותה של חברת התרופות מיילן, שמנסה לרכוש את פריגו בניגוד לרצונה.

- יו"ר מיילן למנכ"ל פריגו: להנהלתכם אין יותר תפקיד בהצעת הרכש

- בעלי המניות של מיילן אישרו להנהלה לרכוש את פריגו ב-30 מיליארד דולר

- פריגו על החלטת מיילן להוריד את הרף לאישור העסקה ל-50%: "צעד נואש"

בראיון בלעדי ל"כלכליסט" אמר אתמול ארקין שעל בעלי המניות של פריגו להתנגד לעסקה. "זה דבר לא נשמע כמותו, שחברה נסחרת (מיילן – נ"צ) לא נותנת שום פרמיה על הקנייה של חברה אחרת ופועלת רק באמצעות הפחדות ואיומים. מיילן עושה מהלכים שיגרמו נזק לבעלי המניות הקיימים של פריגו. זה פשוט לא המחיר הנכון לעסקה".

בכך מכוון ארקין להצעתה האחרונה של מיילן לרכוש את פריגו בכ־30 מיליארד דולר. ביום שלישי הניחה מיילן את ההצעה באופן רשמי על שולחנה של פריגו ואף צירפה להצעה מכתב ארוך של רוברט קורי, יו"ר מיילן, שבו הוא מסביר למה להנהלת פריגו אין עוד זכות להתערב בהחלטה של בעלי המניות של פריגו, האם לאשר את מכירתה למיילן או לא.

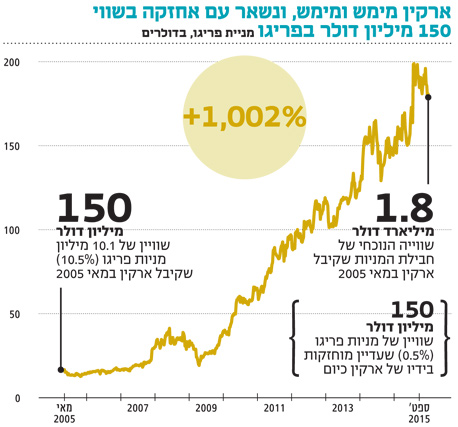

ארקין, מכר את אגיס לפריגו תמורת 851 מיליון דולר. במסגרת העסקה קיבל 10.5% ממניות פריגו ששוויין עמד אז על 150 מיליון דולר. לאורך השנים הוא מימש ממניות פריגו במאות מיליוני דולרים, וכיום הוא עדיין מחזיק בכ־0.5% ממניות פריגו, שוויין עומד על 150 מיליון דולר. כיום פועל ארקין בעיקר דרך קרן ספרה הלת'קר וקרן אקסלמד הפועלות בהשקעה בחברות ביומד.

"העסקה הזו, אם תתבצע, נעשית במחיר שמהווה פרמיה עלובה עבור בעלי מניות פריגו", אמר ארקין בהתרגשות. "כאשר המחיר של מיילן היה מנופח בגלל הציפיות לעסקה עם טבע, (טבע הציעה לרכוש את מיילן וחזרה בה – נ"צ), ומיילן נסחרה בכ־70 דולר נראה היה כאילו שיש פרמיה. אבל כיום, כשאנחנו מדברים על מחיר מניה של פחות מ־50 דולר למיילן, אין כאן פרמיה לפריגו בכלל. המחיר הזה הוא לא מקרי, הוא משקף את הערכת השוק לגבי מיילן אם היא תשלים את עסקת פריגו. מחיר כזה משקף למניית פריגו בעסקה מחיר של 190 דולר בלבד. פריגו נסחרת באופן מסורתי במכפיל 20 על רווחי השנה הבאה, ואני מעריך את הרווח של 2017 ב־9.5-9.2 דולר - מה שמשקף מחיר של 190 דולר למניית פריגו גם ללא העסקה. המשקיעים צריכים לדחות את העסקה מנימוקים כלכליים, מוסריים, וגם מהבחינה שיש פה משקיע בעייתי.

"מדובר ברכישה שנעשית במכפיל 20. בארצות הברית, כאשר נותנים תמחור בבורסה לא עושים ניתוח מלא של כל החלקים אלא מקבלים את המכפיל של העסק הדומיננטי. פריגו קיבלה מכפיל 20 גם על העסקים הגנריים שהיו שווים מכפיל נמוך יותר כי העסק הדומיננטי הוא מוצרי צריכה. אצל מיילן, העסק הדומיננטי הוא גנריקה, ומה שקנו במכפיל 20 עלול להיות שווה מכפיל 13 או 14 אם העסק ייסחר על פי המכפילים של הפעילות הדומיננטית, ולכן יש פה סכנה מהותית לירידה בערך.

מורי ארקין

מורי ארקין

"אני לא יודע אם מיילן תצליח לרכוש את פריגו. יש בעלי מניות בפריגו שמחזיקים היום במניות של מיילן והם חושבים שהמצב שלהם יוטב אם יש עסקה. אני לא יודע מה השיקולים שלהם. אני בטוח שאת העסקה הזו לא ראוי לאשר, ואני באמת לא יודע מה יקרה". ארקין נוגע בנקודה קריטית נוספת הנוגעת לעובדה שמיילן הורידה את רף ההסכמה לאישור הצעת הרכש שלה ל־51% מבעלי המניות של פריגו ולא ל־80% מבעלי המניות כפי שהציעה בהתחלה. במקרה כזה, אם מיילן תרכוש רק 50% מפריגו, תהפוך זו לחברה־בת של מיילן, ומיילן לא תשלים את רכישתה באופן מלא.

"יש הרבה בעלי מניות בפריגו שיתנגדו לעסקה", אומר ארקין. "מיילן רוצים להוריד את אחוז ההסכמה ל־51% בלבד. זה דבר נדיר ביותר ואני לא יודע מתי קרה משהו כזה בעולם הפארמה. למיילן יהיו הוצאות ריבית על החלק של המזומן בעסקה, אבל לא תהיה לה שום סינרגיה מהרכישה. במצב כזה מצבה של מיילן יורע לעומת המצב הנוכחי. מכיוון שחלק גדול מהמחיר שתשלם מיילן עבור פריגו הוא במניות מיילן, זה יפגע בכל מי שיקבל את המניות של מיילן. מניות מיילן תהיינה נכות כי הן שוות פחות.

"מיילן מבטיחה שיש לה איזה דרך קסם למצות את הסינרגיה כשהיא רק תשלוט בפריגו. זו דרך מפוקפקת ומסוכנת מבחינת ממשל תאגידי. אפילו אם אתה שולט ב־80% בחברה אתה מחויב לנהל אותה לטובת החברה הנשלטת ואתה לא יכול לנכס לעצמך את האינטרסים של פריגו ולהעביר אותם למיילן או לעשות עסקאות עם בעלי עניין מהבוקר עד הערב. זה מתכון לצרות צרורות. עסקאות כאלה הן נגד בעלי המניות ולכן אין דרך הגונה למצות את הסינרגיות. יש כאן סכנות גדולות מאוד.

"מיילן היא חברה עם ממשל תאגידי מאוד מפוקפק ואף אחד לא רוצה שבפריגו יהיה בעל מניות כזה מפוקפק שלא שואל מה האינטרסים של בעלי המניות. אנחנו נמצאים כחודשיים אחרי פרשת טבע. בעלי המניות של מיילן סבלו מהעובדה שהדירקטוריון שלהם החליט שלא לעשות את העסקה עם טבע ואמר שהוא לא עובד בשביל בעלי המניות אלא עבור בעלי העניין. זה לא טוב להיות בידיים של חברה כזו.

"בוויכוח בין מיילן לטבע, רוברט קורי, יו"ר מיילן, התבטא נגד המפעלים הישראליים של טבע, טען שהם לא יעילים ושצריך לסלק אותם מישראל ולהעביר אותם להודו. ללכת לעסקה הזו זה לסכן 1,200 עובדים ישראליים של פריגו, שמתוכם 900 עובדים בדרום. רק עכשיו היתה שם השקעה של 50 מיליון דולר במפעל בירוחם. גורמים פה עוול גדול להנהלת פריגו שתמכה בישראל כל השנים ומסכנים עובדים, ובשביל מה? מילא אם היו מציעים 250 או 280 דולר, אז הייתי אומר שאנחנו לא מלאכים ולפעמים צריך לעשות עוול כדי שבעלי המניות ירוויחו הרבה כסף אבל גם כסף גדול אין על השולחן. עושים פה עוול, מקבלים בעל מניות מפוקפק בשביל משהו שעשוי להיות פרמיה שלילית בעוד כשנה".

ארקין מתייחס כם למבנה התאגידי של מיילן שאסור בישראל: "רשות ני"ע צריכה להתערב. מיילן היתה חברה אמריקאית. כשהיא התמזגה עם אבוט והפכה להיות חברה שרשומה גם בהולנד היא יצרה שורה של עיוותים שנגדם מתארגנת עכשיו גם תביעה ייצוגית. מיילן לא הסבירה לכל המשקיעים שבחברה ההולנדית יש דירקטוריון שאי אפשר לבטל ועיוותים נוספים שפוגעים בבעלי המניות. זה איפשר לטרפד את עסקת טבע. אני מקווה שרשות ני"ע תעמוד על המשמר ולא תאשר רישום כפול רק על סמך התשקיף האמריקאי, אלא לקבל תשקיף שיש בו גלולת רעל. יש שני סוגי מניות במיילן וזה שאסור בארץ.

"צריך להסתכל על האיומים של מיילן מול בעלי המניות של פריגו כדי שלא יישארו עם מניות פגומות או נכות. מיילן מאיימת שהיא תוציא אותם ממסחר. צריך לזכור שמיילן יכולה להבטיח כל מיני דברים אבל היא צריכה לשנות את התקנות שלה כדי להבטיח שהדברים האלה יקרו ולא יישארו הבטחות על הנייר. אסור להתבטל בפני מיילן כי מבחינת אמינות וממשל תאגידי זו לא חברה אמריקאית מסדר גודל גבוה, אלא בסדר גודל נמוך של אמינות.

"עשו סקרים של ממשל תאגידי ומיילן יצאה במקום מאוד נמוך. מעבר לאישיות של קורי, יש פה השקפת עולם וסגנון עבודה שהוא פסול בהרבה מאוד היבטים, ובמיוחד עבורנו כשהוא התבטא נגד מפעלים ישראליים. הוא יכול עכשיו להבטיח אחרת כי יש לו אינטרס אבל הוא התבטא נגד חברות ישראליות וגם נגד תרבות ארגונית של חברות ישראליות. זה מתועד. זה שעכשיו הוא יטען אחרת זה לא ישנה את העובדות האלה וזה מאוד מזיק לנו כחברה ישראלית. משקיעים שעשו כסף רב ממניות פריגו לא צריכים להיות כפויי טובה כלפי החברה הזו והם צריכים להשאיר אותה כחברה עצמאית. פוטנציאל הגידול של החברה המאוחדת מאוד מוגבל לעומת פוטנציאל הגידול של פריגו".

בנוגע לאפשרות שהנהלת פריגו תאתר רוכש אחר לחברה, אומר ארקין כי "בוודאי שזה אפשרי. הרבה פעמים קורה שיש אביר לבן שמגיע והרבה פעמים כשדירקטוריון מרגיש שהוא עלול ליפול טרף לרכישה במחיר לא מתאים זו זכותו או אפילו חובתו לחפש רוכש במחיר יותר טוב".

יו"ר מיילן רוברט קורי צילום: בלומברג

יו"ר מיילן רוברט קורי צילום: בלומברג

לבסוף, מתייחס ארקין גם לעסקה שנרקמה בין אלרגן לטבע, ואומר כי "זו עסקה טובה ואסטרטגית ומעמידה את טבע במקום ייחודי בשוק הגנריקה האמריקאי והעולמי. זו עסקה טובה וכל המדיניות של טבע, מצד אחד להפוך למספר אחד בתחום הגנרי ומצד שני למקד את הפיתוח והרכישות המותגיות בכמה תחומי פעילות ספציפיים שלא כמו בתקופת ספלון ורכישות מהסוג הזה, אלא בתחומים שלחברה יש בהם יתרון יחסי ומסה קריטית כמו נוירולוגיה ומוצרי נשימה זו מדיניות נבונה מאוד ואין ספק שהיא תשא פרי בשנים הבאות".

"צריך לשים לב כאן לנקודה נוספת. בדרך כלל עסקאות שלא בהסכמה וזה מה שאמרו אלה שביקרו את עסקת טבע מיילן, גורמת לקושי בהשגת סינרגיה. בדרך כלל אי אפשר להפיק את התועלות של המיזוג ובמקרה הזה של פריגו זו עסקה בלי הסכמה. מצד אחד מפטרים את העובדים הדומיננטיים של החברה הנרכשת ומצד שני לא ניתן יהיה לגרום לזה שהחברה הרוכשת תתנהל כמו שצריך כי יש פה רק 51% אז נוצר פער ניהולי עצום. אנשים כמו ג'ו פאפא לא יישארו ולא ירצו לעבוד בתור חברת בת ולכן יש פה נזק גדול".

מאסטר אקזיט: בזק בעבר ביומד בעתיד

מורי ארקין החל את דרכו המקצועית באגיס, חברה משפחתית להפצת תרופות שהקים אביו. הוא קיבל על עצמו את ניהול החברה בגיל 19 כשאביו נפטר. לקראת סוף שנות השבעים הקימה החברה מערך הפצה עצמאי ולאורך שנות ה־80 רכשה אגיס שורה של מפעלי תרופות, וב־1989 הקימה החברה את כימאגיס ברמת חובב, שייצר חומרי גלם לענף התרופות.

ב־2004 נמכרה אגיס לפריגו בתמורה ל־851 מיליון דולר. הנתח שגרף ארקין לכיסו האישי עמד על 335 מיליון דולר, מחצית במוזמן והיתרה במניות פריגו, שהפכו אותו לבעל אחזקה של 10.5% בחברה. לאורך השנים מימש ארקין את אחזקותיו בפריגו תמורת מאות מיליוני דולרים ווכיום הוא מחזיק ב־0.5% בלבד.

ארקין למד לתואר ראשון בפסיכולוגיה ופילוסופיה באוניברסיטת תל אביב. בעבר הוא התבטא בנוגע לכך שהוא הגיע לעולם התרופות במקרה, ומסלול חיים אחר היה מניע אותו לעבודה בתחום הפסיכולוגיה. ארקין אב לשלושה ילדים, ניר, איתי, ששימש כשוער הפועל רמת גן, וקרן.

כיום ארקין הוא מאנשי העסקים העשירים בישראל. הוא הרוויח כחצי מיליארד שקל נוספים כשרשם אקזיט במכירת 10% מחברת התקשורת בזק, לשאול אלוביץ. בשנת 2009. לאורך השנים ביצע ארקין השקעות בחברות נוספות כגון כור ובנק הפועלים, כמו גם בבנק לאומי.

כיום עוסק ארקין בהשקעה בחברות ביומד דרך שתי קרנות עיקריות: קרן ספרה, שהוקמה על ידי ישראל מור, דורון ברין ורון סנטור ומורי ארקין, וקרן אקסלמד, בה הוא פועל יחד עם אורי גייגר. בין החברות שבהן מושקע ארקין דרך הקרנות ובאופן אישי ניתן למנות את אנדוצ'ויס, מדיקל קומפרשן ואקסלנז.