האם הפוטנציאל של צים מצדיק הזדמנות שנייה?

צים לא התאוששה מהמשבר העולמי שגרם לצניחת מחירים בענף, והרכישות שהיא ביצעה במינוף רגע לפני המשבר הוסיפו לה גיבנת שהובילה להסדר חוב ב־2009. מכיוון שתנאי השוק נותרו קשים, לא ברור איך צים יכולה להבטיח שלא תבקש הסדר חוב שלישי בעתיד

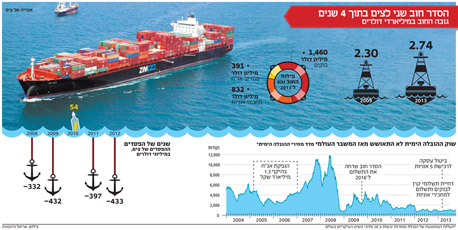

החברה לישראל שיגרה אתמול דיווח לקוני לאתר הבורסה, שבו הודיעה כי היא מסכימה להשתתף במשא ומתן לקראת הסדר חוב בחברה־הבת שלה צים. החברה לישראל כמובן סייגה כי ההסדר תלוי בתנאים מקדימים, אולם השורה התחתונה ברורה: צים נמצאת בדרכה להסדר חוב נוסף, השני במספר בתוך ארבע שנים בלבד.

בשבוע הבא צפויים נציגי צים ונושיה, בהם יותר מעשרה בנקים זרים, מממנים, בעלי מספנות, בעלי אוניות ומחזיקי האג"ח של החברה, להתכנס לשלושה ימים במלון מבודד על חופה הצפוני של קטלוניה במטרה לגבש הסדר חוב חדש. צים והחברה לישראל הגישו לנושי החברה שתי הצעות אפשריות להסדר בימים האחרונים, שבמרכזן הזרמה של 200 מיליון דולר מהחברה לישראל לצים והמרה של חלק נכבד מהחוב למניות, ביחסים שונים, על פי הבטוחות שבידי הנושים.

החברה לישראל מחזיקה היום ב־99.7% ממניות צים. על פי מתווה הסדר החוב המסתמן, החזקות החברה יירדו לכ־40%, הבנקים יחזיקו בכ־40% נוספים ומחזיקי איגרות החוב יחזיקו ב־20% הנותרים. החברה תנפיק שלוש סדרות אג"ח חדשות שיחליפו את הקיימות, ומחזיקי האג"ח יתבקשו לוותר על מחצית מהחוב של החברה כלפיהם, שעומד על כ־400 מיליון דולר.

חובותיה של צים עומדים על כ־3 מיליארד דולר: מחצית מהסכום לבנקים, כ־850 מיליון דולר למחכירי אוניות וכ־400 מיליון דולר למחזיקי האג"ח. החברה לישראל מקווה לוויתור של כמיליארד דולר מצד כל נושיה בהסדר המתגבש, ומנגד מחזיקי האג"ח והבנקים צפויים לדרוש ממנה להגדיל את הזרמת הכספים שלה לצים ל־400 מיליון דולר.

על פי התוכנית שהועברה לנושים, הכסף שיועבר על ידי החברה לישראל לא יופנה בשלב הראשון לתשלום חובות, אלא להצטיידות מחודשת בספינות. האוניות יאפשרו לצים להתמקד בקווים רווחיים יותר ולסגור קווים שאינם רווחיים.

מי האשם העיקרי במצב של צים, ההנהלה או השוק?

העובדה שצים מגיעה להסדר החוב השני שלה בתוך ארבע שנים מעלה את השאלה אם לא ניתן היה לצפות את מצבה העסקי הנוכחי של צים עוד במועד החתימה על הסדר החוב הקודם. לדברי נועם פינקו, אנליסט פסגות, "מרגע שהחברה לישראל רכשה את צים, מצבה למעשה לא השתנה מבחינת השוק העולמי. צים היתה תמיד שחקן מאוד קטן בשוק התובלה העולמי שהוא שוק של ענקיות. צים החליטה על תוכנית הצטיידות שכמעט הכפילה את צי המכולות שלה לפני פריצת המשבר הכלכלי העולמי ב־2008, אבל גם הכניסה אותה להתחייבויות עתק של כ־3 מיליארד דולר.

"עד 2007 הכל הלך יפה ולפי התוכניות, אבל אז בתחילת 2008 המשבר הכלכלי העולמי ריסק את כל שוק התובלה הימי. לא רק צים קנתה הרבה אוניות, אלא גם המתחרות שלה, מה שפגע בכולן. זה הוביל לעודף היצע מטורף, והביקוש לתובלה ימית ירד במקביל. 2008 היתה הפעם הראשונה בהיסטוריה שהביקוש להובלה ימית ירד, כאשר בדרך כלל מדברים על גידול של 10% בשנה בהיקף התובלה הימית. למעט רבעון או שניים ב־2010, השוק לא התאושש מאז. עודף ההיצע פגע בו קשות, וכמו שהכלכלה העולמית נראית כיום, המצב בינתיים לא משתפר משמעותית. צים נמצאת כרגע במצב בו יש לה גיבנת של חוב שמקשה עליה להתייצב במצב השוק הנוכחי".

באשר לשאלה אם הנהלת החברה היא האשמה העיקרית במצבה או המשבר בשוק, אומר פינקו כי "נכון לעכשיו החברה לא מצליחה להשיג רווח תפעולי, משום שהשוק בעייתי. השוק הזה הוא מאוד מחזורי, אבל המחזור השלילי הנוכחי הוא מאוד ארוך והוא הורג את כל החברות הממונפות. רק כשהמחזור ישתנה, צים תצליח לחזור ולהרוויח".

פינקו מזכיר כי ב־2010 המובילים הימיים החליטו על האטת קצב התנועה של המכולות, מה שחסך בעלויות הדלק שלהן, ובמקביל הן הוציאו ממחזור העסקים כ־20% מהאוניות והעמידו אותן בצד, מה שהקטין את ההיצע באופן מלאכותי וסייע למחירי התעבורה הימיים. לדבריו, "משום מה כרגע לא עושים מהלך משולב דומה".

אילו מהלכים של הנהלת צים גרמו להרעת מצבה?

צים הידרדרה למצבה הנוכחי כתוצאה משני גורמים עיקריים. הראשון הוא הירידה החדה במחירי התובלה הימית, שלה אין קשר ליכולת הביצוע של הנהלת החברה ואותה מחזיקי איגרות החוב לא יכלו היו לצפות. הירידה במחירים מקשה על צים לגבות מחירי תובלה שמכסים את הוצאותיה, ובראשן ההוצאות על דלק. צים צורכת כ־1.5־1.7 מיליון טונות של דלק בשנה, שעולים לה מעל מיליארד דולר בשנה — כרבע מכלל הכנסותיה.

הגורם השני שהביא למצבה הנוכחי של צים הוא ההחלטה השגויה של הנהלת החברה לרכוש מספר אוניות באמצעות מינוף רגע לפני פרוץ המשבר הכלכלי העולמי, מתוך ההנחה כי מחירי התובלה הימית ימשיכו להיות גבוהים, אלא שהמשבר גרם לצניחה תלולה שלהם. מאז, צים הצליחה לבטל רק חלק מההזמנות לאוניות שביצעה, אך עדיין נותרו לה הזמנות ל־8 אוניות בהיקף של 1.1 מיליארד דולר שצפויות להימסר לה בשנים 2015–2016.

בעייה נוספת של צים היא שחלק מהאוניות שהיא הזמינה בעבר, ושהיא עדיין מחוייבת להן, אינן מתאימות לתנאי השוק הנוכחיים. האוניות שהוזמנו הן בנפחים קטנים בהרבה מאלה המיוצרות כיום, בעוד שמרבית האוניות שיפעלו בשנים הקרובות הן אוניות ענק עם נפח תובלה גבוה בהרבה. האוניות הללו צפויות לדחוק בשנים הקרובות את האוניות הקטנות, מהסוג שיש לצים, מאחר והיעילות של ההובלה באמצעותן גבוהה בהרבה. מסיבה זו תוכנית ההבראה שמציעה צים כוללת רכישה של 13 אוניות חדשות עד 2015.

איך מדינת ישראל משפיעה על מצבה של צים?

צים היא בסך הכל שחקנית קטנה בענף עתיר משאבים כלכליים שסובל בשנים האחרונות מעודף כושר ייצור ומהיצע רב של אוניות. בחברה לישראל ביקשו במשך זמן רב להפריד בין הפעילות של צים ישראל לבין פעילותה של צים העולמית, כדי לנסות לחבר את פעילותה של צים העולמית עם חברה אחרת, אלא שמדינת ישראל נמנעה עד כה מלקבל החלטות בנושא.

במסגרת ההפרטה של צים 2004 החברה הנפיקה למדינה מניית זהב שנועדה להגן על האינטרסים של המדינה. אחת הזכויות שמקנה המניה היא יכולת להטיל וטו על העברת 24% או יותר ממניותיה של צים לגורם אחר שאינו החברה לישראל, כך שלכאורה, המדינה עשויה לטרפד גם את הסדר החוב המתגבש.

במידה ויתקבל אישור להפריד בין פעילות צים הישראלית לעולמית, ההסדר יצטרך להתחשב בהתחייבות שמשפחת עופר, בעלת השליטה בחברה לישראל, נתנה למדינה עם הפרטתה של צים, כי היא תחזיק בכל עת כ־11 ספינות לטובת התובלה הימית של ישראל. הסעיף לא אמור להוות בעיה משמעותית, משום שצים מחזיקה בצי של 100 ספינות, מתוכן 30 בבעלותה ו־70 בהחכרה. זאת בנוסף ל־14 אוניות שהיא חוכרת מחברות שבשליטת משפחת עופר תמורת כ־103 מיליון דולר בשנה.

מפת האינטרסים של הסדר החוב היא סבוכה, ומחזיקי המניות של החברה לישראל לא ישושו להשקעה נוספת של החברה בצים, אחרי שהיא כבר השקיעה בה יותר ממיליארד דולר מאז 2008. מנגד, ישנם גופים המחזיקים במניות של החברה לישראל ובאיגרות חוב של צים, שידרשו השקעה נוספת. מכיוון שהסדר החוב מחייב את אישורם של 75% מכלל נושי החברה, מחזיקי האג"ח יהיו חיייבים לשתף פעולה עם הנושים האחרים כדי לקדם את ההסדר.

מה נשתנה בצים מאז הסדר החוב הקודם מ־2009?

המצב של צים כיום דומה למצבה לפני ארבע שנים, ערב הסדר החוב הקודם שלה. גיבנת החובות הגדולה שלה לא מאפשרת לה לבצע את הצעדים להחלמתה האמיתית, וההנחה של צים בהסדר הקודם כי מצבו של ענף התובלה הימית ישתפר לקראת 2011, התבדתה.

גם בהסדר הנוכחי צים תולה תקוות בשיפור בענף כדי שהיא תצליח לעמוד בחובותיה בעתיד, אך השאלה היא מה יקרה אם גם הפעם זה לא יקרה, ואם החברה לישראל שוב תידרש להכניס יד עמוק לכיס כדי להציל את צים בפעם השלישית.

החברה לישראל כבר היתה על סף ויתור על צים לטובת נושי החברה לפני כמה חודשים, אך אלה דחו את ההצעה ואילצו אותה להזרים את הכסף לטובת הסדר החוב הנוכחי.

בסופו של דבר ההתאוששות של צים הולכת יד ביד עם התאוששות הכלכלה העולמית. צים מנסה לדחות חלק נכבד מחובותיה ל־2020, בתקווה כי עד אז המצב ישתפר. בינתיים ארצות הברית מראה סימני התאוששות מהמשבר הכלכלי, אולם כל עוד הצריכה באירופה לא תראה סימני התאוששות משמעותית, סביר להניח כי גם מחירי התובלה הימית לא יחזרו לעלות.

מנגד, בנקודת הזמן הנוכחית, למחזיקי איגרות החוב ולבנקים אין חלופה טובה יותר מאשר להמתין לשיפור בכלכלה העולמית. מצבת המזומנים של צים אמנם תחייב אותם לספוג תספורת על מרבית החוב של החברה כלפיהם, אך המתנה לשיפור בכלכלה העולמית בד בבד עם הזרמת כספים לצים מהחברה לישראל עדיפה עלקריסה מוחלטת של צים שתפקיר אותה לידיהם של מחזיקי החוב. או אז הם יהיו אלו שיצטרכו לטפל בחברה ולהזרים לה כספים בציפייה להתאוששות בכלכלה העולמית.