בינו נערך לקראת פרידה עסקית מקבוצת ליברמן?

שיטוח הפירמידה בפיבי וחלוקת מניות הבינלאומי כדיבידנד בעין מכשירים את הקרקע עבור צדיק בינו לקראת פרידה ממשפחת ליברמן — שותפתו בבנק הבינלאומי ובחברת פז. המהלך יאפשר הפרדה על ידי החלפת אחזקות

האם איש העסקים צדיק בינו בדרך ליציאה מהשליטה בבנק הבינלאומי? בשבוע שעבר הודיעה פיבי - החברה־האם של הבנק - כי בעלות השליטה בחברה, משפחות בינו וליברמן, בוחנות אפשרות של השטחת הפירמידה על ידי חלוקת אחזקתה של החברה בבינלאומי לבעלי המניות כדיבידנד בעין. בחברה הסבירו את המהלך כאקט לגיטימי לפישוט מבנה השליטה בבנק. אלא ששאלת התזמון נותרה עמומה: מדוע בחרו בעלי השליטה לוותר על האחזקה בבינלאומי באמצעות פיבי דווקא עכשיו?

- בדרך למדד ת"א 25? צדיק בינו רוצה להשטיח את פירמידת השליטה בבינלאומי

- דיבידנד של 205 מיליון שקל לא הספיק לבינו

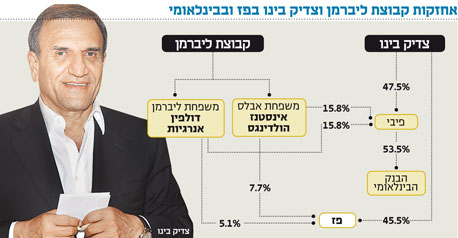

בעלי המניות העיקריים בפיבי הם צדיק בינו (47.53%), חברת אינסטנז הולדינגס שבבעלות בתו של ג'ק ליברמן שמת ב־2001, הלן אבלס וילדיה (15.77%) ודולפין אנרגיות (15.77%) שבבעלות משפחתו של ליאון ליברמן (בנו של ג'ק ליברמן) שמת ב־1993. לכן, חלוקת אחזקות פיבי כדיבידנד בעין תאפשר הפרדה של גרעין השליטה בבינלאומי.

לא מן הנמנע, אפוא, שמהלך זה הוא כחלק מ"תוכנית חלוקה" שיזמו משפחות בינו וליברמן, שבמסגרתה משפחת בינו תמכור למשפחת ליברמן את אחזקותיה בבינלאומי, ואילו האחרונה תמכור לבינו את אחזקותיה בפז. בסיום המהלך יפרידו השתיים בין האחזקות הריאליות לאחזקות הפיננסיות כך שצדיק בינו וילדיו יחזיקו בשליטה בפז בלבד - בהתאם לדרישת ועדת הריכוזיות המאלצת את צדיק בינו לבחור אם למכור את חברת האנרגיה או את הבנק הבינלאומי.

הוויתור על הבינלאומי אינו טריוויאלי עבור בינו, שעד פרסום המלצות ועדת הריכוזיות בספטמבר 2011, סיפורו של איש העסקים היה "סיפור סינדרלה". בינו, שנולד בעיראק ב־1944, החל את הקריירה שלו כקופאי בבנק למסחר חוץ (שהפך בתחילת שנות השבעים לבנק הבינלאומי), והפך ב־1980, בגיל 36 בלבד, למנכ"ל הבנק הבינלאומי - תפקיד שבו כיהן עד 1987.

צדיק בינו צילום: עמית שעל

צדיק בינו צילום: עמית שעל

16 שנה מאוחר יותר חזר בינו לבינלאומי באחת מעסקאות הרכישה המוצלחות שנרשמו בעשר השנים השנים האחרונות , כאשר רכש ב־2003 את השליטה בבנק ממשפחת ספרא ב־90 מיליון דולר בלבד. מאז זינקה מניית הבינלאומי ב־178%, ומניית פיבי המריאה מאז ב־145%. ב־2010 חילק הבינלאומי דיבידנד ראשון מאז הרכישה של בינו בסכום של 800 מיליון שקל, שמהם הועברו 428 מיליון שקל לידי פיבי.

מאז החליט בנק ישראל שלא לאפשר לבנקים לחלק דיבידנד לבעלי מניותיהם כחלק מדרישתו לחזק את הלימות ההון, והעתיד הרגולטורי של הבנקים לוט בערפל. תחת שליטתו של בינו צמצם הבנק את חשיפתו ללווים גדולים, ותיק האשראי שלו הפך לאחד הסולידיים במערכת. במקביל יצא בינו במסע רכישות של בנקים קטנים, שבסופו הפך הבינלאומי לקבוצה עם יותר מ־170 סניפים. אולם מסע רכישות זה פגע במדדי היעילות של הבנק שהציג ברבעון השלישי של 2012 יחס יעילות תפעולית של 72.9%, ומבין חמשת הבנקים הגדולים, רק דיסקונט רשם יחס יעילות גרוע מזה - 75.8%.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

הפיקוח הקפדני של בנק ישראל הקטין בשנים האחרונות את האטרקטיביות שברכישת בנקים בישראל. לכן, גם אם בינו היה מוצא קונה שיהיה מוכן לשלם לו "פרמיית שליטה" על הבנק הבינלאומי, ממש לא בטוח שבנק ישראל ימהר להעניק לו היתר שליטה. לכן, סביר יותר שמכירה אפשרית של כל בנק ישראל בשנים הקרובות תתבצע בצורה של מכירת מניות לציבור. נראה שהאופציה למכירת אחזקותיו של בינו בבנק למשפחת ליברמן תזכה לברכת הדרך של בנק ישראל.

הדיבידנדים של פז

מכירת האחזקות בבינלאומי תותיר את בינו עם האחזקה בחברת האנרגיה פז שהניבה לו דיבידנדים גבוהים, וצפויה להמשיך לייצר לו תשואה נאה. בינו רכש את השליטה בפז בדצמבר 1999. בינואר 2001 רכש בנק לאומי 19% מהון המניות של פז מבעלי המניות בחברה, לפי שווי חברה של 450 מיליון דולר. כתוצאה מכניסת בנק לאומי לפז קיבל בינו 43.5 מיליון דולר. בספטמבר 2006 רכשה פז את אחזקות המדינה ובזן בבתי הזיקוק באשדוד תמורת 3.25 מיליארד שקל, ובסוף אותה שנה הפכה פז לחברה ציבורית ומניותיה החלו להיסחר בתל אביב. מאז הניבה המניה למשקיעיה תשואה של 11.5%.

מיום הנפקתה חילקה פז דיבידנד של 1.3 מיליארד שקל. כיום מחזיק בינו ב־45.5% ממניות פז בשווי של כ־2.6 מיליארד שקל. בחודשים האחרונים זוכה פז לעדנה על רקע העלייה במרווחי הזיקוק - ההפרש בין מחיר הנפט הגולמי לבין מחיר תוצרי הזיקוק . מגמה זו עשויה להכריע את הכף עבור בינו, שיעדיף את השליטה בפז על פני השליטה בבינלאומי.

בינו יישאר עם מזומן

קבוצת ליברמן מחזיקה ב־12.8% בבינלאומי לאחר שבשנים האחרונות הקטינה בהדרגה את אחזקותיה בפז. שווי אחזקות הקבוצה בחברת האנרגיה מסתכם בכ־368 מיליון שקל. אם בינו ימכור למשפחת ליברמן את אחזקותיו בבינלאומי וירכוש ממנה את אחזקותיה בפז, הוא "יישאר" עם מזומן בשווי של כ־894 מיליון שקל. חלוקת האחזקות בין משפחות בינו וליברמן היתה אפשרית גם מבלי שפיבי תחלק את אחזקותיה בבינלאומי כדיבידנד בעין, אך עם השטחת הפירמידה יתבטלו פערי השווי בין פיבי לבינלאומי ויהיה קל יותר לצדדים להסכים על מחיר העסקה. גם העובדה שחלוקת האחזקות לא תהיה במסגרת חברה ציבורית תקל על פיצול האחזקות.

עד להסכמה על עסקה שכזו בין משפחות בינו וליברמן, פיבי תיאלץ לפרוע חוב של 480 מיליון שקל לבנקים ולגופים מוסדיים, כשאת פירעון החוב בכוונת החברה לממן באמצעות התמורה שתקבל ממכירת חלק מאחזקותיה בבינלאומי. לכן, העובדה שמניית הבנק זינקה בשנה האחרונה ב־47%, מאפשרת לפיבי למכור פחות ממניות לצורך פירעון החוב. מחיקת פיבי אמורה גם לסגור את פערי השווי שנפתחו בין פיבי לבנק. פיבי נסחרה אתמול במכפיל של 62% על ההון, והבינלאומי נסחר במכפיל של 82%. מי שרכש את מניות פיבי, קיבל למעשה חשיפה אפקטיבית לבינלאומי במכפיל הון של כ־51%.

בתגובה לדברים אמר קובי סיט, מנכ"ל פיבי: "אין דברים בגו. המהלך המוצע נועד לפשט את מבנה האחזקה בבינלאומי ועולה בקנה אחד עם המגמה של ביטול פירמידות שליטה. חלוקת הדיבידנד בעין תסגור את הדיסקאונט בין מניית פיבי למניית הבנק, ותאפשר לכל בעלי המניות בפיבי להחזיק במישרין במניית הבנק, וכתוצאה מהמהלך יגדל שיעור אחזקות הציבור בבנק ותגדל הסחירות במניית הבנק. חשוב לציין כי המהלך מיטיב עם כל בעלי המניות בפיבי, ובכללם הציבור, באופן זהה".