בלעדי ל"כלכליסט" - החתמים לעזריאלי: "אם לא תוריד את המחיר - תיכשל"

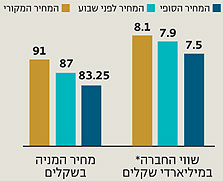

קבוצת עזריאלי תצא היום במכרז המוסדי לגיוס 2.5 מיליארד שקל לפי שווי של 7.5 מיליארד שקל לפני הכסף, לאחר שקיוותה לגייס לפי שווי של 8.1 מיליארד שקל. "בסוף גם עזריאלי הבין שלהנפקה במחיר הגבוה מההון העצמי אין סיכוי", הסביר אחד החתמים

אחרי שנאלץ להוריד עוד 400 מיליון שקל בשווי החברה, ינסה היום דוד עזריאלי להנפיק את קבוצת עזריאלי בבורסה בתל אביב. אם יצליח המהלך, תהיה זו ההנפקה הגדולה ביותר אי פעם של חברה ישראלית בבורסה בתל אביב.

קבוצת עזריאלי תנסה לגייס במכרז המוסדי ובמכרז הציבורי (למשקיעים פרטיים) 2.5 מיליארד שקל לפי שווי של 7.5 מיליארד שקל (לפני הכסף). 2 מיליארד שקל יגויסו במכרז המוסדי וחצי מיליארד שקל בציבורי.

חתם בכיר העריך אתמול (א') בפני "כלכליסט" כי "במחיר הזה ההנפקה תצא אל הפועל", והוא משקף מכפיל 1 על ההון העצמי של קבוצת עזריאלי.

המחיר נקבע בתום משא ומתן בין בעל הקבוצה דוד עזריאלי לחתמי ההנפקה, שהעריכו כי המחיר המקורי שדרש היה גבוה מדי בהתחשב במצב השוק. תחילה ביקש עזריאלי להנפיק לפי שווי של 8.1 מיליארד שקל (לפני הכסף) שהם 91 שקל למניה, בשבוע שעבר ובלחצם של המוסדיים הוא ירד לשווי של 7.9 מיליארד שקל שהם 87 שקל למניה, וכעת יעמוד המחיר על 83.25 שקל למניה, אבל משתתפי המכרז הציבורי יצטרכו לשלם מחיר הגבוה ב־1.5%.

רק לפני שבועיים - בעת שהחתמים טענו בפני "כלכליסט" כי עזריאלי ייאלץ להוריד את שווי החברה בהנפקה - הכריז מנכ"ל קבוצת עזריאלי מנחם עינן כי "לא נתפשר על השווי". אז מה קרה בינתיים? מי שיחפש את הסיבה לגמישות שגילה עזריאלי, בניגוד להצהרות חוזרות ונשנות שלו ושל בכירי הקבוצה, ייתכן שימצא אותה בכישלון הרוד שואו בלונדון בסוף השבוע הקודם.

לפני כעשרה ימים ארגן בנק UBS מפגש בין בכירי קבוצת עזריאלי לקרנות וגופים מוסדיים נדל"ניים, אבל הללו הבהירו כי ישתתפו בהנפקה - אם בכלל - רק אם המחיר ישקף מכפיל של 0.8 על ההון העצמי. גישה זו האירה באור חדש את עמדתם של המוסדיים המקומיים. "ברור לנו שהזרים לא יגיעו, אבל אנחנו מעריכים שבשווי החדש תספיק לנו ההזרמה של הישראלים", העריך אתמול חתם בכיר. מתברר כי כוחות השוק, ההיגיון הצרוף והחתמים ניצחו את העמדה של עזריאלי.

דיון גורלי

במוצאי שבת כינסה קבוצת עזריאלי את החתמים לדיון אחרון לפני ההנפקה. במשרדים במגדלי עזריאלי הצטופפו 13 גופי חיתום, שכללו את ארבעת המובילים - כלל חיתום, פועלים אי.בי.אי, לאומי ולידר שוקי הון - ועוד תשעה חתמים הממלאים תפקיד קטן יותר בהנפקה.

לראשונה נכח גם דוד עזריאלי בישיבה עם החתמים והכריז כי "זו קבוצה טובה עם תזרים מצוין. אין הרבה חברות בתמחור הזה בבורסה". עינן גיבה את דבריו באומרו כי "זו באמת חברה מצוינת, ואנחנו נצא להנפקה בכל מקרה", אלא שאז עוד דובר על שווי של 7.9 מיליארד שקל.

הדרמה התרחשה בישיבה מצומצמת יותר, שבה נכחו עזריאלי, עינן, סמנכ"ל הכספים יובל ברונשטיין וארבעת החתמים המובילים. מפרטים שהגיעו לידי "כלכליסט" מתברר כי עזריאלי ביקש באותה ישיבה להבין את רחשי השוק, וצחי סולטן, יו"ר כלל חיתום, הציג בפניו את תמונת המצב הלא מעודדת שלפיה ההיצע יהיה גדול מהביקושים. "השיחות שלנו עם השוק מעלות אינדיקציות שהמוסדיים יזרימו ביקושים של 1.5 מיליארד שקל בלבד", בישר סולטן.

חתם אחר אמר לעזריאלי, "אתה חייב להוריד את המחיר עוד יותר, יש כאן בעיה", וחתם שלישי הוסיף כי "אנחנו מראים לך כיצד הדברים מתקבלים בשוק, והם לא מתקבלים טוב", אבל עזריאלי התבצר בעמדתו ואמר: "אין מקום להוריד את המחיר, אני לא מוכן לכך".

בשלב הזה עינן וברונשטיין כבר יישרו קו עם החתמים, והסכימו כי יש להוריד את המחיר עוד יותר, אבל עזריאלי נשאר בשלו ותהה בפני הנוכחים: "מי אומר שאם אני אוריד את המחיר בעוד 3% פתאום כולם יבואו?".

החתמים השיבו לו כי להערכתם, הורדת המחיר תשנה את עמדת המוסדיים והוסיפו: "קח בחשבון שאם לא תוריד את המחיר, הכישלון יהיה שלך, לא שלנו".

בסופו של דבר ולאחר ויכוח ארוך נכנע עזריאלי. "היה לנו קשה מאוד לשכנע אותו", הודה בפני "כלכליסט" אחד החתמים. "הוא כל הזמן ניסה לבדוק אם הטענות שלנו אמיתיות, או שאנחנו מנסים לכופף אותו כדי להעלות את הסיכויים ולהרוויח יותר. אבל בסופו של דבר גם הוא הבין שלהנפקה הזו אין סיכוי אם היא תיעשה במחיר הגבוה מעל להון העצמי של הקבוצה".

חתם אחר אמר כי "כל ההבדל בין ההצעה שלנו לזו של עזריאלי עמד בסופו של דבר על 100 מיליון שקל, וגם הוא הבין זאת".

בין גב ים לאפריקה

ל"כלכליסט" נודע עוד כי ברשימה שהכין סולטן - שכללה את האינדיקציות להזרמת כספים מצד המוסדיים לפי השווי הקודם - עמדה מנורה מבטחים במקום הראשון, עם הזרמה צפויה של 300 מיליון שקל. חברת הביטוח מגדל, אגב, לא נכללה ברשימה וסירבה להשתתף בהנפקה לפי השווי הקודם. "במחיר הנוכחי מגדל תצטרף", העריך אתמול חתם מוביל, ואולם ל"כלכליסט" נודע כי במגדל עדיין מתלבטים וכי הניתוח הפנימי שערכו מצביע על כך שהשווי הריאלי של עזריאלי נמוך למעשה מהונה העצמי.

החתמים בהנפקה הציגו בפני המוסדיים חברות מקבילות שהיחס בין שווי השוק שלהן להונן העצמי גבוה מ־1 כגון גב ים (1.16), מליסרון (1.11) ואמות (1.07). לעומתן קיימות חברות כגון אשטרום נכסים ואפריקה נכסים שנסחרות במחיר הנמוך משמעותית מההון העצמי.

הכיסוי של תעודות הסל

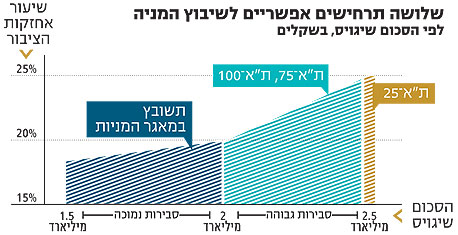

אם יצליח עזריאלי לגייס 2.5 מיליארד שקל, תיכנס המניה ובגדול למדד ת"א־25 שכן שיעור אחזקות הציבור יעמוד על 25%. אבל אם הביקושים יהיו נמוכים יותר, הכניסה הזו תיבלם. גיוס של 2–2.5 מיליארד שקל יספיק כדי להכניס את המניה למדדי ת"א־75 ות"א־100 - שכן שיעור אחזקות הציבור ינוע בטווח של 20%–24.99% - אבל גיוס של מתחת ל־2 מיליארד שקל יכניס את המניה רק למדד הכללי (מדד חסר משמעות שבו נסחרות כל החברות בבורסה) אשר אינו מכוסה על ידי תעודות הסל.

וכאן עולה השאלה הגדולה: האם עזריאלי יתעקש להנפיק את החברה גם אם הביקושים יהיו נמוכים מ־2 מיליארד שקל? אי־כניסה למדדים המובילים ימנע מתעודות הסל להשתתף במכרז הציבורי, ומעל למניה ירחף איום תמידי של הנפקה עתידית (שתכליתה להגדיל את שיעור אחזקות הציבור) אשר עלולה להסב הפסדים למשקיעים.

ואולם מדובר בתרחיש בעל סבירות נמוכה, ומקורבים להנפקה אמרו כי עזריאלי ממילא לא ינפיק אם לא יובטח לו כי שיעור אחזקות הציבור יעמוד על 20% לפחות.

אתמול לא התקיים מסחר בבורסות ברחבי העולם, וגם היום יישארו הבורסות בארצות הברית סגורות עקב חופשה. לכן, ההשפעה שלהן על הסנטימנט המקומי תהיה מוגבלת וייתכן שגורם זה יסייע להנפקה של עזריאלי. כל התשובות - היום בערב.