השורה התחתונה

הפד מחפש את הדרך לנחיתה רכה, אבל לכל צעד שיבחר יהיה מחיר גדול מאוד

אם הבנק המרכזי של ארה"ב יעלה את הריבית בצורה משמעותית תהיה פגיעה בצמיחה, ואם לא, האינפלציה תמשיך לערער את הכלכלה. בכל מקרה, העלאות ריבית רצופות והאטה בצמיחה הן חדשות רעות לשוק המניות

בשנת 1973 יצא סרט המופת "רובין הוד". באחת הסצנות ישנה תחרות קליעה של חץ וקשת ביריד.

הזוכה מקבל נשיקה מהנסיכה, אהובתו של רובין הוד. בשלב הגמר יורה השריף מנוטינגהאם חץ בדיוק במרכז המטרה. הקהל מגיב בקריאות בוז משום שרימה. רובין הוד המחופש לחסידה יורה את חיצו אגב הפרעה של השריף הגורמת לחץ לעוף כלפי מעלה.

רובין הוד שולח מיד חץ נוסף בעקבות חיצו הראשון. החץ משנה את כיוונו, מגיע ישר למטרה ושובר לחלוטין את החץ של השריף המרושע. גם ראשי הבנקים המרכזיים חולמים להפגין שליטה בכלכלה כפי שרובין הוד שולט בחץ וקשת כי המטרה המרכזית שלהם היום היא שליטה באינפלציה.

הצרכן האמריקאי רואה אינפלציה בכל מקום. ברור שדמי המינוי לנטפליקס ולאמזון פריים התייקרו, אבל גם המחירים של אוכל ודלק התייקרו ואי אפשר להסתדר בארה"ב בלי רכב. גם הצרכן האירופי רואה עליות במחירי האנרגיה ברמה כזו שבגרמניה משביתים מפעלים כדי לאפשר חימום בתים.

אפילו לחופי הים התיכון אינפלציה של 3.5% מורגשת היטב בכיס. הדולר הספיק להתייקר ב־5% מול השקל כך שמוצרים מיובאים התייקרו עוד יותר, וזה עוד לפני שדיברנו על מחירי המזון והנדל"ן. אינפלציה בריאה מגיעה בדרך כלל בשילוב עם כלכלה חזקה, שבה כשכולם מתרגשים מעט יותר מדי, יו"ר בנק מרכזי יכול לספוג מעט נזילות מהמערכת על ידי העלאת ריבית. הריבית שעולה מפחיתה את הכסף הפנוי של כלל האוכלוסייה במעט. היא הופכת כמה פרויקטים להשקעה ללא כדאיים.

אולי המסעדה השכונתית לא פותחת סניף שלישי כי זה כבר לא כדאי כשהריבית מתייקרת. הכל מתקרר טיפה. אם האינפלציה היתה מזנקת ל־7% ויותר בכלכלה חזקה, היינו רואים עליית ריבית מיידית של 1%-0.75%, בלי פעימות בכלל. אפשר לקחת לדוגמה את הבנק המרכזי של אנגליה משום שיש לו דרגות חופש גדולות יותר מבארה"ב. מאז דצמבר 2021 הבנק האנגלי העלה את הריבית ב־3 פעימות ב־0.65% במצטבר, והאינפלציה באנגליה עומדת על כ־5.5%.

גם בארץ רואים עלייה בריביות הכלליות

בזמנים כתיקונם עליית ריבית של 0.25% אינה אירוע דרמטי, תיקון זווית בלתי מורגש בנהיגה של הכלכלה העולמית. אלא שכעת מדובר בחציית כל הנתיבים של הכביש המהיר ובסיבוב פרסה על כביש מכוסה קרח במהירות של 200 קמ"ש. הספיקו דיבורים של הפד והבנקים המרכזיים האחרים בשביל להעלות את הריבית ל־10 שנים בארה"ב מ־1.6% בתחילת השנה ל־2.2% חודשיים וחצי אחרי. בארץ הריבית עדיין לא עלתה וכבר רואים עליות בריביות הכלליות במשק.

בזמנים כתיקונם עליית ריבית של 0.25% איננה אירוע דרמטי אלא תיקון בלתי מורגש בנהיגה של הכלכלה העולמית, אלא שכעת מדובר בחציית כל הנתיבים ובסיבוב פרסה על כביש מכוסה קרח במהירות של 200 קמ"ש

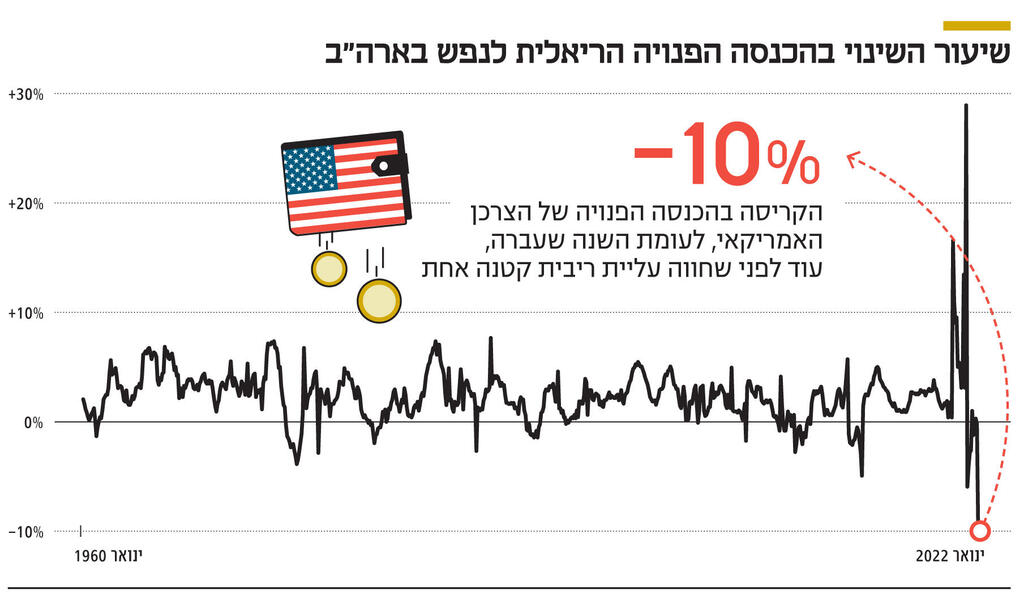

הצרכנים ברחבי העולם מוצאים את עצמם במצב קשה למדי. הצרכן הראשי בעולם, הלא הוא הצרכן האמריקאי, רק חווה עליית ריבית קטנה אחת, אבל ההכנסה הפנויה שלו כבר קרסה ב־10% במונחים ריאליים לעומת השנה שעברה. רואים זאת היטב במדד אמון הצרכנים שנמצא בשפל שלא נראה מאז נובמבר 2011, בזמן ששיעור האבטלה עומד על 3.8% בלבד. לשחיקה הריאלית בהכנסה הפנויה יש השפעה פסיכולוגית לא קטנה. הורים שצריכים לחזור הביתה ולהסביר לילדים שאין כסף לחוגים הם הורים לא שמחים. את חוסר השמחה הזה הם לוקחים לעבודה, שם הם הופכים לפחות פרודוקטיביים. זה מעגל שמזין את עצמו.

המצאות חדשות ישנות בעולם הפיננסים

מהי אותה מטרה שנגידי הבנקים מנסים לפגוע בה? המונח שמסתובב בקרב הכלכלנים ואנשי המאקרו הוא "נחיתה רכה". מצד אחד, הבנקים המרכזיים רוצים לחנוק את האינפלציה בכלים הרגילים, בעיקר העלאת ריבית. מצד שני, הם רוצים להימנע מיצירת מיתון שיכולה להיגרם מאותה עליית ריבית.

עלייה חזקה מדי בריביות במשק יכולה להוביל לפיטורים המוניים, סגירת וצמצום עסקים, חדלות פירעון של חברות ופשיטות רגל של יחידים. נראה שלאחר שהבנק המרכזי טעה כשהעריך לפני שנה שהאינפלציה היא זמנית, הוא הגיע למצב שלכל צעד שיבחר יהיה מחיר — יעלה את הריבית בצורה משמעותית, תהיה פגיעה בצמיחה והאינפלציה תיעצר, לכן גם עקום התשואות מתחיל להתהפך. מצד שני, לא יעלה את הריבית, האינפלציה תמשיך לערער את הכלכלה.

מה שסביר שנראה בחודשים הקרובים הן המצאות חדשות ישנות בעולם הפיננסים. הריבית אולי תעלה, אבל בנקים מרכזיים יכולים להרשות לבנקים מסחריים הלוואות בתנאים מועדפים למשקי בית. אפשרויות נוספות הן שינויים ביחסי הרזרבה של הבנקים או דרישות הקצאה לנכסי סיכון לפי סוג ההלוואה. התוצאה יכולה להיות עלייה בריבית הנקובה אבל ירידה בריבית של מגזרים שונים. הפיתוי הוא גדול אבל התוצאה תהיה דחיית והחמרת הקץ פעם נוסף.

השורה התחתונה

חרף עליות השערים בשבוע שעבר, העלאות ריבית רצופות והאטה בצמיחה הן חדשות רעות לשוק המניות

דרור גילאון הוא שותף מנהל בגילאון & גורדון Wealth Management וכלכלן ראשי באזימוט בית השקעות, ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות