בלעדי

פימי מכניסה שותפות: מגדל מצטרפת להראל ועמיתים ברכישת מניות גלעם

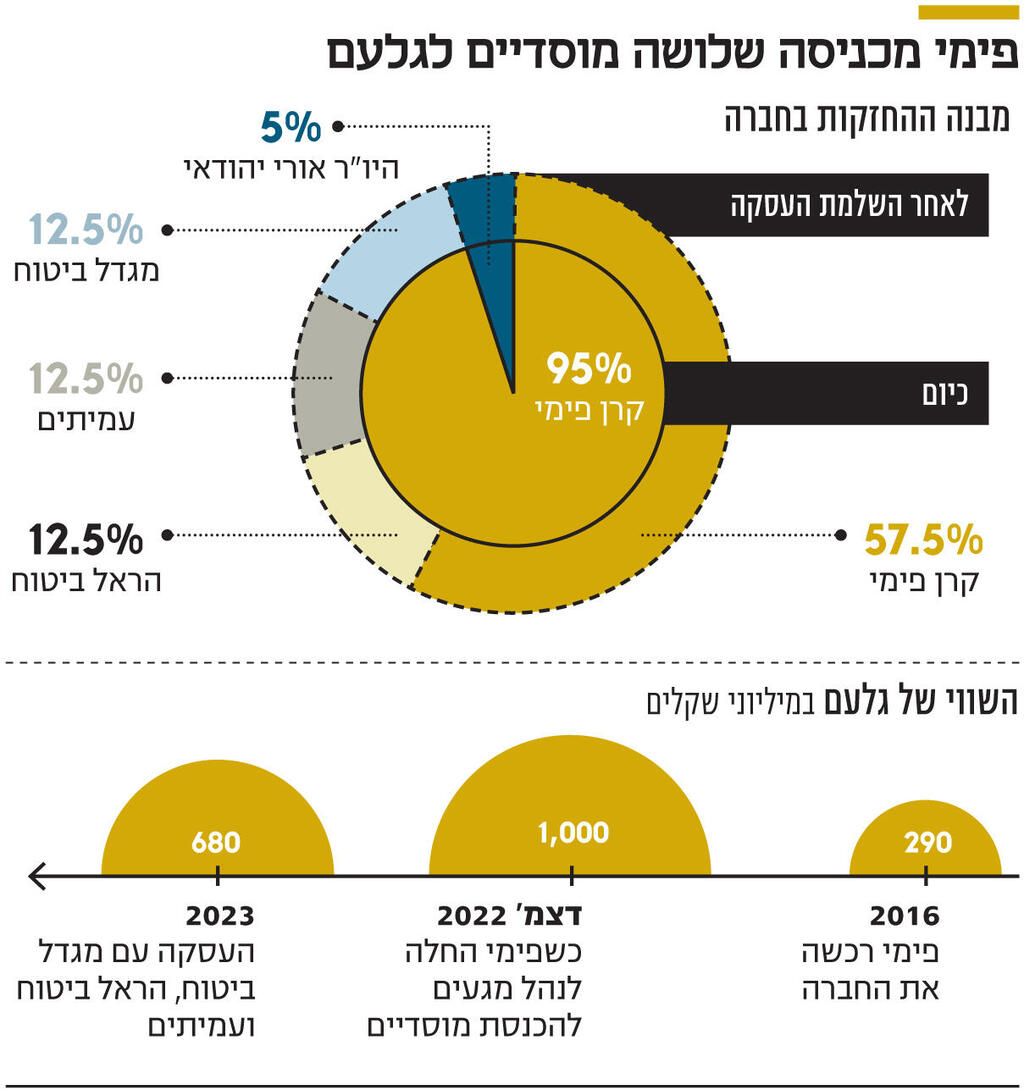

כל אחד משלושת המוסדיים יקנה 12.5% ממניות יצרנית חומרי הגלם לתעשיית המזון לפי שווי חברה של 680 מיליון שקל. קרן פימי ביקשה למכור את מניות גלעם לפי שווי של מיליארד שקל, אך המשבר בשוק אילץ אותה להתפשר

מימוש המניות החלקי של מניות גלעם בידי קרן פימי מגיע לחתימה. ל"כלכליסט" נודע כי פימי תמכור בשבועות הקרובים מניות של גלעם לשלושה גופים מוסדיים: הראל, עמיתים ומגדל. כל אחד מהגופים ירכוש 12.5% מהמניות לפי שווי של 680 מיליון שקל.

מגדל היא השם החדש והמפתיע בעיסקה לאחר שהצטרפה לאחרונה להראל ועמיתים. באפריל פורסם ב"כלכליסט" כי פימי, בהנהלת ישי דוידי, מנהלת מגעים למכירת 25% ממניות גלעם להראל ועמיתים לפי שווי של 720 עד 730 מיליון שקל. ככל הידוע, הסיבה להפחתת השווי היא המשבר בשוק ההון על רקע הרפורמה המשפטית והריביות הגבוהות. הרוכשות מקבלות אופציה למניות נוספות, עד כ־40% בסך הכל.

בעקבות העסקה פימי תפגוש כ־250 מיליון שקל, ואופציה ל־15 עד 20 מיליון שקל נוספים ותישאר עם אחזקה של 55% בגלעם. ביתרת המניות (כ־5%) מחזיקים יו"ר החברה אורי יהודאי יחד עם מנהליה.

פימי ביקשה להנפיק את גלעם, שפועלת בתחום חומרי הגלם לתעשיית המזון, אבל שוק ההנפקות קפוא ומי שמעוניין להנפיק נאלץ להתפשר על השווי.

פימי החלה בדצמבר 2022 במגעים מול גופים מוסדיים במטרה למכור 20% עד 40% מגלעם לפי שווי של מיליארד שקל. שווי זה גבוה יותר מפי 3 מהשווי שלפיו רכשה את גלעם בשנת 2016 מידי קיבוץ מענית וקרן בראשית, שעמד אז על 290 מיליון שקל. יהודאי רכש כ־5% מהמניות ומונה ליו"ר, לאחר שפרוטרום שניהל נמכרה בכ־7 מיליארד דולר.

פימי את שכרה שירותי פירמת ההשקעות לידר, שבראשה עומד עמית ורדי, שערכה סבב בין המוסדיים והביאה לשולחן את הראל ביטוח ועמיתים ומאוחר יותר גם את מגדל שפעילות השקעות שלה מנוהלת בידי ארז מגדלי.

תנאי השוק, שלא מעודדים ביצוע של הנפקות בבורסת תל אביב, לא השתנו בעשרת החודשים שחלפו מאז, ולמעשה אף הפכו קשים יותר. זו הסיבה שפימי התגמשה בצורה משמעותית יותר על השווי של גלעם, שעדיין הוכפל פי כ־2.5 בשבע השנים שבהן פימי מחזיקה בחברה. לכך יש להוסיף את העובדה שאת רכישת גלעם ביצעה פימי באמצעות הקרן השישית שלה, שגויסה ב־2016, שהיא כבר קרן ותיקה, ולכן כבר יש צורך במימוש הנכסים, שכן אורך חיי קרן בעולם הפרייבט אקוויטי עומד על שבע עד עשר שנים. הכנסת שותפים לחברה לפי שווי גבוה מהרכישה יאפשר לפימי לשערך כלפי מעלה את השווי של גלעם בספרים ולהציג למשקיעים תשואה נאה.

הפעילות של גלעם מתחלקת לזו המסורתית ולפעילות חדשה יחסית בתחום הפודטק. גלעם, שנוסדה בשנות ה־40, מייצרת ממתיקים על בסיס פרוקטוז, עמילנים המשמשים לתעשיית המזון ולתעשיות אחרות וכן מייבאת רכיבים נוספים לתעשיית המזון. כ־45% ממכירות החברה הן ליצוא. החברה מעסיקה 250 עובדים, מתוכם 210 בקיבוץ מענית (אך רק שמונה מהם חברי קיבוץ) והיתר באתרי הייצור שלה בספרד ובגרמניה. גלעם מנוהלת על ידי ליעד כהן, לשעבר מנכ"ל תנובה, שהצטרף לחברה ב־2015 כחלק ממהלכי ההתייעלות וההתרחבות שהובילו בחברה קיבוץ מענית וקרן בראשית. בראשית החזיקה ב־30% ממניות גלעם בעת המכירה לפימי, והקרן של דוידי החליטה להשאיר את כהן בתפקיד.

היקף המכירות של גלעם הוא כ־500 מיליון שקל בשנה והרווח התפעולי־תזרימי שלה (EBITDA) מוערך ב־85 מיליון שקל בשנה. בעת שגלעם נרכשה, המכירות הסתכמו ב־450 מיליון שקל בשנה וה־EBITDA בכ־45 מיליון שקל בשנה. כלומר, העלייה במכירות היתה צנועה יחסית בפרק הזמן שבו פימי מחזיקה את החברה, אולם ה־EBITDA כמעט הוכפל.