בלעדי

אחרי ששילשו את ההשקעה, בעלי השליטה בהפניקס במגעים למכירת שליש ממניותיהם בחברה

פחות משלוש שנים לאחר שהקרנות האמריקאיות סנטרברידג' וגלאטין רכשו את השליטה בחברת הביטוח, ולאחר שכבר הרוויחו 2 מיליארד שקל על הנייר, הן מקיימות מגעים ראשונים למכירת שליש ממניות השליטה (33%) שבידיהן. הקרנות: "נישאר בעלי מניות פעילים"

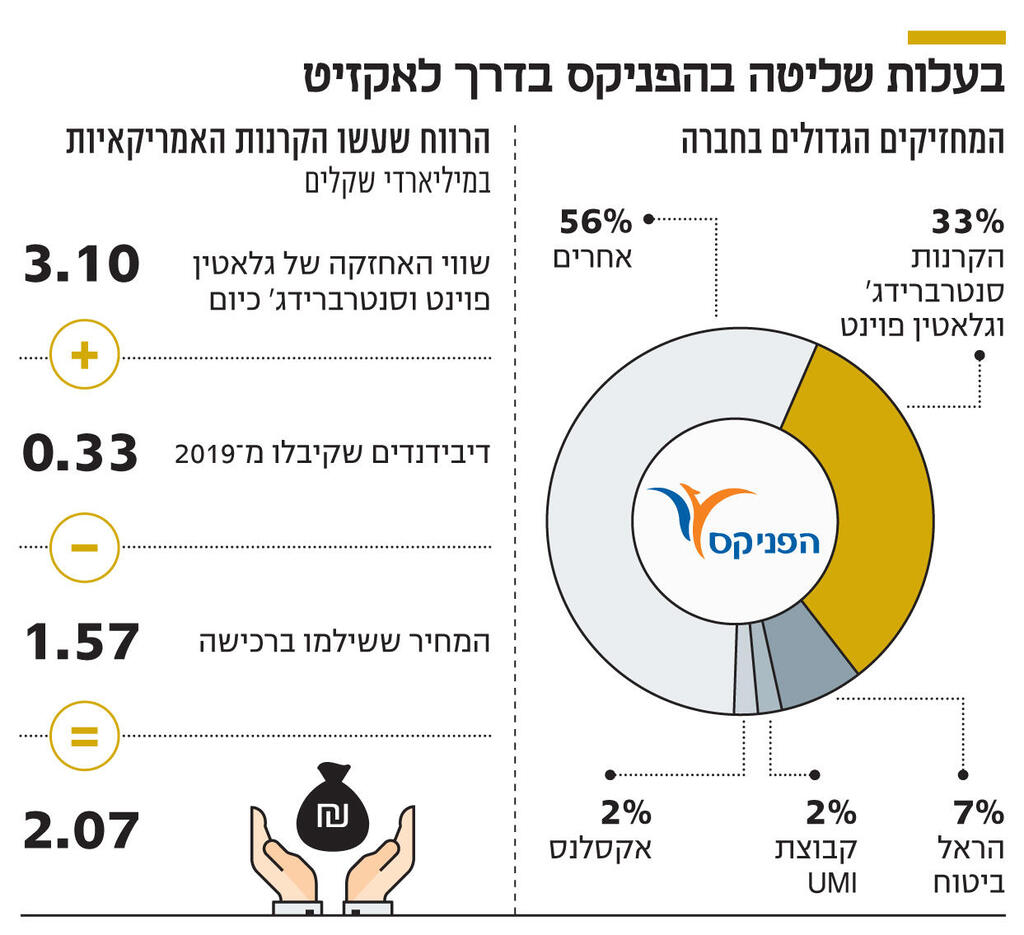

קרנות ההשקעה סנטרברידג' וגלאטין פוינט מקדמות מהלך למימוש חלק ממניות השליטה שלהן בחברת הביטוח הפניקס או את כולן, כך נודע ל"כלכליסט". הקרנות האמריקאיות בדקו עם גורמים בשוק ההון ומול בנקי השקעות בחו"ל אפשרות למכור שליש עד חצי מהנתח שלהן בהפניקס, וגם אפשרות למימוש מלוא האחזקה אינה נפסלת. הקרנות מחזיקות יחד ב־33.1% ממניות הפניקס, שהשווי שלהן כיום עומד הוא 3.1 מיליארד שקל, כך שמכירת שליש מהן משמעותה עסקה של יותר ממיליארד שקל.

בפני הקרנות, שנכנסו להשקעה הזו ב־2019, עומדת אפשרות להפיץ את המניות בשוק, אך זה לא מעשי, שכן הן ייאלצו להיפרד מהיתר השליטה, המחייב אחזקה של 30% לפחות. מכירה של שליש או חצי מהמניות לגורם ספציפי אחד היא אפשרות ריאלית יותר, אם כי רוכש כזה יצטרך לקבל היתר שליטה מרשות שוק ההון.

לפני רכישת השליטה בהפניקס ניסתה סנטרברידג' לבצע עיסקאות אחרות בישראל — את בנק אגוד, את בית ההשקעות פסגות ואת כלל ביטוח, אך העסקה המדברת ביותר היתה ההתמודדות על רכישת חברת כרטיסי האשראי לאומי קארד, או בשמה החדש MAX, שבסופה העדיף בנק לאומי את הצעת קרן ורבורג פינקוס.

סנטרברידג', המנהלת 35 מיליארד דולר, פנתה לעסקה אחרת, חברה לקרן גלאטין פוינט, והשתיים ניהלו משא ומתן עם יצחק תשובה, שהיה אז בעל השליטה בהפניקס באמצעות קבוצת דלק, ונאלץ למכור בעקבות חוק הריכוזיות.

הקרנות רכשו את השליטה (32.5%) בפניקס תמורת 1.57 מיליארד שקל, מחיר ששיקף לפניקס שווי של 4.8 מיליארד שקל. סנטרברידג' היוותה 70% מהקבוצה הרוכשת וגלאטין 30%. השותפים נטלו מימון של 548 מיליון שקל מקונסורציום בראשות בנק מזרחי טפחות, ובנוסף קיבלו הלוואת מוכר של 235 מיליון שקל מקבוצת דלק — מימון שסייע להן להגדיל את התשואה על ההון העצמי בעסקה.

המניות האלה שוות כיום כפול, והתשואה המהירה והמרשימה הביאה את הקרנות לחשוב על אקזיט, אפילו חלקי. העלייה בשווי הפניקס ובתשואה של הקרנות היתה חריגה בתחום הפיננסי, והיא מאפיינת יותר חברות טכנולוגיה. בעלות השליטה בחברת הביטוח ידעו להוביל את החברה, יחד עם ההנהלה בראשות אייל בן סימון, להיות גורם ההשקעות המוסדי הבולט בשוק, ואת הפניקס להיות החברה היעילה והרווחית ביותר בתחומה. בן סימון המשיך את התנופה שבה החל קודמו אייל לפידות, שהוביל את הפניקס מהמקום החמישי בין חברות הביטוח למקום השני בשווי — יחד עם הראל — תוך שהן עוקפות את מגדל וכלל ביטוח.

מימוש מוקדם מהצפוי

אם גוף פרטי או חברה ציבורית היו רוכשים את השליטה בהפניקס, ייתכן שהיו נשארים עם האחזקה זמן רב יותר, אבל קרנות השקעה מטבען מחויבות לממש השקעות בתוך פרק זמן מוגדר, בדרך כלל 7 שנים, והתשואה החריגה סייעה לגבש את ההחלטה לבחון אקזיט מוקדם יותר, עוד בטרם מלאו 3 שנים לקבלת היתר השליטה.

המגעים לבחינת המימוש החלו עוד לפני המשבר בשווקים ועליות הריבית, שגרמו לירידה של כ־12% בשווי הפניקס, שנסחרת היום בשווי של 9.3 מיליארד שקל — ועדיין מחזיקה בתואר חברת הביטוח הגדולה בישראל במונחי שווי שוק.

בשנה הראשונה לשליטה חוו סנטרברידג' וגלאטין פוינט את צניחת המניה בשל משבר הקורונה ואיבדו מאות מיליוני שקלים על הנייר. אך חברות הביטוח התאוששו מהר יחסית, אחרי מניות הטכנולוגיה.

שתי הקרנות רושמות רווח לא רק בשווי המניות, שקפץ כאמור מ־1.57 מיליארד שקל ל־3.13 מיליארד שקל, אלא נהנו גם מ־330 מיליון שקל של דיבידנדים שקיבלו מהפניקס לאורך התקופה — מה שלמעשה משלש ואף יותר את תשואה על ההון.

הפניקס מיצבה את מעמדה כחברת הביטוח הרווחית ביותר כשרשמה ב־2021 רווח נקי של 2.3 מיליארד שקל. בד בבד היא נהפכה לגוף השקעות אקטיבי עם פעילות של אקטיביזם מוסדי, בהובלת חגי שרייבר, ראש חטיבת ההשקעות. גם מנהל הביטוח הכללי בחברה מוטי מור, וסמנכ"ל הכספים אלי שוורץ חתומים על ההצלחה.

הקרנות מעורבות בניהול

הקרנות האמריקאיות מעורבות באסטרטגיה הניהולית של החברה באמצעות נוכחות בדירקטוריון, שבראשו העמידו את איש הביטוח המוערך בני גבאי. האסטרטגיה הזו הביאה לרכישת בית ההשקעות הלמן־אלדובי, להגדלת ההשקעה בסוכנויות ביטוח ולשיפור בפעילות הביטוחית בדגש על פעילות דיגיטל ומוצרים חדשניים — זאת לצד הגאות בשוק ההון שתרמה לרווחי החברה. הפניקס החליטה למכור פעילויות שאינן בליבת פעילותה, כמו חברת הדיור המוגן עד 120, שמחציתה נמכרה לשפיר הנדסה, ובמקביל הונפקו בבורסה אקרו נדל"ן, רימון ובית וגג.

לפני נפילות השווקים עמד הרווח על הנייר של סנטרברידג' וגלאטין פוינט בהפניקס על 2.23 מיליארד שקל, וכיום הוא מסתכם ב־2.07 מיליארד שקל — פחות אולם עדיין מדובר ברווח חריג.

מימוש מניות הפניקס אינו צפוי להיות משימה קלה. השווקים נמצאים בסביבה שלילית, לאור עליית הריביות, והיכולת להמשיך לייצר עליית שווי בפניקס אינה ברורה. יש הערכות שהחברה קרובה למיצוי הפוטנציאל שלה, אך גם כשסנטרברידג' נכנסה לעסקה, בתיווך אלי יונס, היו שסברו שהיא הגיעה לשיאה. בתקופה הקרובה, ובהתאם לתנאי השוק, צפויה התמונה להתבהר לגבי היקף המימוש של מניות הפניקס בידי שתי הקרנות האמריקאיות — שליש, חצי או מלוא המניות, בעסקה שתביא לחברה בעל שליטה חדש. וכאמור, היתרי שליטה לא ניתנים היום בקלות.

הפניקס פרסמה אתמול את הדו"ח הכספי שלה והציגה את הרווחיות הגבוהה ביותר מבין חברות הביטוח הגדולות. החברה סגרה את הרבעון הראשון עם רווח של 352 מיליון שקל, קטן ב־1% לעומת הרווח ברבעון המקביל. היקף הרווח של הפניקס אמנם היה נמוך מזה של הראל, שעמד ברבעון הראשון על 592 מיליון שקל, אך התשואה על ההון של הפניקס גבוהה יותר ועומדת על שיעור של 15.5% לעומת 15% בהראל. זאת, מאחר שרוב הרווח של הראל נובע משחרור הון מרותק בענף הבריאות. שחרור הון אינו משפיע על התשואה להון של חברות הביטוח, מאחר שלא מדובר ברווח "חדש" אלא בסיווג הון מחודש.

הירידה הקלה ברווח של הפניקס נובעת משני תהליכים הפוכים, שאותן חוותה החברה ברבעון, על רקע השינויים המתוכננים בריבית בשנים הקרובות. הצפי לעליית ריבית פגע בביצועי החברה בשוק ההון בחודשים ינואר־מרץ, והיא רשמה הפסד של 832 מיליון שקל כתוצאה מהירידות בשווקים. הפניקס מנסה בשנתיים האחרונות לצמצם את התלות של חברת הביטוח בשוק ההון, באמצעות הפיכת הפניקס למעין חברת אחזקות בנכסים לא סחירים, בהם החברה יכולה לתרום ערך מוסף. לפי הדו"ח, הרווח מפעילות בנטרול השפעות שוק ההון, השפעות מיוחדות וריבית עלה ל־337 מיליון שקל, עלייה של 83 מיליון שקל ברבעון לעומת הרבעון המקביל.

מסנטרברידג' וגלאטין פוינט נמסר: "אנחנו מרוצים מאוד מהשקעתנו בהפניקס ונמשיך להיות בעלי מניות פעילים. אין כרגע שום דבר חדש לדווח עליו".