בלעדי

הפניקס תשקיע 260 מיליון שקל בזרוע האנרגיה של קרן ג'נריישן

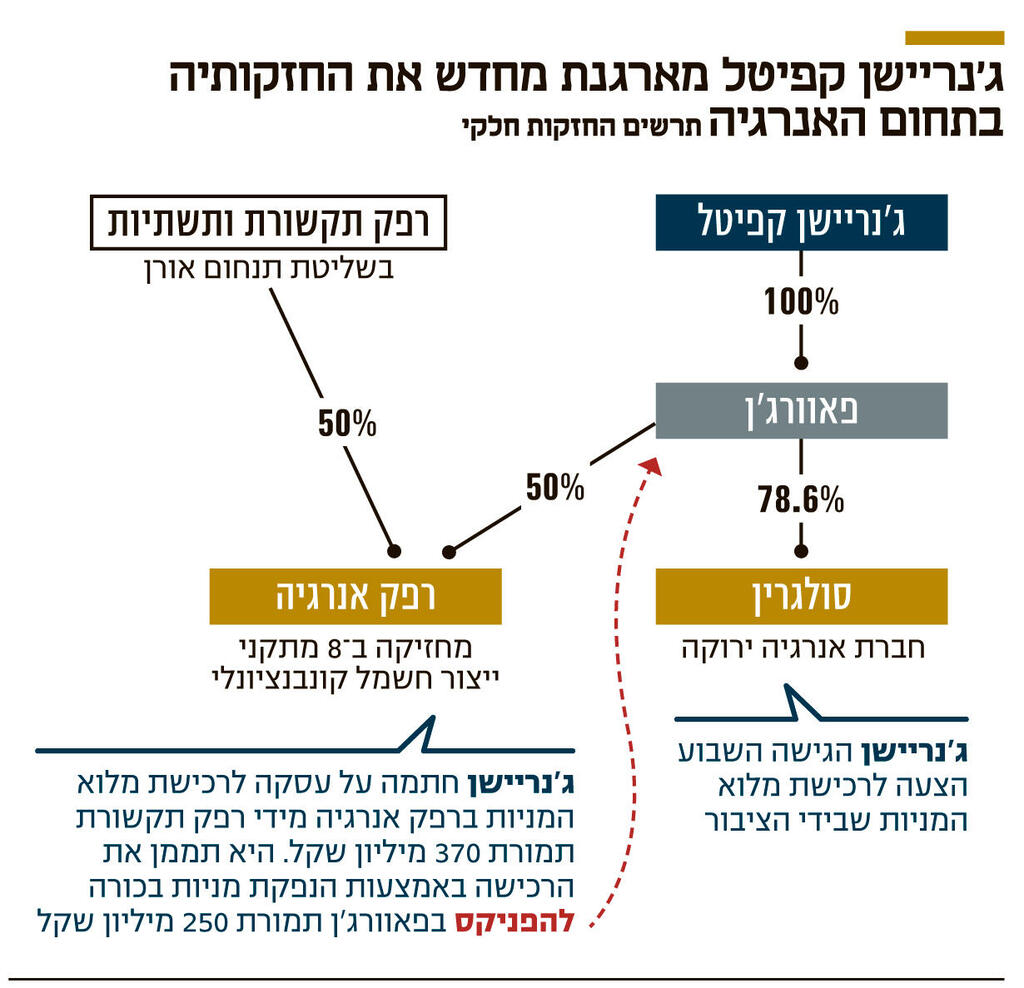

קרן התשתיות חתמה, באמצעות החברה־הבת פאוורג'ן, על עסקה לרכישת 50% נוספים ברפק אנרגיה תמורת 324 מיליון שקל והגישה הצעת רכש של 87 מיליון שקל כדי לעלות לשליטה מלאה בסולגרין. המימון: בעזרת הנפקת מניות בכורה להפניקס בפאוורג'ן

קרן ההשקעה בתשתיות ג'נריישן קפיטל עמלה בימים אלו על ארגון מחדש של הפורטפוליו שלה, כך שהיא תחזיק בבעלות מלאה על חברת האנרגיה הירוקה סולגרין ועל חברת האנרגיה הקונבנציונלית רפק אנרגיה. זאת, באמצעות החברה־הבת פאוורג'ן, שנמצאת בבעלותה המלאה.

השבוע הקרן הגישה הצעת רכש למלוא מניות סולגרין שבידי הציבור במטרה למחוק אותה מהמסחר. בנובמבר 2022 היא חתמה על עסקה לרכישת 50% מרפק אנרגיה, כך שהיא תעלה להחזקה של 100%. העסקה תושלם עד סוף מרץ.

עבור המניות של רפק אנרגיה, שאותן היא רוכשת מרפק תקשורת ותשתיות, שבשליטת תנחום אורן, תשלם ג'נריישן קפיטל 324 מיליון שקל בתוספת של 13 מיליון שקל לצורך פירעון חלקה של רפק תקשורת ותשתיות בהלוואת בעלים שהועמדה לרפק אנרגיה. כבר ב־2018 ג'נריישן רכשה 50% מרפק אנרגיה מידי רפק תקשורת ותשתיות, לפי שווי חברה של 140 מיליון שקל.

את הרכישה הנוכחית, שעתידה להיות מושלמת עד סוף הרבעון הראשון של השנה הנוכחית, ג'נריישן קפיטל, שמנוהלת על ידי היו"ר יוסי זינגר והמנכ"ל ארז בלשה, תממן באמצעות הנפקת מניות בכורה לקבוצת הפניקס בפאוורג'ן תמורת 260 מיליון שקל. מניות בכורה הן מניות שמעניקות קדימות לבעליהן בכל הנוגע לחלוקת דיבידנדים, ונושאות מאפיינים מסוימים של הלוואה. מניות הבכורה שתנפיק ג'נריישן קפיטל להפניקס בפאוורג'ן יישאו ריבית שנתית של 8.25% בצמוד למדד.

רפק אנרגיה מחזיקה, לבד או יחד עם שותפים, בשמונה מתקני ייצור חשמל בשישה אתרים בארץ. כושר הייצור המצרפי של המתקנים האלו עומד על 1.3 ג'יגה־ואט. רפק אנרגיה מחזיקה בתחנת הכוח אלון תבור שכושר הייצור שלה עומד על 74 מגה־ואט וכן בתחנת הכוח רמת גבריאל, שלה כושר ייצור זהה.

היא מחזיקה גם בתחנה בשורק, בסמוך לראשל"צ, שלה כושר ייצור של 140 מגה־ואט; בתחנה באשקלון שלה כושר ייצור של 87 מגה־ואט; ובאלון תבור MRC, שכושר הייצור שלה 583 מגה‑ואט. את התחנה האחרונה רכשה רפק אנרגיה יחד עם חברה סינית ומבטח שמיר שבשליטת מאיר שמיר מידי חברת החשמל ב־2019 תמורת 1.9 מיליארד שקל. כמו כן, רפק אנרגיה שותפה במיזם להקמת תחנת כוח במועצה האזורית דרום השרון.

סולגרין עוסקת בתחום האנרגיה המתחדשת. נכון לסוף הרבעון השלישי של 2023, יש לה מתקנים מחוברים לחשמל שלהם כושר ייצור של 120 מגה־ואט. ג'נריישן קפיטל מחזיקה ב־78.6% ממניות החברה והשבוע הגישה הצעת רכש לרכישת המניות שאינן בידיה. הקרן מציעה מציעה לשלם 7 שקלים למניה ובסך הכל 87.6 מיליון שקל. מדובר על מחיר דומה למחיר המניה בבורסה, שעומד על 7.1 שקלים. אם הצעת הרכש תתקבל, סולגרין תחדל להיות חברה נסחרת, אך תמשיך להיות חברה מדווחת, משום שיש לה סדרות אג"ח נסחרות.

בעקבות הגשת הצעת הרכש הודיע יו"ר סולגרין אלדד פרשר על התפטרותו. פרשר, מנכ"ל בנק מזרחי טפחות לשעבר, מונה לתפקיד ביולי 2022. בעת שמונה לתפקיד, פרשר קיבל חבילת אופציות בשווי כלכלי של 2.5 מיליון שקל. המנה הראשונה של האופציות הבשילה בחודש אוגוסט האחרון, אך האופציות עמוק מחוץ לכסף. מחיר המימוש נקבע על 16.66 שקל, לא רחוק מהמחיר בעת הענקתן (16.06 שקל), אך רחוק מאוד מהמחיר הנוכחי שלהן.

ההשקעה בסולגרין, שהחלה באמצע 2018, לא הסבה נחת לג'נריישן קפיטל. ההשקעה הכוללת של הקרן במניות החברה נטו הסתכמה עד כה ב־562.1 מיליון שקל, בעוד כיום שווי ההחזקות עומד על 325 מיליון שקל. כלומר, הפסד של 237 מיליון שקל, או הפסד של 42%. לאורך 2021 נסחרה סולגרין לפי שווי של מעל מיליארד שקל, אולם כיום שווייה עומד על 410 מיליון שקל בלבד, ובעבר עמד על חצי מכך.

ג'נריישן רוצה לאחד את פעילויות האנרגיה שלה תחת חברה פרטית, תוך החזקה של 100%, על מנת לקבל את הזמן הדרוש, להשקפתה, כדי להשביח את הנכסים, לייצר ביניהם סינרגיה ולהשלים את ההשקעות הנדרשות בחברות לצורך הבשלת הנכסים, מבלי להידלל במסגרת גיוסי אקוויטי בשוק, שבימים אלו סובל מתנודתיות משמעותית. בהמשך, כשתנאי השוק יהיו טובים יותר, הכוונה היא להנפיק את פאוורג'ן בבורסה. ג'נריישן קפיטל שואפת להפוך את פאוורג'ן לאחת מחברות האנרגיה הגדולות במדינה.

לצורך שתי העסקאות ג'נריישן זקוקה ל־458 מיליון שקל, כאשר נכון לסוף הרבעון השלישי בקופתה יש 145.3 מיליון שקל. החוב הפיננסי שלה נטו עומד על 1.55 מיליארד שקל.

העסקה מול ג'נריישן קפיטל דומה במובנים רבים לעסקה אחרת בתחום האנרגיה שביצעה הפניקס לאחרונה. באוקטובר חתמה הפניקס על עסקה מול חברת האנרגיה משק אנרגיה, שבה האחרונה תנפיק להפניקס מניות בכורה בחברה־בת שלה, שבאמצעותה היא מחזיק ב־50% ממניות תחנת הכוח דליה אנרגיה. מניות הבכורה יונפקו כנגד השקעה של 700-260 מיליון שקל מצד הפניקס.

הכסף ישמש את דליה אנרגיה להשלמת רכישת תחנת הכוח אשכול מידי המדינה תמורת 9 מיליארד שקל. שתי העסקאות האלו ממחישות את הפערים בין המשקיעים לחברות האנרגיה בכל הנוגע לשוויין. פערים אלו נגרמים, בין היתר, בשל הריבית הגבוהה והתנודתיות בשווקים. הנפקת מניות בכורה היא במידה רבה דרך להתמודד עם הפערים האלו ולגשר עליהם, בלי צורך להכריע באופן חותך ביחס לשווי החברה.

ג'נריישן קפיטל הוקמה ב־2018 ושנה לאחר מכן הונפקה בבורסת ת"א. יחד עם קרן תשתיות בורסאית אחרת, קיסטון, היא הפכה לסמל לגביית דמי ניהול גבוהים ע"י מנהלי הקרנות, ללא קשר לביצועים. זאת, משום שקרנות אלו גובות דמי ניהול לפי שווי הנכסים המנוהלים, ולא לפי תשואת המניה או התוצאות הכספיות. ג'נריישן קפיטל השקיעה עד היום 2.3 מיליארד שקל ב־9 חברות.

הקרן עצמה נסחרת בשווי של 750 מיליון שקל, וההון העצמי שלה, נכון לסוף הרבעון השלישי, עומד על 2.05 מיליארד שקל. בדצמבר הודיעה ג'נריישן על שינוי מנגנון דמי הניהול, באופן שינתק אותם משווי הנכסים ויצמיד אותם לביצועי המניה, מה שיפחית משמעותית את היקף דמי הניהול, מכ־40 מיליון שקל בשנה לעד 26 מיליון שקל בשנה. השינוי הגיע בלחץ המוסדיים שמחזיקים במניות הקרן.