תעדוף השקעות לא מזהמות: עתיד בר קיימא לשוקי ההון

שוקי ההון ממלאים תפקיד חיוני בכלכלה העולמית, ומאפשרים את זרימת ההון בין משקיעים לעסקים. על רקע התגברות החששות לגבי שינויי אקלים וקיימות סביבתית, גוברת ההכרה שלשוקי ההון יש תפקיד חיוני בהנעת השקעות בנות-קיימא ולא מזהמות. מאמר זה בוחן את החשיבות של פרקטיקות השקעה בנות-קיימא בשוקי ההון ומדגיש את היתרונות של תעדוף השקעות לא מזהמות לצמיחה כלכלית ארוכת טווח.

המשמעות של השקעה בת-קיימא

השקעות בנות-קיימא, המכונות גם 'השקעות אחראיות' (SRI - Socially Responsible Investments) הן השקעות המתמקדות ביצירת תשואות פיננסיות חיוביות, תוך התחשבות בהיבטים של סביבה, רווחה וממשל תאגידי (ESG - Environmental, Social and Governance).

בשנים האחרונות חלה עלייה מדהימה בעניין ובביקוש להשקעות בנות-קיימא. משקיעים מכירים יותר ויותר בכך ששילוב השקעות לא מזהמות בתיקים שלהם אינו רק מתיישב עם הערכים שלהם אלא גם מציע תגמולים פיננסיים פוטנציאליים.

טיפול בשינויי אקלים ואתגרים סביבתיים

אחד האתגרים הבולטים בעולם הוא שינויי האקלים. על ידי תעדוף השקעות לא מזהמות, שוקי ההון יכולים לתרום באופן פעיל להפחתת סיכונים הקשורים לאקלים. השקעה בפרויקטים של אנרגיה מתחדשת, התייעלות אנרגטית ומערכות תחבורה נקיות, מסייעת בהפחתת פליטת גזי חממה ומקדמת את המעבר לכלכלה דלת פחמן. השקעות אלו לא רק תומכות ביעדים סביבתיים אלא גם יוצרות הזדמנויות כלכליות חדשות וצמיחת מקומות עבודה בתעשיות בנות-קיימא.

ניהול סיכונים וביצועים לטווח ארוך

חברות המתעדפות פרקטיקות אחראיות צפויות בסבירות גבוהה יותר לנהל סיכונים ביעילות, לרבות סיכוני מוניטין וסיכונים רגולטוריים ומשפטיים. שילוב שיקולי ESG בהחלטות השקעה משפר את ניהול הסיכונים של המשקיעים ועשוי להוביל לביצועים טובים יותר בטווח הארוך. מחקרים רבים הצביעו על כך שלאורך זמן הביצועים בשווקים הפיננסיים של חברות המאמצות פרקטיקות בנות-קיימא נוטים לעלות על ביצועי חברות מתחרות שאינן נוקטות בפרקטיקות אלה.

גישה להון והעדפת משקיעים

תעדוף השקעות לא מזהמות מושך בסיס משקיעים רחב יותר, שכן משקיעים המודעים לקיימות מחפשים הזדמנויות השקעה המתאימות לערכים שלהם. משקיעים מוסדיים, כמו קרנות פנסיה וחברות ביטוח, משלבים יותר ויותר שיקולי ESG באסטרטגיות ההשקעה שלהם. שינוי זה בהעדפות המשקיעים הוביל לביקוש הולך וגובר להשקעות בנות-קיימא, ובכך להגדלת הגישה להון עבור חברות המחויבות לאחריות סביבתית וחברתית.

תמיכה רגולטורית ותקני דיווח

ממשלות וגופים רגולטוריים מכירים בחשיבות של השקעות בנות-קיימא ומיישמים מדיניות לתמיכה ולתימרוץ השקעות לא מזהמות. מדינות רבות אמצו תקנות המחייבות מתן גילוי רחב יותר ביחס להיבטי ESG על ידי חברות. אמצעים אלה משפרים את השקיפות ומאפשרים למשקיעים לקבל החלטות 'מיודעות' יותר. סטנדרטיזציה של מסגרות דיווח, כגון ה - Global Reporting Initiative (GRI) ו -Sustainability Accounting Standards Board (SASB), מאפשרת עריכת השוואות והערכה של ביצועי הקיימות של חברות. לאחרונה, פנתה גם רשות ניירות הערך בישראל בקריאה לכלל התאגידים המדווחים אשר ניירות ערך שלהם נסחרים בבורסה, לפרסם לציבור המשקיעים בהן דוח אחריות תאגידית שנתי, בשלב זה על בסיס וולונטרי בלבד.

יצירת עתיד בר-קיימא

תעדוף השקעות לא מזהמות בשוקי ההון הוא לא רק בחירה אחראית אלא גם צעד חיוני ליצירת עתיד בר-קיימא. על ידי הסטת הון לפתרונות ברי-קיימא, נוכל להאיץ את המעבר לכלכלה ירוקה יותר, לצמצם את ההידרדרות הסביבתית ולטפח הכלה חברתית. יתרה מכך, השקעות אלו יכולות להניע חדשנות, לקדם יעילות במשאבים ולתרום להשגת יעדי הפיתוח בר-הקיימא של מדינות וגופים בינלאומיים.

סיכום

לשוקי ההון יש תפקיד מכריע בהנעת שינוי חיובי ובהתמודדות עם אתגרי קיימות גלובליים. תעדוף השקעות לא מזהמות יוצר הלימה בין אינטרסים פיננסיים לאחריות סביבתית וחברתית. המעבר להשקעה בת-קיימא לא רק מסייע להפחתת סיכוני האקלים אלא גם מציע יתרונות פיננסיים פוטנציאליים ומשפר את הביצועים לטווח ארוך. על ידי שילוב שיקולי ESG בהחלטות השקעה, שוקי ההון יכולים לטפח עתיד בר-קיימא, וכן להועיל הן למשקיעים והן לכדור הארץ. אימוץ הקיימות הוא לא רק ציווי מוסרי אלא גם אסטרטגיית השקעה חכמה למחר טוב יותר.

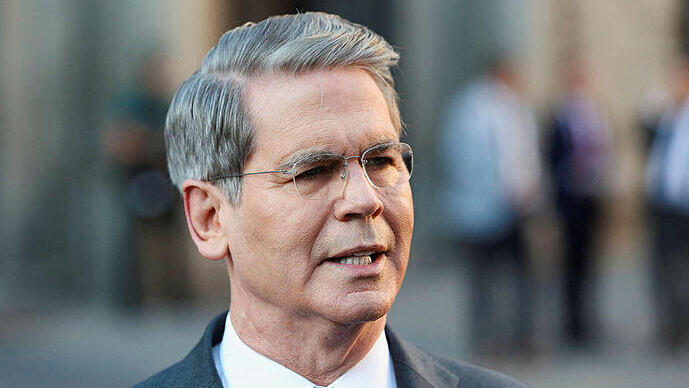

מאת עו"ד זהר אוזדין שותף וראש מחלקת תאגידים ומשפט מסחרי במשרד חדד רוט שנהר ושות'

d&b – לדעת להחליט