שבוע החדשנות

"חברות הפינטק נוגסות בכל אורכה של שרשרת הערך המסורתית של בנקים"

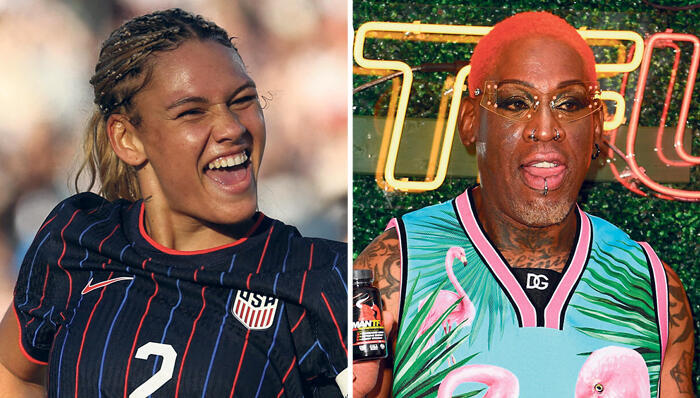

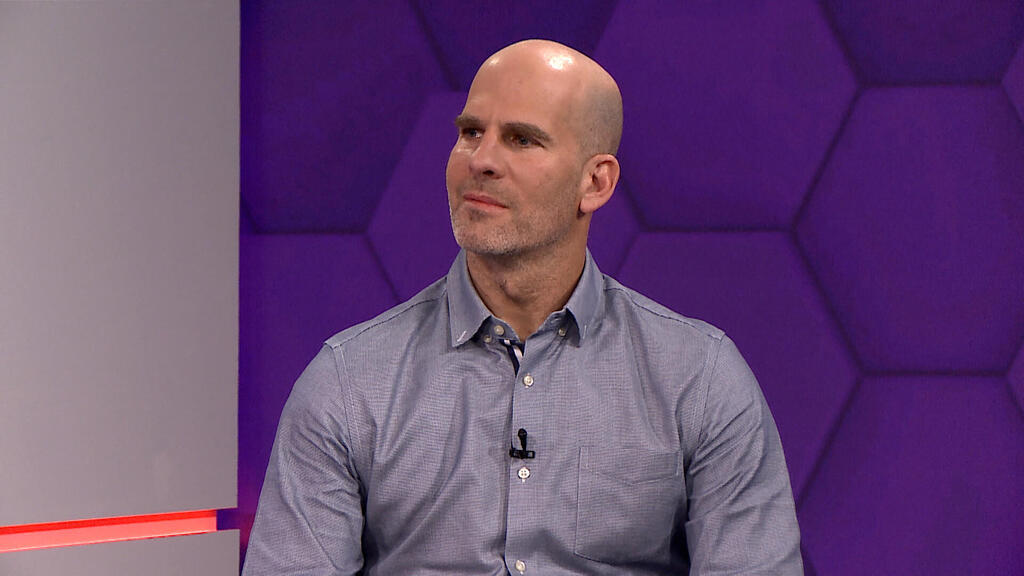

כך לדברי אופיר גולומבק, מנהל מגזר השירותים הפיננסיים באקסנצ'ר ישראל במסגרת שבוע החדשנות של כלכליסט. "הבנקים יצטרכו בשנים הקרובות להפוך לשחקנים דיגיטליים לגיטימיים, ובמקביל להשיב את הקשר האישי. זה לא אומר שהם יחזירו את הלקוחות לסניף, אלא יעבדו על קשרים עמוקים עם הלקוחות דרך וידאו ואמצעים טכנולוגיים אחרים"

בנקים בישראל הם מהגופים החזקים במשק ולאחר משבר הקורונה נראה שכוחם חזק מאי פעם עם רווחי שיא ושווי אדיר. אך אם שואלים את אופיר גולומבק, מנהל מגזר השירותים הפיננסיים באקסנצ'ר ישראל, בעשור הקרוב הבנקים יאבדו מכוחם באופן מהותי.

גולומבק שהתראיין במסגרת שבוע החדשנות של כלכליסט, הסביר כי בניגוד לענפים המקבילים בהם חברה חדשנית מסוימת הייתה אחראית על שיבוש מוחלט בענף בו פעלה (כמו טסלה בענף הרכב, אמזון בענף ההזמנות אונליין), בבנקאות המצב שונה. על פי גולומבק "אמנם אין חברה משבשת אחת ברורה ומוחלטת, אבל חברות הפינטק הן כמו טרמיטים שנוגסים באופן איטי אך עיקש בשרשרת הערך שהרכיבו הבנקים בעשורים האחרונים. הכרסום נובע מכך שחלק מחברות הפינטק כבר יודעות להציע שירות עדיף על פני הבנקים בנושאים מסוימים כבר היום כמו הארנק הדיגיטלי או שירותי התשלומים".

עד כמה הקורונה שינתה את התהליך?

הקורונה זו קו פרשת המים של הבנקאות. בקורונה חלקים מסוימים באוכלוסייה, שעבורם השימוש הדיגיטלי הוא לא ערוץ מועדף, היו במצב שפשוט אין להם ברירה. הם היו חייבים להיכנס לאפליקציה. לכן אנחנו רואים זינוק של 50% בשימוש באפליקציה בשנתיים האחרונות. השימוש הגובר באפליקציה מאפשר לבנקים להתייעל, אבל זו חרב פיפיות. הקשר האישי בין הבנק ללקוח הולך ומתערער לאור השימוש הגובר בדיגיטציה. הבנקים יצטרכו בשנים הקרובות להפוך לשחקנים דיגיטליים לגיטימיים, אבל הם יצטרכו להשיב את הקשר האישי. זה לא אומר שהם יחזירו את הלקוחות לסניף, אלא יעבדו יותר על קשרים עמוקים עם הלקוחות דרך וידאו ואמצעים טכנולוגיים אחרים.

כיצד זה ישנה את פני הסניף?

אנחנו כבר רואים בעולם שמבנה הסניף משתנה. אנחנו מבחינים בכך שהבנקים מבינים שהסניף הוא נכס פיזי מאוד חשוב, אבל בסניף אתה אמור לקבל ייעוץ ושירות רק בנושאים בהם הלקוח מרגיש לא בטוח.

זה יקרה גם בישראל?

באופן כללי, בישראל, אנחנו בחזית הטכנולוגיה בחלקים מסוימים ובפיגור בחלקים אחרים. אנחנו מובילים בשימוש הדיגיטלי. אני חושב שבישראל הנהלות הבנקים צמצמו את הסניפים ובצדק. במחקר שערכנו באקסנצ'ר הראנו ש-70% מהלקוחות בישראל פתוחים לקבל שירות מבנק ללא סניפים. אני חושב שהבנקים הזניחו את הסניפים מאחור, יצטרכו לשנות אותם ולהשקיע בהם ולהפוך אותם למרכז ייעוץ עם חוויות שירות. זה המקום האסטרטגי להשקיע בו בשנים הקרובות.

מה על מנהלי בנקים לעשות?

אם הייתי בכיר באחד מהבנקים הייתי חותר לאפשר ללקוחות לבצע את כל הפעולות בצורה דיגיטלית. דבר נוסף, הייתי מביא לידי כך שבסניף, הלקוח יתנהל תוך כדי חוויה רב ערוצית דרך האפליקציה והבנקאים. הייתי מסתכל על האפליקציה כנכס אדיר. הייתי מייבא אליה עוד מידע בנקאי ולא בנקאי, כדי שזו יום אחד תהפוך לסופר אפ (super app). בנוסף הייתי מסתכל על החוויה הדיגיטלית הכוללת של הלקוח ולא לשכוח להכניס את הטאצ' האנושי. הייתי מחייב להשתמש בדאטה פנימית וחיצונית.

לבסוף לא יהיה מנוס לצמצם את מבנה העלויות. יש בנקים בישראל עם הוצאות של מאות מיליוני דולרים בתחומים מסוימים, אלו צריכים לקטון בשיעור של עד 50%. כדי להכין אותם לעשור הקרוב. את החיסכון שינבע מהצמצומים צריך להוציא החוצה מהבנק, הבנקים צריכים להפוך להיות ארגונים רזים ומהירים. נוגסים להם בשרשרת הערך והם יצטרכו לוותר על חלק מהשירותים. הם רגילים להיות אחראים על כל שרשרת הערך, אבל זה ישתנה והם יצטרכו להתמקד רק בשירותים הרווחיים.

לכל כתבות שבוע החדשנות לחצו כאן