ניתוחהכניעה של מנהלי מגוריט עשויה לחולל מהפכה בעולם הקרנות

ניתוח

הכניעה של מנהלי מגוריט עשויה לחולל מהפכה בעולם הקרנות

בתום מאבק ארוך בהובלת גופים מוסדיים, קרן הריט להשקעה בנדל"ן תפחית דרמטית את דמי הניהול שמשולמים לחברת הניהול ואת הכוח שלה בדירקטוריון. זו יכולה להיות יריית פתיחה לקרבות דומים בעוד קרנות ריט, הון סיכון ופרייבט אקוויטי

הפסידו בקרב, ניצחו במלחמה: האם נוצר בקע משמעותי ראשון בחומת דמי הניהול הגבוהים של קרנות הריט הבורסאיות? אתמול דיווחה קרן הריט להשקעה בנדל"ן מגוריט על כך שהגיעה להסכמות עם בעלי המניות, בראשות הפניקס פנסיה וגמל, שבמסגרתן היא תפחית באופן משמעותי את דמי הניהול המשולמים לחברת הניהול, וזאת לצד מגבלות נוספות שיוטלו על הכוח של חברת הניהול.

ההסכמות האלו הושגו לאחר מאבק מוסדי אקטיביסטי שהובילו הפניקס וחברת הגמל והפנסיה של בית ההשקעות מור, שבחודש שעבר נדמה היה שמסתיים דווקא בהפסד של בעלי המניות לחברת הניהול. שני הגופים יצאו לקרב על הפחתת דמי הניהול, שהגיעו ב־2022 ליותר מחצי מההכנסות של מגוריט. ההסכמות שהושגו בסופו של קרב ארוך עשויות להוביל לטלטלות גם ביתר קרנות הריט.

לפי ההסכמות שהושגו, ושעוד צריכות לעבור הליך של אישור פורמלי, חברת הניהול של מגוריט, שבראשה עומד יו"ר מגוריט ארז רוזנבוך, תקבל דמי ניהול שנתיים בשיעור של 0.45% מהנכסים המנוהלים, לא כולל המזומנים שבקופת הקרן, עד להיקף של 6 מיליארד שקל. חברת הניהול תקבל דמי ניהול בשיעור של 0.3% מהנכסים המנוהלים אם היקפים ינוע בטווח של 8—6 מיליארד שקל, ואם ההיקף יחצה את הרף של 8 מיליארד שקל אז חברת הניהול לא תקבל דמי ניהול מהנכסים המנוהלים כלל. נכון לסוף המחצית הראשונה של השנה הנוכחית, היקף הנכסים של הקרן עומד על 2.5 מיליארד שקל. ונכון להיום, דמי הניהול החדשים הם הנמוכים מבין קרנות הריט.

אין פירוש הדבר שחברת הניהול תיוותר ללא תגמולים. חברת הניהול תקבל בכל מקרה הקצאת מניות בשיעור של 0.06%—0.1% ממניות מגוריט מדי שנה, כשהנתח גדול יותר ככל שהפער בין שווי השוק להון העצמי קטן יותר. אולם חברת הניהול ויתרה על קבלת אופציות ל־5% מהיקף המניות שמונפק בכל גיוס הון. בנוסף, חברת הניהול ויתרה במסגרת ההסכמות החדשות על קבלת החזר הוצאות. כמו כן, הוחלט שדירקטוריון מגוריט יצומצם מתשעה לשבעה חברים, כשרוב הדירקטורים (ארבעה) יהיו חיצוניים או בלתי תלויים החל מ־2024, שלא יהיה צורך בנוכחות של לפחות דירקטור אחד מטעם חברת הניהול על מנת לקיים ישיבה, ושליו"ר לא יהיה קול מכריע.

לאחר שיאושר, ההסכם החדש יהיה בתוקף עד 2030, ולאחר מכן הסכם חדש יובא לאישור האספה הכללית ושם יהיה צורך בקבלת רוב רגיל. זאת בניגוד להסכם הנוכחי שאושר רק בדירקטוריון החברה, וזאת משום שחברת הניהול של מגוריט לא מגודרת כבעלת שליטה.

הלחצים על יו"ר מגוריט: על פניו, נראה שהפניקס וברוש כופפו את חברת הניהול של מגוריט לחלוטין. מה גרם לרוזנבוך, שנחשב לאדם עקשן מאוד, להיכנע כך? ככל הנראה רוזנבוך הבין שהוא בדרך להפוך לפרסונה נון־גרטה בשוק. אמנם בחודש שעבר הוא הצליח לנצח באספה שזומנה על ידי הפניקס באופן חד־צדדי, שבה החברה ביקשה לשנות את תקנון הקרן ולהדיח שתי דירקטוריות בדרך להפחתת דמי הניהול שמשולמים לחברת הניהול, אולם הוא ניצח רק באופן טקטי ולא באופן אסטרטגי. תקנון הקרן קובע שעל מנת לערוך שינויים יש להשיג רוב של 75% ומעלה מבין בעלי המניות שמשתתפים באספה. רוזנבוך השיג גוש חוסם של 25.5% מבעלי המניות שהשתתפו באספה, בעוד כלל הגופים המוסדיים שמחזיקים במניות מגוריט הצביעו נגדו. עבור קרן ריט, שהמוסדיים הם צינור החמצן שלה, הן בהיבט של האקוויטי והן בהיבט של האג"ח, לא ניתן להתקיים כשמערכת היחסים עם המוסדיים משובשת בצורה עמוקה.

בנוסף, הופעל על רוזנבוך לחץ מתון מצד גורמים בתוך מגוריט להגיע להסכמות עם בעלי המניות. אותם גורמים הבינו שהפניקס מוכנה לעשות הרבה בקרב הזה, ושהיא תתקדם הן בנתיב המשפטי והן בנתיב התאגידי, ושרוזנבוך לא יהיה היחיד שישלם את המחיר במקרה כזה. ככל הידוע, במגעים שהובילו להסכמות היו מעורבים גם אישי ציבור שאינם אנשי שוק הון מובהקים.

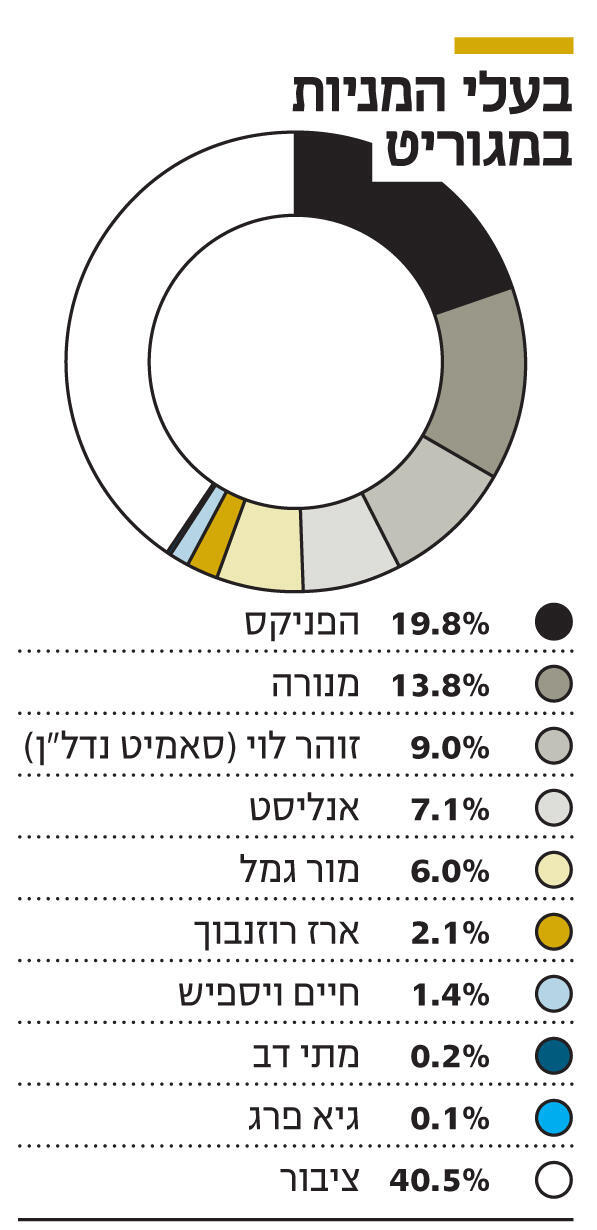

חברת הניהול נערכה היטב: בחודש יוני האחרון דרשו הפניקס, שמחזיקה ב־19.8% ממניות מגוריט, ומור גמל ופנסיה, שמחזיקה ב־6%, לכנס אספה שעל סדר יומה תיקון התקנון של מגוריט וכן הדחת שתי דח"ציות. זאת על רקע דמי הניהול הגבוהים המשולמים לחברת הניהול, שעמדו על 26 מיליון שקל בכל אחת מהשנים 2022 ו־2021. מגוריט סירבה לדרישת בעלי המניות, ובסופו של דבר הפניקס הודיעה חודש לאחר מכן על זימון אספה באופן חד צדדי. במגוריט אמנם טענו שהאספה אינה חוקית, אולם חברת הניהול נערכה היטב לאספה. בכירי מגוריט רכשו מניות ב־18.4 מיליון שקל לקראת האספה, כנראה מתוך הבנה שכל קול יכול לקבוע, נוכח הצורך בהשגת רוב של 75%.

בנוסף, ממש יום לפני כינוס האספה, בסוף אוגוסט, שלחה מגוריט מכתב להפניקס שבו טענה כי האחזקה של הפניקס במניות מגוריט באמצעות הנוסטרו של בית ההשקעות מנוגדת לתקנון הקרן. משום כך מגוריט דרשה מהפניקס למכור את המניות תוך שלשוה ימים, והבהירה כי אחזקה זו לא תוכל לשמש את הפניקס כדי להגדיל את השפעתה באספת בעלי המניות. כמו כן רמזה מגוריט כי השינוי שמציעה הפניקס בתקנון הקרן נועד בין השאר כדי להכשיר בדיעבד את האחזקה של הפניקס. מגוריט טענה כי הרכב האחזקה של הפניקס מנוגד לתקנון הקרן: מתוך אחזקה של 19.8% מחזיקה הפניקס 18.04% עבור עמיתים (כלומר חוסכים בקופות גמל של הפניקס), 0.95% נוספים בקרנות נאמנות ועוד 0.8% בנוסטרו. לפי התקנון של מגוריט, בעל מניות אחד לא יכול להחזיק מעל 9.9% ממניות הקרן, אולם הדבר לא חל על אחזקות עמיתים, ומשום כך יש לראות רק באחזקות הנוסטרו כאחזקות לא חוקיות.

בסופו של דבר, רוזנבוך הצליח לנצח באספה בזכות הקולות של קרן ברוש, שמחזיקה ב־0.7% ממניות הקרן, שמנוהלת על ידי אמיר אפרתי ושהוקמה על ידי גיל דויטש ורוני בירם, מי שהקימו את בית ההשקעות אקסלנס ומכרו אותו להפניקס ב־900 מיליון שקל, כשזו הייתה בשליטת יצחק תשובה באמצעות קבוצת דלק. באותה העת ברוש הסבירה שהיא בעד הפחתת דמי הניהול, אבל בדרך של דיאלוג, ולכן הצביעה נגד הפניקס. כעת טוענת ברוש שהיא ניהלה מגעים עם מגוריט במקביל להפניקס, והצליחה לגבש הסכמות חדשות מול חברת הניהול.

ההצבעה נגד הפניקס לא עברה בשקט. הפניקס הודיעה בתגובה לאופן שבו הצביעה ברוש שהיא מושכת את הכספים שהשקיעה בברוש, כ־40 מיליון שקל. אמנם מדובר במכה קלה בכנף עבור ברוש, שמנהלת למעלה ממיליארד שקל, אבל כן במכה קשה תדמיתית עם פוטנציאל נזק עתידי בשל המשקל והכוח הרב של הפניקס בשוק.

טלטלה בקרנות הריט: המאבק של הפניקס, מור וברוש בחברת הניהול של מגוריט עשוי לטלטל את עולם קרנות הריט, ולהיות רק הראשון בשורה של מהלכים שמוסדיים עשויים לנקוט נגד הקרנות האלו ודמי הניהול שהן גובות. כיום ישנן שמונה קרנות ריט שנסחרות בבורסה — חמש פועלות בתחום הנדל"ן (ריט 1, מגוריט, סלע נדל"ן, מניבים ואזורים ליווינג) ושלוש פועלות בתחום התשתיות (קיסטון של דויטש ובירם, ג'נריישן קפיטל שבניהול ארז בלשה ויוסי זינגר, ואלומה שבראשה עומד אורי יוגב).

כל הקרנות האלו פועלות במתכונת דומה ומשלמות לחברות הניהול שלהן פחות או יותר את אותן דמי ניהול, כשמדובר על כ־1% מהנכסים המנוהלים, להוציא את ריט 1 שגובה דמי ניהול נמוכים משמעותית של 0.4% מהנכסים כבר שנים רבות. בשוק רואים במבנה התגמול הזה בעיות רבות, ובראשן התמריץ לרכוש נכסים במחירים גבוהים כדי להגדיל את מצבת הנכסים של החברה, שמתרגמת לדמי ניהול גבוהים יותר. כך, למשל, קיסטון רכשה את אגד לפי שווי של כ־5 מיליארד שקל, שהיה גבוה בכמיליארד שקל מזה שקבוצות אחרות ומנוסות ממנה הציעו במכרז. ולכן, יתכן שהמאבק המוצלח של הפניקס, מור וברוש במגוריט יוליד עוד מהלכים שיבקשו לצמצם את היקף התשלומים לחברות הניהול של הקרנות, וזאת מתוך מטרה לייצר קורלציה טובה יותר בין האינטרסים של המנהלים למשקיעים, שהם לרוב משקיעים מטעם הציבור.

ייתכן שהמהלך יכה קלים גם בקרנות השקעה פרטיות אחרות, דוגמת קרנות הון סיכון ופרייבט אקוויטי. הקרנות האלו נהנות לרוב מדמי ניהול של 2% מהנכסים בתוספת של 20% דמי הצלחה, שמשולמים על השגת תשואה מעל רף מסוים. בזמן הגאות בהייטק, בחסות הריבית הנמוכה, שהתחרשה ב־2020־2022, למנהלי קרנות ההון סיכון היה קל להצדיק את דמי הניהול האלו, ולמשקיעים שעמדו בתור היה קשה להתווכח. כיום, כשהריבית גבוהה וההייטק בטלטלה, מאזן הכוחות השתנה ולא מן הנמנע שמשקיעים יפעלו להפחתת דמי הניהול האלו.

קרנות הפרייבט אקוויטי הן אולי סיפור אחר, אבל הגל, ככל שיווצר, יכול להגיע גם אליהן. בישראל פועלות מספר קרנות גדולות כמו פימי, פורטיסימו, איפקס, טנא, קדמה, סקיי ואחרות. לרבות מהן יש טרק־רקורד מרשים, אולם רמת השקיפות לאו דווקא גבוהה. בימים אלו מקדמת רשות ני"ע האמריקאית (SEC) מהלך להגברת השקיפות ויצירת סטנדרטיזציה בקרב קרנות השקעה פרטיטות בארה"ב, שמעורר אמוציות רבות ואף בהלה בקרב הקרנות האלו. יתכן שנוכח ההצלחה של הקרב במגוריט, המשקיעים בישראל, ואולי אף הרגולטור, יבקשו להזיז גם את הגבינה של קרנות הפרייבט אקוויטי הישראליות.