חובות הציבור נערמים, בחברות האשראי חוגגים

חברת האשראי כאל חושפת בדו"חותיה כי ב־2014 זינק היקף ההלוואות הפרטיות שנלקחו ממנה ביותר מ־15%. כעת התוכנית האסטרטגית שלה לשנים הבאות היא להגדיל עוד יותר את החובות האלה ואת הריביות המנופחות שבצדם

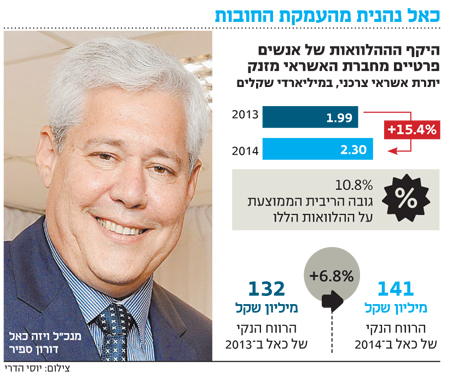

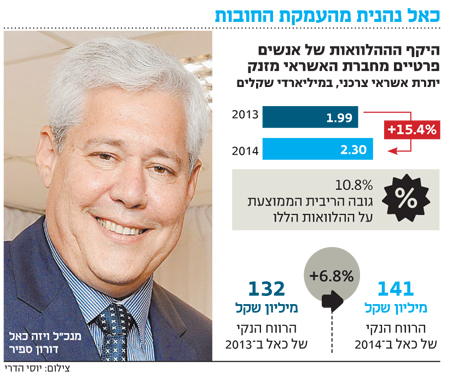

הדו"חות השנתיים של שנת 2014 שפרסמה חברת האשראי כאל ביום חמישי האחרון מדגישים באופן מדאיג את אחת הבעיות הגדולות של המשק הישראלי בשנים האחרונות - ההתנפחות העקבית של החובות הכספיים של משקי הבית. בשנה שחלפה רשמה כאל גידול של יותר מ־15% באשראי הצרכני שהיא העניקה לאנשים פרטיים, שהסתכם בסוף השנה ב־2.3 מיליארד שקל.

כאל לא לבד. חברות כרטיסי האשראי הגדילו את האשראי הצרכני בצורה משמעותית בשנה האחרונה כחלק מאסטרטגיה להגדלת הרווחים שלהן, וכך בתשעת החודשים הראשונים של 2014 (לאומי קארד וישראכרט טרם פרסמו את הדו"חות השנתיים שלהן) הן הגדילו את יתרות האשראי לאנשים פרטיים ב־27%, שהם יותר ממיליארד שקל.

כאל היא חברה־בת של בנק דיסקונט (71.8%) והבנק הבינלאומי (28.2%), ועל כן האשראי שהיא מקבלת מהבנקים זול ונושא ריבית של 0.65% בלבד. עם זאת, הריבית הממוצעת של האשראי הצרכני היא 10.8%. אשראי מחברות כמו כאל הוא חוץ־בנקאי, וחברות כרטיסי האשראי מסבירות שהריבית גבוהה במיוחד משום שבניגוד לבנקים הן אינן מחזיקות בפרטים המלאים של הלקוח ולכן ההלוואה שלהן מסוכנת יותר. בכל מקרה, הפער העצום הזה קורץ לכאל, שהחליטה בתוכנית האסטרטגית שלה לשנים 2015–2017 להעמיק את התמקדותה באשראי הצרכני.

לקחת הלוואה בלי להרגיש

לקחת הלוואה בלי להרגיש

בכאל, בניהולו של דורון ספיר, החליטו לשכור את שירותי חברות הייעוץ אדגר דאן ו־BSO כדי להתמודד עם הרגולציה ההולכת ומתהדקת בשוק כרטיסי האשראי.

בתחילת חודש פברואר פרסם המפקח על הבנקים דודו זקן הנחיה, ובה ביטל את עמלת החיוב הנדחה שחברות כרטיסי האשראי היו גובות עבור רכישה בתשלומים. "זו הנחיה משמעותית מאוד עבורנו, היא חתכה לחברה 30 מיליון שקל מההכנסות בשנה", אומר ספיר בשיחה עם "כלכליסט". "אנחנו מתחילים להיערך לעולם רגולטורי שונה. ירידת העמלה הצולבת, הכנסת כרטיס החיוב המיידי (דביט) וביטול העמלות מחייבים אותנו לפתח יכולות חדשות, ואנחנו יודעים שיש לנו עוד מקום לגדול באשראי הצרכני", הוסיף ספיר.

טובעים בחובות (אילוסטרציה) צילום: שאטרסטוק

טובעים בחובות (אילוסטרציה) צילום: שאטרסטוק

כחלק מהתוכנית האסטרטגית מתכננת כאל לקדם את כרטיס האשראי המתגלגל שלה, CalChoice, שבו נקבעת מסגרת אשראי לשימוש אך ניתנת אפשרות להעביר חיובים החורגים מהמסגרת לחודש העוקב תמורת ריבית. הדחייה של חלק מהרכישות לחודש העוקב היא למעשה הלוואה והגדלת מסגרת תמורת ריבית דו־ספרתית. באמצעות כרטיס זה מקווים בכאל להגדיל את האשראי הצרכני ללקוחות וכך גם את הכנסות המימון. בשנת 2014 רשמה החברה עלייה של 6.3% בהכנסות המימון שלה מהלוואות, לאחר שבשנת 2013 היא רשמה ירידה קלה בסעיף הזה.

גם בתי העסק משלמים יותר

ספיר התייחס לחשיפת "כלכליסט" מלפני שבועיים שלפיה כאל העלתה את העמלות שלה ב־35% עבור מאות בתי עסק, וזאת למרות הירידה בעמלה הצולבת - העמלה הקובעת את רמות המחירים בשוק הסליקה. "יש מערך הסכמים מורכב מאוד עם בתי העסק, ולפעמים אנחנו מספקים להם שירותים נוספים, לא הכל מסתכם בעמלת הסליקה", אמר ספיר. "זה שוק תחרותי ואפשר לראות בבירור שיש ירידה בעמלות בתי העסק ופגיעה ברווחיות. לכן מדי פעם אנחנו מזהים תקופת זמן נכונה לעדכון כלפי מעלה".

מלבד זאת, כאל מסיימת את שנת 2014 בתוצאות טובות. שורת הרווח הנקי גדלה ב־6.8% והסתכמה ב־141 מיליון שקל. היקף מחזור העסקאות שביצע הציבור באמצעות כרטיסי כאל גדל ב־7.3% ל־61.5 מיליארד שקל. הרווח הנקי של החברה ממגזר הסליקה בלבד הסתכם בשנה שעברה ב־44 מיליון שקל. הרווח ממגזר הסליקה מספק לה תשואה אדירה להון של 43.8%, והמספרים האלה ממחישים פעם נוספת עד כמה נדרשת תחרות בשוק הסליקה, שנשלט כולו בידי שלוש חברות, כדי להוריד את העמלות שמשלמים בתי העסק וכך להפחית מחירים גם לצרכן הסופי.