התוצאות המבטיחות לא מחזיקות מים יום אחרי ההנפקה

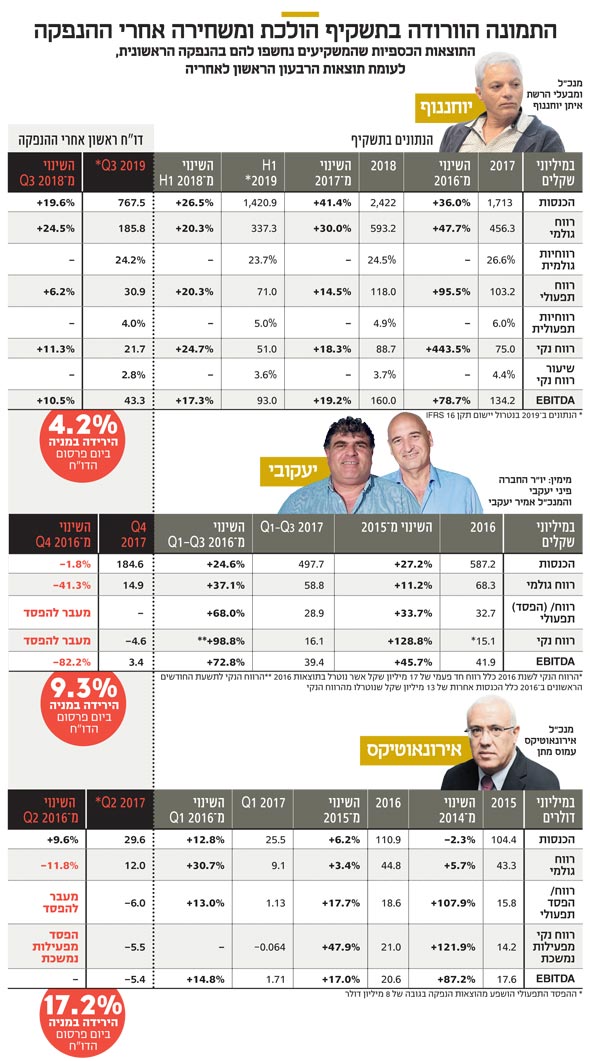

יוחננוף הונפקה בסוף בנובמבר על בסיס נתוני צמיחה מרשימים. יום לאחר תחילת המסחר במניית רשת השיווק פורסם הדו"ח לרבעון השלישי - והיה כבר הרבה פחות מרשים; גם הדו"חות של קבוצת יעקבי ואירונאוטיקס שינו כיוון זמן קצר אחרי ההנפקה; כדי לצמצם את פערי המידע בין החברות למשקיעים, יכולה רשות ני"ע לדרוש מהן נתונים שקופים על הדו"חות הקרובים, ואף לחייבן לדווח על שינוי מהותי בתוצאות לפני ההנפקה

אחד החששות הגדולים והמוצדקים של משקיע שמחליט לרכוש מניות בהנפקה ראשונית של חברה לציבור (IPO) הוא שהחברה הציגה את עצמה בתשקיף ככלה ביום חופתה. כלומר, היא מגיעה לבורסה עם תוצאות שיא - תוצאות שאותן אי אפשר לבחון זמן רב לאחור, משום שעד לאותה עת היא היתה פרטית, והמידע לגביה היה מצומצם.

- יום אחרי שנכנסה לבורסה: יוחננוף הציגה ירידה של 9.3% ברווח

- איתן יוחננוף: "הסיבה היחידה שהלכנו על הנפקה היא ההעברה הבין־דורית"

- יוחננוף השלימה את השלב המוסדי עם ביקושי יתר של 1.5 מיליארד שקל

המשקיעים מקווים שהמגמה החיובית שהוצגה להם תימשך, אך עלולים לגלות שאפשרו לבעלי החברה למקסם רווחים, בעוד הם ישאו בשחיקת התוצאות בעתיד, שצפויה לחברה שמגיעה לבורסה בשיאה. חשש זה נובע ממידע א־סימטרי - מצב שבו לא כל המשתתפים חולקים אותו מידע. לפני כל הנפקה כמעט יש לבעלי החברה מידע עודף על זה שיש למשקיעים, בוודאי בכל הנוגע לעתידה הקרוב של החברה, שיתבטא בדו"חות הראשונים לאחר שנהפכה לציבורית.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

בבורסת תל אביב היו בשנים האחרונות כמה מקרים שבהם הדו"ח הראשון של חברות שהונפקו אכזב את המשקיעים וגרר את מניותיהן לירידות. מדובר בחברת הקמעונאות יוחננוף, שהדו"ח הראשון שלה פורסם מיד לאחר ההנפקה, חברת המל"טים אירונאוטיקס, שפרסמה דו"ח אחרי חודשיים, וחברת הנדל"ן יעקבי שפרסמה דו"ח ראשון אחרי שלושה חודשים. בשל סמיכות הזמנים בין ההנפקה לדו"ח בכל המקרים האלה, סביר להניח שלחברה היה מידע על התמונה שתצטייר מהדו"ח הקרוב - מידע שהמשקיעים הפוטנציאליים לא נחשפו לו.

מקרים אלה היו נמנעים אם רשות ניירות ערך, הרגולטור של שוק ההון, היתה בודקת את תוצאות החברה הצפויות בסמוך להנפקה, כדי לוודא שהמידע שהוצג למשקיעים אכן מייצג. הרשות אמנם בוחנת בדקדקנות את התשקיף, אך בו מוצגות תוצאות עד לרבעון האחרון לפני ההנפקה, בעוד ההנפקה מתבצעת לרוב לפני פרסום של דו"ח רבעוני, וזאת כאשר בידי החברה כבר יש אינדיקציות טובות לגבי התוצאות. פער זה יוצר חור שחור, שביכולת הרשות להסדירו בצורה מהודקת יותר לטובת המשקיעים והשוק כולו. אם חברה מנפיקה לקראת פרסום דו"חות רבעוניים, יש לחייב אותה לפרסם אותם - ורק אז לצאת להנפקה.

ענת גואטה יו"ר רשות ני"ע צילום: אוראל כהן

ענת גואטה יו"ר רשות ני"ע צילום: אוראל כהן

יוחננוף: שיעורי הרווח נשחקו בדו"ח הציבורי הראשון

הנפקת יוחננוףהיא הטרייה ביותר, שכן רשת השיווק הונפקה ב־21 בנובמבר. אף שהשינוי לרעה בתוצאות שפרסמה אחרי ההנפקה חמור פחות מההידרדרות בתוצאות של יעקבי ואירונאוטיקס, ייתכן שהיא דווקא הדוגמה המובהקת ביותר לא־סימטריית המידע. יוחננוף הספיקה להיסחר רק יום אחד בתל אביב לפני שפרסמה את דו"חותיה לרבעון השלישי.

אין ספק שתוצאות הרבעון היו ידועות לבעלי החברה לפני ההנפקה, אך סביר להניח כי פרסומן במועד כה סמוך להנפקה היה גורם לירידה בביקושים ובשווי החברה.

יוחננוף גייסה 500 מיליון שקל לפי שווי של 2.35 מיליארד שקל אחרי הכסף, והמניה החלה להיסחר ב־27 בנובמבר. יום לאחר מכן, ב־28 בנובמבר, פורסם הדו"ח הרבעוני, ועל רקע אכזבת המשקיעים ממנו צנח מחיר המניה ב־4.2%.

כיוון שהתקן החשבונאי IFRS16 בנושא חכירות משפיע מאוד על קמעונאיות המזון, בעיקר אלה שלהן סניפים רבים בחכירה, יוצגו כאן נתוני יוחננוף בנטרול התקן, כדי לאפשר השוואה מול התקופה המקבילה.

יוחננוף הגיעה להנפקה עם שיעורי צמיחה מרשימים. בכל אחת מהשנים מ־2015 היא הציגה שיפור דרמטי בתוצאותיה, שהרשימו את המשקיעים ותרמו להצלחת ההנפקה. במסגרת המצגת למשקיעים שפרסמה יוחננוף לפני ההנפקה, התהדרה החברה בשיעורי הרווחיות התפעולית שלה שהם מהגבוהים בענף, ועמדו ב־2018 על 4.9% ובחצי הראשון של 2019 על 5%, בנטרול ה־IFRS16. שיעורי הרווח הנקי בשנים 2017 ו־2018 עמדו על 3.8% ו־3.7% בהתאמה, ובחצי הראשון של 2019 עמד שיעור הרווח הנקי על 3.6%.

אבל דו"ח הרבעון השלישי חשף לפתע שיעורי רווחיות שונים לעומת אלה שיוחננוף התפארה בהם. כך, למשל, ירד שיעור הרווח התפעולי לרמה של 4%, שיעור הרווח הנקי ירד ל־2.8% ושיעור ה־EBITDA ירד לרמה של 5.6% - זאת לעומת שיעור EBITDA של 6.6% בשנת 2018 ושיעור של 6.5% בחצי הראשון של השנה הנוכחית.

הירידה בשיעורי הרווח התפעולי והנקי חלה למרות השיפור ברווחיות הגולמית ברבעון, שעמדה על 24.2%, זאת מול שיעור רווח גולמי של 23.7% בחצי הראשון של השנה. מנגד, הוצאות התפעול צמחו באופן דרמטי. הוצאות המכירה והשיווק צמחו ל־145.2 מיליון שקל (19% מההכנסות) לעומת 113.4 מיליון שקל (17.7% מההכנסות). גם הוצאות ההנהלה והכלליות זינקו ברבעון השלישי ב־45% לסכום של 9.7 מיליון שקל מרמה של 6.7 מיליון שקל.

ההסבר שנתנה הנהלת יוחננוף למשקיעים לעלייה החדה בהוצאות היה לקוני, בלשון המעטה. לטענתה, העלייה בהוצאות המכירה והשיווק נבעו מהגדלת הוצאות השכר בעקבות פתיחת סניף, וכן מהוצאות חשמל גבוהות במהלך חודשי הקיץ. מאידך לא ציינה הנהלת החברה כי פתיחת הסניף גם תורמת לשיפור בהכנסות, וכי גם ברבעון המקביל היו חודשי קיץ. ההסברים שסופקו עשויים להסביר עלייה אבסולוטית בהוצאות של סעיפי המכירה והשיווק, אך לא בשיעור החד מרמה של 17.7% מההכנסות לרמה של 19% מההכנסות ברבעון.

איתן יוחננוף מנכ"ל ובעלים אמר ל"כלכליסט" בתגובה: "אני מאמין שתוצאות החברה למשקיע נמדדות לטווח ארוך. פוטנציאל הצמיחה של יוחננוף טמון בקונספט הרשת. אנו רואים צמיחה בקצב משמעותי שנמשך מיום הקמתה".

| |||

אירונאוטיקס: מעבר להפסד בדו"ח הרבעוני הראשון

אירונאוטיקס, שעוסקת בייצור ושיווק מל"טים (מטוסים ללא טייס), הונפקה לקראת סוף יוני 2017 לפי שווי של מיליארד שקל. ההנפקה כללה הצעת מכר של בעלות השליטה, הקרנות KCPS, ויולה ובראשית, בהיקף של 406 מיליון שקל, והנפקת מניות בהיקף של 53 מיליון שקל.

המדרון החלקלק שהוביל להתרסקות המניה התחיל בסוף אוגוסט 2017, כשהחברה דיווחה שהאגף לפיקוח על היצוא הביטחוני במשרד הביטחון היתלה את רישיון השיווק והיצוא של מל"ט מתוצרתה ללקוח מהותי. הדיווח פורסם לצד דו"ח רבעוני מאכזב, עם הפסד תפעולי של 6 מיליון דולר והפסד נקי מפעילות נמשכת של 5.5 מיליון דולר. ההפסד התפעולי הושפע מהוצאות הנפקה של כ־8 מיליון דולר, אך גם בנטרול הוצאה זו מדובר בנתון זניח של 2 מיליון דולר - נמוך משמעותית מזה שהוצג בתשקיף.

תשקיף אירונאוטיקס הציג מגמת צמיחה נאה ב־2014–2016. הרווח התפעולי צמח מ־7.6 מיליון דולר ל־18.6 מיליון דולר, והרווח הנקי מפעילות נמשכת צמח מ־6.4 מיליון דולר ל־21 מיליון דולר. אך הדו"ח המאכזב לא הותיר את המשקיעים אדישים, והמניה צנחה ב־17.2% באותו יום. לאחר ההנפקה התרחשו עוד כמה אירועים שליליים, שהביאו לכך שבדצמבר 2018 איבדה המניה יותר מ־60% ממחירה מאז ההנפקה. אירונאוטיקס נמחקה ממסחר בספטמבר האחרון, לאחר שנמכרה לרפאל ולאביחי סטולרו תמורת 850 מיליון שקל.

קבוצת יעקבי: קריסה בכל הפרמטרים בדו"ח הראשון

קבוצת יעקבי, שעוסקת בהקמה וביצוע פרויקטים, הונפקה בדצמבר 2017 לפי שווי של 276 מיליון שקל לפני הכסף, וגייסה 91 מיליון שקל. האחים פיני (45%) ואמיר (30%) יעקבי מחזיקים בשליטה בחרה. ההנפקה תוכננה כשילוב בין הצעת מכר של האחים והנפקת מניות, אך התנגדות המוסדיים אילצה אותם להסתפק בהנפקת מניות. במקום הצעת המכר החליטו האחים יעקבי לחלק דיבידנד של 30 מיליון שקל, ולאחר ההנפקה שלשלו לכיסם 22.5 מיליון שקל.

כשיצאה החברה להנפקה היו תוצאותיה בשיא. ב־2016 הסתכמו המכירות ב־587 מיליון שקל, עלייה של 27% לעומת 2015, וה־EBITDA עמד על 42 מיליון שקל, שיפור של 46%. התוצאות האחרונות לקראת ההנפקה היו של תשעת החודשים הראשונים ב־2017, שגם בהם נרשמו שיאי הכנסות ו־EBITDA. ההכנסות הסתכמו ב־497 מיליון שקל, צמיחה של 25% לעומת התקופה המקבילה, וה־EBITDA עמד על 39.4 מיליון שקל, שיפור של 73%.

אך הדו"ח הראשון כחברה ציבורית, זה של 2017 כולה, שאותו פרסמה יעקבי במרץ 2018, כבר נראה אחרת. את הרבעון הרביעי סיכמה הקבוצה בהפסד תפעולי של 62 אלף שקל, הפסד נקי של 4.6 מיליון שקל ו־EBITDA של 3.4 מיליון שקל בלבד. זאת כאשר ברבעון הראשון הציגה רווח תפעולי של 8.7 מיליון שקל, ברבעון השני 10.2 מיליון שקל, וברבעון השלישי רווח תפעולי של 10 מיליון שקל. הרווח הנקי הסתכם ברבעון הראשון עד השלישי בהתאמה ב־2.4 מיליון שקל, 5.9 מיליון שקל ו־7.8 מיליון שקל. המשקיעים, שהתאכזבו מהדו"ח, שלחו את המניה לירידות של 28% בתוך כמה ימים.

מרשות ני"ע נמסר כי "ישראל היא מקום מיוחד, שכן מרבית ההנפקות אינן נעשות עם חתם אלא כהפצות. אם היה חתם בכל הנפקה, שהיה נותן ביטוח אחריות לתוכן התשקיף ולערך המניות, המצב היה אידיאלי עבור המשקיעים. המצב הקיים אינו אופטימלי, והיינו שמחים לראות יותר פעולות חיתום בהנפקות, כי משאבי הרגולטור מוגבלים. עלות הנפקה עם חתם היא פי כ־4 מעלות הפצה. בעולם שבו יש היצע של כסף, ריביות שליליות וגופים מוסדיים שרוצים תשואה, הכוח בידי המנפיקים, שמעדיפים הנפקה באמצעות הפצה ולא באמצעות חיתום. המוסדיים לא דורשים חתם בהנפקה, וזה מצב אבסורדי שלא קיים באף מדינה בעולם. המוסדיים אצלנו אדישים לנושא. חתם צריך להיות שומר הסף של ההנפקות, ובישראל הוא מרוקן מתוכן".

איתן יוחננוף בעל השליטה ברשת שעל שמו צילום: עמית שעל

איתן יוחננוף בעל השליטה ברשת שעל שמו צילום: עמית שעל