טבע שולפת אס כדי להמציא את עצמה מחדש

עם גרסה לתרופה ריטוקסן לטיפול בסרטן הדם שהושקה השבוע, ובדרך לכניסת גרסה משלה להרצפטין לטיפול בסרטן השד, נראה שטבע יצרה לה מנוע צמיחה חדש, בעל צפי מכירות של מאות מיליוני דולרים בשנה • עבור התרופה הנמכרת ביותר, הקופקסון, הרבעון הרביעי מאתגר היסטורית, ולאחר שסאנדוז חתכה מחירים - טבע צפויה להיכוות

דו"חות הרבעון השלישי שפרסמה טבע ביום חמישי הציפו שוב הרבה חזיתות בעייתיות. החולשה בפעילות הגנרית בארה"ב עדיין כאן, וכך גם המינוף הגבוה והתלות ברווחי הקופקסון. מנגד, הסיכון מפרשת האופיואידים, שבה הואשמו חברות תרופות, בהן טבע, כי מאמצי השיווק שלהן גרמו למגיפת משככי כאבים בארה"ב, התכווץ. זאת לאור הפשרה המסתמנת, שמקנה לטבע יותר אפשרויות מימון.

נקודת אור אחת בלטה - השקת ביוסימילר לתרופה ריטוקסן. תרופת ביוסימילר היא העתק כמעט זהה בפעולתו לתרופה ביולוגית - שלה מורכבות מולקולרית גבוהה שהופכת את הייצור שלה למורכב בהתאם. טבע דיווחה שמהשבוע היא מתחילה לשווק בארה"ב את טרוקסימה, ביוסימילר לתרופה ריטוקסן. בשלב זה, האישור לשיווק הוא בהתוויה העיקרית של ריטוקסן לטיפול בסוגי סרטן דם שבהם תאי B שאינם תקינים. לתרופה התוויות לטיפול במחלות נוספות, בראשן דלקת מפרקים שגרונית, וטבע צפויה להתחיל לשווק בהתוויות הללו ברבעון השני של 2020.

ב־2016 חתמו טבע וסלטריון על שיתוף פעולה בפיתוח גרסאות ביוסימילר לריטוקסן ולהרצפטין. סלטריון אחראית על הפיתוח והייצור, וטבע על השיווק בארה"ב ובקנדה. טבע, שתתחלק עם סלטריון ברווחים מהמכירות הללו, שילמה תמורת שיתוף הפעולה 160 מיליון דולר לסלטריון. השקעה זו, שבוצעה בשלהי כהונתו של ארז ויגודמן כמנכ"ל, מסתמנת כמוצלחת מאוד.

בשלהי 2018 סלטריון קיבלה אישור לשיווק ריטוקסן והרצפטין בארה"ב. במהלך 2019 קיבלו התרופות הללו אישור שיווק גם בקנדה. מועד השקתן בארה"ב ובקנדה היה תלוי בהסכם של טבע וסלטריון עם רוש, יצרנית תרופות המקור. זו האחרונה הבהירה בדו"חותיה שהיא צופה להן תחילת תחרות בארה"ב כבר במחצית השנייה של השנה. סימן השאלה שנותר היה לגבי תזמון השקת גרסאות הביוסימילר מטעם המתחרות.

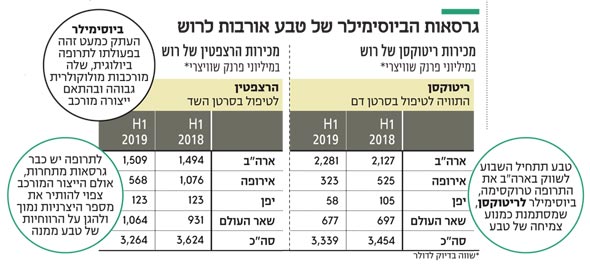

ריטוקסן משווקת בארה"ב כשיתוף פעולה בין ביוג'ן לג'ננטק, חברה־בת של רוש, ובשאר העולם על ידי רוש. מכירותיה בארה"ב במחצית הראשונה היו 2.28 מיליארד דולר (רוש מדווחת בפרנק שוויצרי, שהיום שווה בדיוק דולר). המכירות בשאר העולם היו 1.06 מיליארד דולר, והן צנחו עקב השקת גרסאות ביוסימילר באירופה באמצע 2017 וביפן באמצע 2018. כ־70% ממכירות הריטוקסן הן בהתוויות האונקולוגיות, שטבע מתחילה לשווק.

לטבע מצפה בלעדיות קצרה בשיווק התרופה בארה"ב. כבר בינואר צפויה פייזר להתחיל לשווק ביוסימילר לריטוקסן, לאחר שכבר קיבלה אישור מה־FDA, ותזמון ההשקה תלוי גם הוא בהסכמיה עם רוש. טבע הודיעה שמחיר טרוקסימה יהיה נמוך ב־10% ממחיר ריטוקסן כעת, אך סביר שתיתן הנחות לבתי חולים שיזמינו את התרופה. ככל ביוסימילר, החדירה של טרוקסימה לשוק צפויה להיות הדרגתית, כי היא תינתן רק לחולים חדשים ולא לחולים שמטופלים כעת בריטוקסן.

בשיחת האנליסטים שלאחר הדו"חות פרסמה טבע גם את מועד השקת הביוסימילר להרצפטין – לקראת סוף הרבעון הראשון של 2020. זו משמשת לטיפול בסרטן השד ומתמקדת בפגיעה בתאים המבטאים את החלבון HER-2. מכירות התרופה של רוש בארה"ב היו 1.51 מיליארד דולר במחצית הראשונה של השנה. לתרופה יש כבר תחרות בארה"ב, בעקבות השקת ביוסימלר שמקורו בשיתוף פעולה בין אמג'ן ואלרגן ביולי. גם מיילן צפויה להקדים את טבע ולהשיק גרסה בשבועות הקרובים. בשנים הבאות התחרות לשתי התרופות תגדל, אך מספר היצרניות צפוי להישאר נמוך בגלל מורכבות הייצור. לכן לטבע צפויה רווחיות ארוכת טווח מהן.

לשתי התרופות מכירות של מיליארדי דולרים בארה"ב ובקנדה, אולם החדירה של גרסאות ביוסימילר דומות לשוק היתה אטית. אמג'ן דיווחה שהיקף המכירות שלה בארה"ב ברבעון השלישי לשתי גרסאות ביוסימילר שהושקו ביולי, הרצפטין ואווסטין, היה 81 מיליון דולר. אווסטין היא תרופה ביולוגית הפוגעת ביכולת של הגידול הסרטני ליצור כלי דם. מכירות האווסטין של רוש בארה"ב בחצי הראשון של 2019 היו 1.63 מיליארד דולר - נתון המשקף חדירה של שחקנית ביוסימילר ראשונה לשתי תרופות ביולוגיות גדולות ברבעון אחד בארה"ב. עם זאת, סביר שמכירות אלה כוללות גם היווצרות מלאי בבתי חולים בעקבות ההשקה. סביר שהיקף המכירות של טבע וסלטריון בכל אחת מהתרופות יהיה מאות בודדות של מיליוני דולרים בשנה. תחום הביוסימילר יוצר לטבע ערך שקשה כעת לתמחר, ויכול לתמוך ברווחיותה בשנים הקריטיות הקרובות.

קופקסון: חשש ממכת הרבעון הרביעי

גם ב־2019 התרופה הנמכרת ביותר של טבע היתה קופקסון. מכירותיה בשלושת הרבעונים האחרונים היו 1.13 מיליארד דולר, והיא יצרה 28% מהרווח התפעולי של טבע מתחילת השנה. ברבעון הראשון נרשם שפל במכירות, בשני חלה עלייה ואילו בשלישי נשמרה יציבות. זו נובעת מעונתיות - חוזים שמחודשים בכל תחילת שנה קלנדרית.

לגבי הרבעון הרביעי ישנו חשש.

בשנים 2017 ו־2018 היו מכירות הקופקסון ברבעון הרביעי נמוכות ב־17% לעומת השלישי, עקב הפחתת מלאים של לקוחות ערב סיום חוזים שנתיים ולפני הפחתות מחיר מהותיות. מי שהובילה את הפחתות המחיר בשנתיים האלה היתה מיילן, שפעלה באגרסיביות להשגת נתח שוק גבוה. ברבעון הראשון של 2018 ו־2019 חלה ירידה חדה נוספת של 30%-20% במכירות קופקסון של טבע ביחס לרבעון הרביעי של השנה הקודמת, בגלל הפחתת מחיר שטבע ביצעה ובשל איבוד נתח שוק.

לאחר מכן, ברבעונים השני והשלישי, ניכרה יציבות במכירות יחסית לרבעון הראשון. סימן השאלה הגדול עבור טבע הוא אם תופעה זו תתרחש גם השנה, ואם כן, באיזו עוצמה. למיילן אין אינטרס לעודד תחרות כיוון שהיא השיגה נתח שוק של 35% ממכירות הקופקסון ו־40% מהמרשמים החדשים. תחרות מחירים תפגע בה לא פחות מאשר בטבע. למתחרה השלישית, סאנדוז, נתח שוק של אחוזים בודדים, ולה יש אינטרס להגביר את התחרות כדי לחדור לשוק. ואכן, ב־4.11 סאנדוז חתכה את מחיר הגרסה הגנרית שלה לקופקסון, גלטופה, ל־18 אלף דולר בשנה. מחיר זה נמוך ב־24% מהמחיר שמיילן גובה, 23.4 אלף דולר בשנה. ערב התחרות הגנרית טבע גבתה יותר מ־80 אלף דולר לשנה.

סאנדוז היא חברה־בת של נוברטיס, ולה אנשי מכירות רבים בשוק האמריקאי. סביר שהפחתת מחיר זו תעביר נתח שוק אליה וייתכן שטבע ומיילן ייאלצו לבצע הפחתות מחיר נוספות. לכן לא יהיה זה פלא אם גם השנה תחול ירידה במכירות הקופקסון של טבע ברבעון הרביעי, וירידה נוספת ברבעון הראשון של 2020. סביר שזו תהיה מתונה מהצלילה בשנתיים הקודמות.

אג'ובי צונחת, אוסטדו צומחת

טבע סימנה את תרופות המקור אג'ובי ואוסטדו כמנוע צמיחה עיקרי. אג'ובי, המיועדת למניעת מיגרנה, מתמודדת עם שתי מתחרות דומות, של אמג'ן ואלי לילי. נתח השוק שלה בארה"ב עומד על 19% בלבד, בגלל ששתי האחרות ניתנות במזרק לשימוש עצמי. טבע מקווה לקבל אישור למתן התרופה במזרק דומה, אך עד אז אג'ובי צפויה להישאר בעמדת נחיתות.

כתוצאה מאיבוד נתח שוק של טבע, מכירות אג'ובי בארה"ב עלו במתינות, מ־20 מיליון דולר ברבעון הראשון ל־23 מיליון דולר ברבעון השני ול־25 מיליון דולר בשלישי. גם העלייה בהיקף המכירות הכולל של שלוש התרופות בארה"ב התמתנה. ברבעון השני הן עמדו על 140 מיליון דולר ובשלישי על 157 מיליון דולר - קצב צמיחה נמוך מהערכות קודמות. תחום התרופות למיגרנה צפוי להמשיך ולצמוח בארה"ב, ויש לו פוטנציאל נוסף שנובע מהשקת התרופות באירופה (בשלב זה ללא הכנסות מהותיות) וביתר העולם. אך קצב הצמיחה הנמוך ונתח השוק הקטן של טבע מבהירים שאג'ובי לא צפויה להיות הקופקסון הבאה.

מנגד ישנה צמיחה יציבה במכירות של אוסטדו, לטיפול בהפרעות תנועה שנגרמות ממחלת הנטינגטון ומדיסקינזיה מאוחרת. אלה הגיעו ל־105 מיליון דולר ברבעון השלישי. לאוסטדו יש בלעדיות בטיפול בהפרעות תנועה בקרב חולי הנטינגטון, אך שוק זה מצומצם מאוד. השוק העיקרי שלה הוא בטיפול בדיסקינזיה מאוחרת, שמספר החולים בה בארה"ב נאמד ב־500 אלף.

בגזרת התרופות הגנריות בצפון אמריקה, אלה רשמו שפל חדש של 914 מיליון דולר ברבעון השלישי, בהיעדר השקות גדולות עם בלעדיות. בעבר רבעון זה היה חלש יחסית עונתית בתחום, אך השקת גרסה גנרית למזרק נגד אלרגיה אפיפן של מיילן היתה צפויה לנטרל עונתיות. זאת משום שכמחצית מהמכירות שלה מתבצעות ברבעון השלישי - לקראת החזרה לבתי הספר. הגרסה הגנרית לאפיפן אכן היתה התרופה הגנרית הנמכרת של טבע ברבעון השלישי. שנייה לה היתה גרסה גנרית למשאף ProAir, אך גם הן לא מנעו את השפל במכירות.

טבע הצליחה לצמצם את ההוצאות בגזרת התרופות הגנריות בארה"ב, אך הרווחים ממגזר זה תלויים מאוד בהשקות בבלעדיות. נכון לעכשיו, טבע נכשלת ביצירת כאלה.

הרווחיות ירדה, הסיכון המשפטי לא חלף

הרווח התפעולי המתואם של טבע בשלושת הרבעונים הראשונים היה 3.08 מיליארד דולר. תחזיתה לרווח תפעולי השנה היתה של 4.2-4 מיליארד דולר, ולפיכך הצפי שלה הוא לרווח תפעולי של 920 מיליון דולר עד 1.12 מיליארד דולר ברבעון הרביעי. מרכז התחזית דומה לרווח התפעולי הממוצע שלה בשלושת הרבעונים הראשונים. שני המשתנים שיקבעו אם טבע תהיה בחלק העליון או התחתון של התחזית, הם קצב הירידה במכירות הקופקסון ברבעון הרביעי והיקף המכירות של טרוקסימה.

בטבע מקווים ש־2019 תהיה שנת שפל מבחינת הרווח התפעולי, ושמ־2020 תחל צמיחה ברווחיות. טבע צפויה לספק בפברואר תחזית לשנה הבאה. ארבעת הגורמים העיקריים שיקבעו אם הרווח יעלה הם הירידה במכירות הקופקסון, מכירות שתי תרופות הביוסימילר שטבע משיקה ותשיק בארה"ב, השקות מהותיות עם בלעדיות של תרופות גנריות בארה"ב, והדיון המשפטי על הבלעדיות של התרופה בנדקה בארה"ב. ההכנסות מהתרופה בשלושת הרבעונים הראשונים של 2019 היו 361 מיליון דולר, והפסד משפטי עלול ליצור תחרות גנרית כבר בחצי השני של 2020.

עד כה טבע הפרישה כמיליארד דולר בגלל תביעת האופיואידים. להפרשה אין משמעות, כי טבע מבצעת הפרשה של הנזק המינימלי בתרחיש שהיא רואה כסביר. רק כשייחתם סופית הסכם פשרה, טבע תעריך את הערך המהוון של עלות הפרשה, ותרשום הוצאה על ההפרש בינה ובין ההפרשות שתבצע עד אז.

הפשרה המסתמנת היא שטבע תמכור בחינם תרופות שמחיר המחירון שלהן הוא 2.3 מיליארד בשנה ותשלם 25 מיליון דולר בשנה במהלך עשור. המנכ"ל קור שולץ נמנע מלהתייחס לעלות הייצור הצפויה שלהן, מחשש לפגוע במשא ומתן להסכם. סביר שהעלות היא 15%-10% ממחיר התרופה, ולכן אם ההסדר יאושר, תהיה לטבע הוצאה של 370-255 מיליון דולר בשנה במהלך 10 שנים (עבור ייצור התרופה והקנס). אם טבע תהוון את העלות במקדם היוון של 8%, ההפרשה החשבונאית הכוללת תהיה 2.5-1.7 מיליארד דולר. אולם ההסדר טרם נסגר, וייתכן שיהיה בו שינויים ושעלות הייצור או מקדם ההיוון יהיו שונים מההערכות הללו.

הכותב הוא כלכלן בחברת הייטק