בלעדי לכלכליסט

האחים זלקינד במגעים למכירת פעילות חלוקת הגז לג'נריישן

אלקטרה מקיימת משא ומתן עם קרן התשתיות והאנרגיה, בניהולם של ארז בלשה ויוסי זינגר, למכירת חלקה (33%) באשכול חברות שזכו במכרז של המדינה להולכת גז בדרום הארץ. המחיר: 120 מיליון שקל. העסקה עשויה להיחתם בימים הקרובים

פחות מחודש לאחר שחתמו על רכישת חברת הגז סופרגז מידי עזריאלי תמורת 770 מיליון שקל, מנהלים האחים זלקינד מגעים למכירת עסקי הגז של אלקטרה - החברה־הבת של אלקו אחזקות שבשליטתם - לקרן התשתיות ג'נריישן קפיטל, שבניהולם של יוסי זינגר וארז בלשה. היקף העסקה עומד על כ־120 מיליון שקל, כך נודע ל"כלכליסט". העסקה עשויה להיחתם בימים הקרובים.

- באמצעות סופרגז: אלקו בדרך למועדון הצרכנות הגדול בארץ

- נחתמה עסקת סופרגז: אלקו תשלם לעזריאלי 770 מיליון שקל

- קרן התשתיות ג'נריישן קפיטל נכנסת לבורסה: גייסה 52 מיליון שקל

במסגרת העסקה הנרקמת, ג'נריישן רוכשת את חלקה של אלקטרה (33.3%) בשלוש חברות: גז טבעי דרום, שפועלת בחלוקת גז באזור אשדוד ועוטף עזה; נגב גז שפועלת בתחום חלוקת הגז בנגב; וחברת תפעול שלישית בתחום הגז הטבעי, שמתפעלת את שתי חברות חלוקת הגז. ביתר המניות של החברות מחזיקים חברת אמישראגז (33.3%) ואהרון חמו (33.3%), שמחזיק בחברה שעוסקת בתשתיות גז. הסכום שבו אלקטרה עתידה למכור את חלקה, משקף לפעילות חלוקת הגז שווי של 360 מיליון שקל.

מימין: מנהלי ג'נריישן קפיטל ארז בלשה ויוסי זינגר צילום: תמוז רחמן

מימין: מנהלי ג'נריישן קפיטל ארז בלשה ויוסי זינגר צילום: תמוז רחמן

פעילות חלוקת הגז

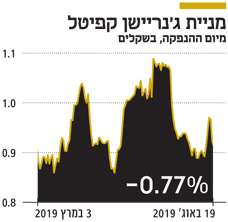

מניית ג'נריישן קפיטל

מניית ג'נריישן קפיטל ב־2008 פרסמה המדינה שני מכרזים גדולים לחלוקת גז טבעי בלחץ גבוה לצרכני קצה משלוש קטגוריות, לפי היקפי הצריכה הפוטנציאלית: לקוחות תעשייתיים גדולים, לקוחות בינונים וצרכנים קטנים. המכרזים כללו את תפעול מערכת החלוקה ל־25 שנה. התחרות במכרז היתה על מחיר החיבור החד־פעמי שייגבה מהצרכנים הגדולים ועל תמחור עלויות הולכת הגז לכלל הצרכנים (דמי חלוקה).

אמישראגז, אלקטרה וחמו זכו בשני מכרזים ב־2009־2010. היקף ההכנסות הצפוי לחמש השנים הראשונות היה 200 מיליון שקל. הפרויקט כולל את הקמת התשתית, החיבור לרשת ההולכה שמוקמת על ידי החברה הממשלתית נתג"ז, והיציאות מרשת ההולכה עד לקוחות הקצה. לטענת החברה, הפרויקטים נמצאים בשלבי ההקמה והתפעול. עלות ההקמה היא כ־276 מיליון שקל, כשחלקה של אלקטרה הוא שליש. עלות ההפעלה היא כ־100 מיליון שקל.

במאי האחרון מכרה אלקטרה לדן את מתקן טיהור השפכים של נתניה בעסקה דומה בהיקף של 102 מיליון שקל. לבסוף החליטה דן לא לרכוש שני מתקנים קטנים יותר - בדימונה וערד - תמורת 28 מיליון שקל נוספים. בעסקה נקבע כי אלקטרה תמשיך לשמש כקבלן התפעול של המתקן, כשהזיכיון בתוקף עד 2026. שתי העסקאות האלו משרטטות קו אסטרטגי שלפיו אלקטרה נכנסת לפרויקטים בשלב הפיתוח, דואגת למימון, בונה אותם ומספקת שירותי תפעול ותחזוקה עד למכירה שמאפשרת לה לנתב כספים לפעילויות חדשות.

מנכ"ל אלקטרה איתמר דויטשר אמר במועד המכירה לדן כי "עם המעבר לשלב התפעול, מממשת החברה את אחזקותיה כדי להפנות משאבים לפרויקטים נוספים". ניכר כי האסטרטגיה הזו מיושמת גם בנוגע לפרויקט חלוקת הגז.

מימין: בעלי השליטה באלקטרה, האחים דניאל ומייקי זלקינד צילומים: ישראל הררי

מימין: בעלי השליטה באלקטרה, האחים דניאל ומייקי זלקינד צילומים: ישראל הררי

ההשקעות של ג'נריישן

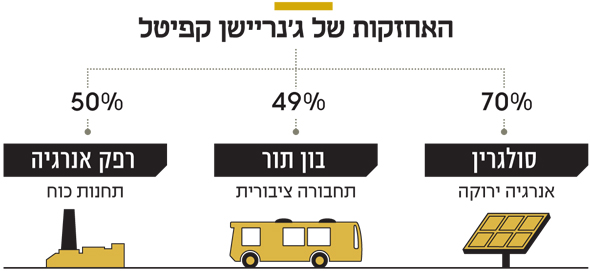

האחזקות של ג'נריישן קפיטל

האחזקות של ג'נריישן קפיטל ג'נריישן קפיטל הוקמה ב־2018 והונפקה בבורסה ביוני 2018 לפי שווי של 277 מיליון שקל, ובכך הפכה לקרן התשתיות והאנרגיה הסחירה הראשונה בישראל.

כיום הקרן פעילה בשלושה תחומים: בתחום התחבורה הציבורית, באמצעות אחזקה של 49% בחברת בון תור, המחזיקה גם בחברת קווי האוטובוסים מטרופולין, שאותה רכשה ביולי 2018 תמורת 100 מיליון שקל; בתחום האנרגיה המתחדשת באמצעות השליטה (70%) בחברת האנרגיה הירוקה סולגרין. בתחילת החודש, ולאחר תהליך התמחרות, רכשה ג'נריישן קפיטל את החלק של להב אל.אר שבשליטת אלי להב בחברה (35%) תמורת 44.4 מיליון שקל ובכך הפכה לבעלת השליטה היחידה; ובתחום תחנות הכוח באמצעות אחזקה של 50% ברפק אנרגיה - אחזקה שאותה רכשה בספטמבר 2018 תמורת 70 מיליון שקל.

בחודש שעבר השלימה החברה (31%) יחד עם צ'יינה הארבור הממשלתית הסינית (34.5%) ומאיר שמיר (34.5%) את רכישת תחנת הכוח אלון תבור מידי חברת החשמל תמורת 1.9 מיליארד שקל.

מאלקטרה וג'נריישן קפיטל לא נמסרה תגובה.