השורה התחתונה

פלוג רומזת שמשקיעי האג"ח צריכים לדרוש פרמיה גבוהה יותר, אך הם מתעלמים

שוק האג"ח התנדנד בעצבנות בשבוע שעבר בין אלה החוששים מעליית התשואות בעולם לבין אלה שבנו על המטבע המקומי, וזכו

כבר הרבה זמן לא היה מסחר מעניין ותנודתי כל כך באפיק הממשלתי. מלחמת הכוחות בין המשקיעים שהגיבו לעליית התשואות בעולם לאלו שהתמקדו בעוצמה של השקל, הובילה לכך שהאג"ח עברו מירידות חדות יחסית לעליות, ובסופו של דבר סיימו את השבוע בשינוי קל בלבד. האג"ח הממשלתיות השקליות הארוכות עלו ב־0.25% והצמודות המקבילות סיימו את השבוע ללא שינוי. בטווח הבינוני נרשמה יציבות שבועית באג"ח השקליות וירידה של 0.1% באפיק הצמוד. במקביל, השוק הקונצרני המשיך לעלות, מדד תל בונד־גלובל הוסיף 0.9%, תל בונד־שקלי עלה ב־0.3% ותל בונד־צמודות עלה ב־0.1%.

חוסן ישראלי יחסי

ניתוח האירועים שהשפיעו על המסחר בשבוע האחרון, וכנראה ישפיעו גם בתקופה הקרובה, מלמד על החוסן היחסי של שוק האג"ח בישראל. הנתונים החדשים שנכנסו מאז תחילת השנה היו ברובם לא חיוביים בהסתכלות של משקיעי אג"ח. התשואות בעולם החלו לעלות על רקע העלייה המתמשכת במחירי האנרגיה, הצמיחה הכלכלית המסונכרנת, התבטאות המיוחסת לגורמים רשמיים בסין על כך שהאג"ח האמריקאיות כבר פחות אטרקטיביות וצמצום טכני של היקף רכישות האג"ח מצד הבנק המרכזי של יפן. לכל אלו יש להוסיף את העובדה שהבנק המרכזי האמריקאי (הפד) נמצא בתהליך של העלאת ריבית וצמצום מאגר האג"ח שהוא מחזיק במאזנו, ושהבנק המרכזי האירופי רוכש כיום רק מחצית מכמות האג"ח שרכש בשנה שעברה.

המסקנה מכך היא שלא רק שהאג"ח בעולם צריכות להתמודד עם אינפלציה גבוהה יותר וריבית גבוהה יותר בארה"ב, אלא שגם כמה לקוחות עיקריים, הבנקים המרכזיים, מקטינים את ההזמנות בהדרגה. כתוצאה מכך, מתחילת השנה עלו תשואות האג"ח ל־10 שנים של ממשלות ארה"ב וגרמניה ב־15 נקודות בסיס (נ"ב), מה שמשקף הפסד של 1.4% למשקיעים, בזמן שבישראל עלו התשואות ב־4 נ"ב בלבד.

צילום: בשמת איבי

צילום: בשמת איבי

פלוג נגד התקציב החדש

הנתון הנוסף שנכנס השבוע למערך השיקולים של המשקיעים הוא תקציב המדינה החדש אשר כולל תוספות לרווחה, חינוך ושיכון. אולם, הבעיה העיקרית של התקציב היא ההגדלה הניכרת של הוצאות הממשלה ודחיית המתווה הרב־שנתי להורדת הגירעון התקציבי. כתוצאה מכך יעד הגירעון ל־2019 גדל משיעור של 2.5% מהתוצר ל־2.9% ולפחות בבנק ישראל לא אוהבים את הפזרנות הממשלתית.

נגידת הבנק קרנית פלוג אמרה כי דווקא בגלל השיא במחזור העסקים של המשק (אבטלה נמוכה ושוק עבודה הדוק) לא נכון להעלות את יעד הגירעון לשיעור שיביא לאורך זמן להגדלת יחס החוב־תוצר. לדבריה, הניסיון הלא רחוק של מדינות שונות בעולם מלמד כי יחס חוב־תוצר נמוך למדי יכול לזנק במהירות בתקופות משבר ואז להוביל לצורך בריסון תקציבי דווקא כאשר המשק נמצא בהאטה. הרעיון שעליו מדברת הנגידה הוא פשוט: עדיף להוריד את יחס החוב־תוצר היום, כשהכלכלה נמצאת במצב טוב, כדי לאפשר לממשלה לנקוט מדיניות פיסקאלית מרחיבה בעת משבר עתידי.

להערכתנו, ניתן להסיק מדבריה של הנגידה שהמשקיעים באג"ח צריכים כעת לדרוש פרמיה גבוהה יותר על השקעתם, אך היות שאנו נמצאים בתקופה חיובית ממושכת, נראה שהם מעדיפים למשוך בכתפיים ולהתעלם מהעניין. ההיסטוריה מלמדת שעלייה בגירעון אינה מובילה בהכרח לעליית תשואות באג"ח אלא כשהמשקיעים מאבדים אמון במדיניות הממשלה, וזה ממש לא המצב כיום.

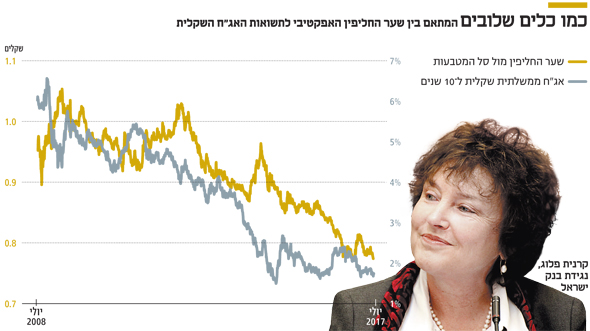

השקל ממשיך להפתיע

בשלל הנתונים שהתפרסמו מתחילת השנה, הנתון החיובי מבחינת משקיעי האג"ח הוא ההתחזקות של השקל מול הדולר וסל המטבעות. ניתן לומר שבאופן מפתיע למדי השקל ממשיך להתחזק מול הדולר למרות פער הריביות ההולך ומתרחב בין ארה"ב לישראל. מאז תחילת השנה איבד הדולר כ־1.65% מול השקל ושער החליפין האפקטיבי נחלש בכ־1%. מבחינת משקיעי האג"ח, יש לייסוף של השקל שתי משמעויות עיקריות: אינפלציה נמוכה יותר ודחייה במועד העלאת הריבית. בשני המקרים מדובר בגורמים שתומכים באג"ח הארוכות ובאפיק השקלי. זוהי כנראה הסיבה המרכזית שהתשואות בישראל נשארו יציבות יחסית בזמן שבעולם הן עלו מדרגה.

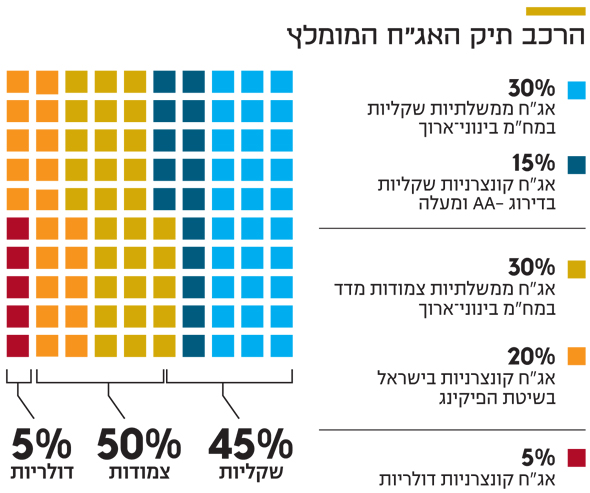

בהסתכלות קדימה נראה שהמשקיעים כבר מבינים שתנאי הרקע השתנו, והחיים השלווים, שבהם כמעט כל השקעה הניבה תשואה חיובית, הולכים וחולפים בהדרגה מהעולם. להערכתנו, תלילות העקום הממשלתי ממשיכה לספק הגנה למשקיעים אך מי שאינו בנוי לתנודתיות, טוב יעשה אם בעת הזו יצמצם מח"מ באפיק הממשלתי ויתמקד בבחירה סלקטיבית של אג"ח קונצרניות ומניות.

השורה התחתונה: לייסוף השקל שתי משמעויות עיקריות שתומכות באג"ח הארוכות ובאפיק השקלי: אינפלציה נמוכה יותר ודחייה במועד העלאת הריבית

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות והבעלים של האתר להאצת הידע וההון הפיננסי ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות